iシェアーズ東証上場債券ETFに米国超長期債に連動するETF2本が仲間入り!

237A iシェアーズ 米国債25年超 ロングデュレーション ETF

238A iシェアーズ 米国債25年超 ロングデュレーション ETF(為替ヘッジあり)

2024年8月末現在、東証上場の米国債ETFの中で最もデュレーションが長い商品で、NISA成長投資枠の対象商品となります。

商品の特徴

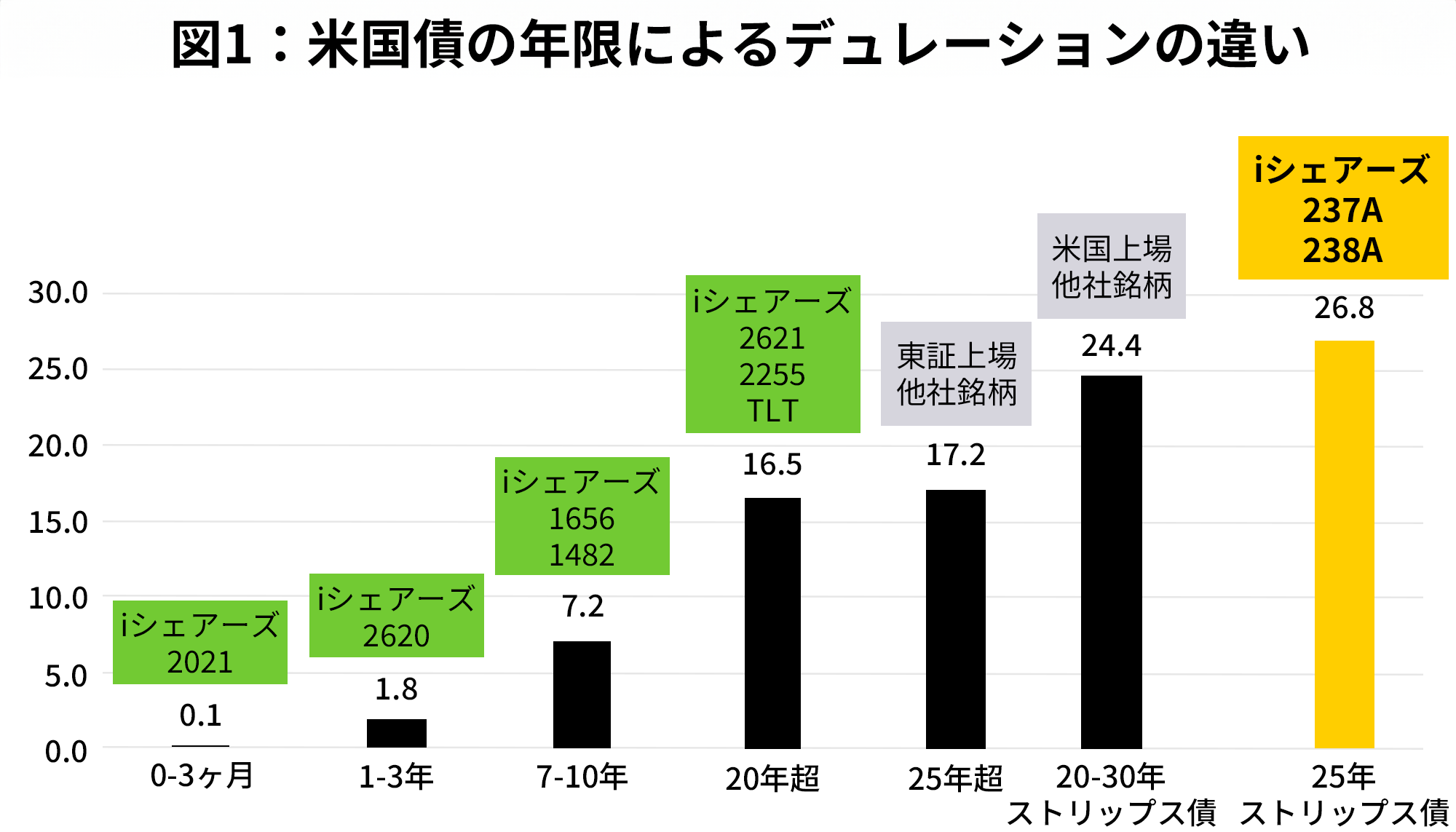

※出所・注:ブラックロック、FTSE、ICE、データ取得および比較対象の抽出は2024年6月末時点、比較母集団は東証上場ETFおよび本邦投資家がアクセス可能な海外上場銘柄(レバレッジ・インバース型商品は除く。)であり、各銘柄は各年限の米国債を主要投資対象としているETFを示しています。各年限のデュレーションを示すため、次の指標を参照しています。「0-3ヶ月」:FTSE米国債0-3ヶ月インデックス(国内投信用、円ベース)、「1-3年」:FTSE米国債1-3ヶ月セレクト・インデックス(国内投信用、円ベース)、「7-10年」:FTSE米国債7-10年セレクト・インデックス(国内投信用 円ベース)、「20年超」:FTSE米国債20年超セレクト・インデックス(国内投信用、円ベース)、「25年超」:ICE U.S. Treasury 25+ Year Bond Index (円換算)、「20-30年ストリップス債」:ブルームバーグ米国債STRIPS(20-30年)均等額面インデックス、「25年超ストリップス債」:FTSE米国債STRIPS元本25年超インデックス(国内投信用、円ベース)。なお、TLTの連動対象指数はICEが算出するICE U.S. Treasury 20+ Years Bond Indexであるため、FTSEが算出する指数とはデュレーションが異なる可能性があります。ブラックロック・ジャパン株式会社調べ。

「ウルトラロング米債(237A/238A:為替ヘッジなし/あり)」は、東証上場の債券ETFの中で最もデュレーション(金利変動に対する値動きの大きさ、金利感応度ともいう)の長いETFです。

つまり、他の商品と比較した場合、金利の動きに対して価格が最も大きく反応しやすい商品であるといえます。

一般的に金利が低下すると債券価格は上昇するため、金利低下時に「ウルトラロング米債」は、東証上場の米国債券ETFの中で最も高い値上がりが期待できます。

このデュレーションは、債券の種類によって異なります。

同じ米国債で比較した場合、たとえば右のグラフの一番左の米国債0-3ヵ月と、一番右の米国ストリップス債25年超を比較すると、金利が1%低下した場合に想定される価格の上昇幅は、それぞれ0.1%、26.8%となることを意味します。

なお、それぞれの債券に投資できる銘柄を、グラフの上に記していますので、ご参照ください。

ただし、「ウルトラロング米債」は、金利低下時には大きな値上がりが期待できる一方、金利が上昇する局面では、大きく値下がりするリスクがある点ご留意ください。

「ウルトラロング米債」活用方法

-

01

金利低下余地に注目して、リターンを狙う

-

02

株式投資からのリスク分散

-

03

現在の高い金利水準に注目したインカム資産への投資

01. 金利低下余地に注目して、リターンを狙う

「ウルトラロング米債」は、日本の投資家がアクセスできる米国債ETFの中で、金利に対する価格の感応度が最も高い(デュレーションの長い)商品となります。債券というと一般的に価格の変動幅(ボラティリティ)が小さいというイメージがあるかもしれませんが、デュレーションの長い債券は必ずしも安定した値動きをしません。たとえば、米国の主要株式500銘柄に投資する「S&P500指数」と年間のボラティリティを比較しても、「ウルトラロング米債」は高い傾向にあります。

しかし言い換えれば、株式と肩を並べるほどの値動きを期待できるということは、金利低下局面において、株式への投資額と同程度の金額で、高いリターンを期待できるとも言えます。デュレーションの長さは、資金効率の良い投資につながるとも考えられるでしょう。

米国の利下げ局面において「ウルトラロング米債」に投資することで、「コスパの良い投資」を目指してみてはいかがでしょう。

02. 株式投資からのリスク分散

長期的な資産運用においては、上昇幅の確保よりも、下落幅を抑えることがより重要とされます。

長期債は、一般的にショック時に強いと言われ、過去においても株式市場が大きく下落するようなショック時には、「ウルトラロング米債」の投資対象でもある、米国の長期金利が低下(債券価格は上昇)するケースが多く見られてきました。

債券を保有することによって、株式市場の下落局面においてポートフォリオ全体の値下がりを抑制することが期待できます。

03. 現在の高い金利水準に注目したインカム資産への投資

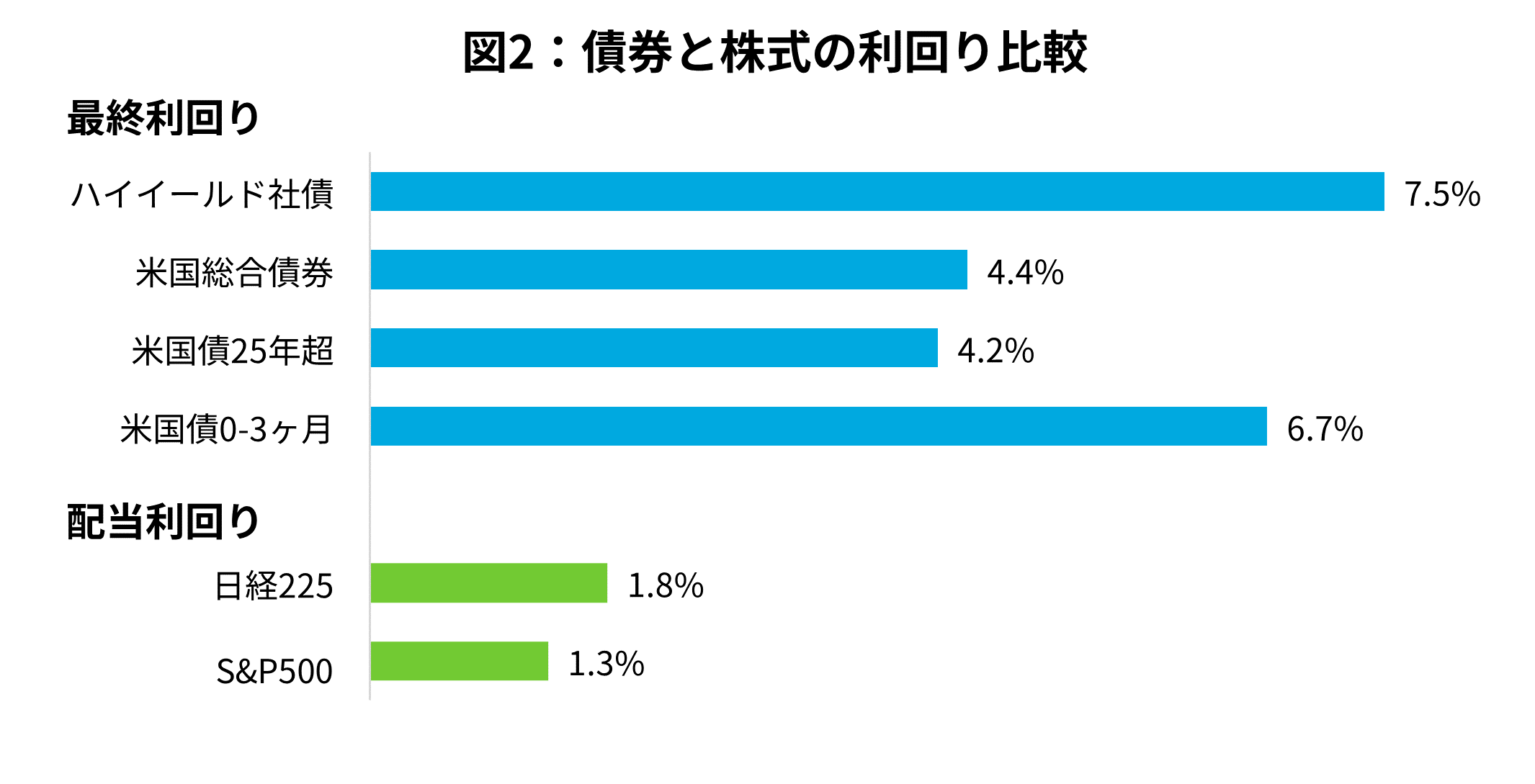

2024年8月末現在、「ウルトラロング米債」の利回りは約4.5%程度と高い金利水準にあります。株式の高配当銘柄を見ても、4%台の配当利回りの銘柄はそう多くはありません。

この高い利回りに注目し、インカム資産として「ウルトラロング米債」をポートフォリオに組み入れるというスタンスが考えられます。

上図出所:ブルームバーグ、ブラックロック、2024年8月末時点。小数点第3位以下は四捨五入。S&P500=「S&P500®(税引後配当込み、TTM、円建て)」、日経225=「日経平均トータルリターン・インデックス」、米国債25年超=FTSE米国債STRIPS元本25年超インデックス(国内投信用、円ベース)」、米国総合債券=「ブルームバーグ米国総合インデックスTTM(為替ヘッジなし、円ベース)」、投資適格社債=「ICEBofAUSコーポレート・インデックス(国内投信用、円ベース)」、ハイイールド社債=「ブルームバーグ米国総合インデックスTTM(為替ヘッジなし、円ベース)」、米国債0-3ヶ月=「FTSE米国債0-3ヶ月インデックス(国内投信用、円ベース)」、ドル円=ブルームバーグ ジェネリック コンポジット(BGN)の終値。最終利回りとは、債券を購入し、償還期日まで保有した場合の利回りです。指数の最終利回りは、指数内の債券の最終利回りを加重平均したものです。

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

新たに仲間入りした米国超長期債に連動するETF2本

※「NISA 成長投資枠」と記載された商品はNISA成長投資枠の対象商品です。

iシェアーズ 米国債25年超 ロングデュレーション ETF(愛称:ウルトラロング米債)

NISA 成長投資枠

連動対象指数:FTSE米国債STRIPS元本25年超インデックス(国内投信用、円ベース)

信託報酬(税込):0.1540%

iシェアーズ 米国債25年超 ロングデュレーション ETF(為替ヘッジあり)(愛称:ウルトラロング米債)

NISA 成長投資枠

連動対象指数:FTSE米国債STRIPS元本25年超インデックス(国内投信用、円ヘッジ・円ベース)

信託報酬(税込):0.1540%

iシェアーズETFについて

iシェアーズETFの強み

「iシェアーズETF」は世界最大の資産運用会社であるブラックロックが運用するETF(上場投資信託)ブランドです。

ETFシェア世界No.1

世界のETF市場における「iシェアーズETF」のシェアは、世界最大となっています。

iシェアーズETFを取引するには

国内の証券取引所に上場するETF(国内ETF)は、基本的に全国の証券会社で株式と同じようにお取引が可能です。

【iシェアーズETFに関して】

iシェアーズETFの記載は、ブラックロック・インク、ブラックロック・ジャパン株式会社を含むそのグループ会社(以下、「ブラックロック」といいます。)が設定・運用等を行う国内上場投信および外国籍ETFであるiシェアーズETFに関する情報を含む投資情報の提供を目的として作成されたものです。本ウェブサイトは、本邦での募集の取扱等に係る金融庁への届出等がされていない海外ファンド等について投資の勧誘等を目的とするものではありません。

本サイトに記載された情報に基づいて利用者がとった行動により利用者が何らかの損害を被ったとしても、弊社は一切責任を負うものではありません。運用実績は、ファンドの基準通貨で表示されています。円で投資した場合の運用実績は、為替変動の影響により、表示された運用実績とは異なることがあります。個別の銘柄に関して、より詳細な情報が現地のサイトに掲載されていることがありますので、必要に応じてご参照ください。また、本サイトに記載された情報は金融商品取引法に基づく開示資料ではありません。

本サイトの内容につきましては、iシェアーズETFの設定あるいは上場されている国、地域の事情により、変更あるいは更新の作業が遅れている場合があります。

なおiシェアーズETFとは、ブラックロックが日本を含む世界各国で設定・運用する上場投資信託等を示す登録商標であり、個別商品を指すものではありません。

【ご投資にかかる手数料等およびリスクについてのご留意いただきたい事項】

本サイトでご紹介するiシェアーズETFにご投資いただく際には、取扱い金融商品取引業者(証券会社等)の定める手数料や諸経費等をご負担いただく場合があります。iシェアーズETFは、連動する指数等の変動により、投資元本を割り込むおそれがあります。なお、iシェアーズETFへ投資をされる場合は、取扱い金融商品取引業者へお問合せいただき、上場有価証券等書面を予め十分にお読みいただき、投資にかかる手数料等およびリスクについてご確認の上、ご自身の判断でなさるようお願い致します。

iシェアーズETFを取引する際に、投資家の皆様が負担する主な費用には下記のものがあります。

【売買時の手数料】

iシェアーズETFを売買する際の手数料は取扱い金融商品取引業者によって定められます。詳しくは取扱い金融商品取引業者までお問い合わせください。また、海外上場のiシェアーズETFの場合には、売買時の手数料の他に、為替の取引や外国金融商品市場等における費用等が別途発生することがあり、これらの費用等はお客様の負担となります。

【保有時の費用】

iシェアーズETFの保有期間中は運用管理費用等を間接的にご負担いただきます。保有時の費用の率(総経費率)は個別のETF毎によって異なり、また運用状況や保有期間等に応じて異なることからその上限額を示すことはできません。個別のETFの情報については本ウェブサイトの各ファンドページにてご確認いただけます。

個別のインデックスに係る使用条件等については、こちらをご覧ください。

iシェアーズETFに関するお問い合わせはこちらをご覧ください。

MKTGH1024A/S-3898689