CENTRO DE PERSPECTIVAS

Skip to content

Bienvenido a la página web de BlackRock para inversores profesionales

Antes de continuar, por favor, revisa y acepta los siguientes Términos y Condiciones:

A efectos de este sitio web, profesionales son aquellos inversores que tienen calidad tanto de clientes profesionales como de inversores cualificados.

En resumen, para ostentar la calidad de cliente profesional en virtud de la Directiva de mercados de instrumentos financieros e inversor cualificado con arreglo a la Directiva de folletos, una persona deberá por lo general cumplir uno o más de los siguientes requisitos:

(1) Ser una entidad que deba estar autorizada o regulada para operar en mercados financieros. La siguiente lista incluye todas las entidades autorizadas que llevan a cabo actividades propias de dichas entidades, ya sean autorizadas por un Estado miembro del EEE o un país tercero y estén o no autorizadas de acuerdo con una directiva:

(a) entidades de crédito;

(b) empresas de inversión;

(c) cualquier otra entidad financiera autorizada o regulada;

(d) entidades aseguradoras;

(e) organismos de inversión colectiva o sociedades gestoras de dichos organismos;

(f) fondos de pensiones o sociedades gestoras de dichos fondos;

(g) corredores de materias primas o de derivados de materias primas;

(h) agentes de bolsa;

(i) cualquier otro inversor institucional;

(2) grandes organismos que cumplan dos de los siguientes criterios: (i) un balance total de 43 000 000 EUR; (ii) una cifra de negocios neta anual de 50 000 000 EUR; (iii) un número medio de 250 empleados a lo largo del año;

(3) un gobierno nacional o regional, un organismo público gestor de deuda pública, un banco central, una institucional internacional o supranacional (tal como el Banco Mundial, el FMI, el BCE o el BEI) u otro organismo internacional similar.

(4) personas físicas residentes en un Estado del EEE que permita otorgar a personas físicas la calidad de inversores cualificados, que soliciten expresamente la condición de cliente profesional e inversor cualificado y que cumplan al menos dos de los siguientes criterios: (i) haber operado en los mercados de valores con al menos una frecuencia media de 10 operaciones trimestrales en los últimos cuatro trimestres antes de la solicitud; (ii) que el tamaño de su cartera de valores, incluidos depósitos de efectivo e instrumentos financieros, supere 500 000 EUR; (iii) que trabaje o haya trabajado al menos un año en el sector financiero en un cargo profesional que requiera conocimiento de la inversión en valores.

Tenga en cuenta que el resumen que antecede se ofrece únicamente con carácter informativo. Si no está seguro de si puede optar a la condición de cliente profesional en virtud de la Directiva de mercados de instrumentos financieros y a la de inversor cualificado con arreglo a la Directiva de folletos, consulte con un asesor independiente.

Inversor particular

Un inversor particular, también conocido como cliente minorista o cliente privado, es una entidad cliente o una persona física que no cumple (i) uno o más de los criterios de cliente profesional referidos en el Anexo II de la Directiva de mercados de instrumentos financieros (Directiva 2004/39/CE) o (ii) uno o más de los criterios de inversor cualificado establecidos en el artículo 2 de la Directiva de folletos (Directiva 2003/71/CE).

En resumen, para ostentar la calidad de cliente profesional en virtud de la Directiva de mercados de instrumentos financieros e inversor cualificado con arreglo a la Directiva de folletos, una persona deberá por lo general cumplir uno o más de los siguientes requisitos:

(1) Ser una entidad que deba estar autorizada o regulada para operar en mercados financieros. La siguiente lista incluye todas las entidades autorizadas que llevan a cabo actividades propias de dichas entidades, ya sean autorizadas por un Estado miembro del EEE o un país tercero y estén o no autorizadas de acuerdo con una directiva:

(a) entidades de crédito;

(b) empresas de inversión;

(c) cualquier otra entidad financiera autorizada o regulada;

(d) entidades aseguradoras;

(e) organismos de inversión colectiva o sociedades gestoras de dichos organismos;

(f) fondos de pensiones o sociedades gestoras de dichos fondos;

(g) corredores de materias primas o de derivados de materias primas;

(h) agentes de bolsa;

(i) cualquier otro inversor institucional;

(2) grandes organismos que cumplan dos de los siguientes criterios: (i) un balance total de 20 000 000 EUR; (ii) una cifra de negocios neta anual de 40 000 000 EUR; (iii) unos fondos propios de 2 000 000 EUR;

(3) un gobierno nacional o regional, un organismo público gestor de deuda pública, un banco central, una institucional internacional o supranacional (tal como el Banco Mundial, el FMI, el BCE o el BEI) u otro organismo internacional similar.

(4) personas físicas residentes en un Estado del EEE que permita otorgar a personas físicas la calidad de inversores cualificados, que soliciten expresamente la condición de cliente profesional e inversor cualificado y que cumplan al menos dos de los siguientes criterios: (i) haber operado en los mercados de valores con al menos una frecuencia media de 10 operaciones trimestrales en los últimos cuatro trimestres antes de la solicitud; (ii) que el tamaño de su cartera de valores, incluidos depósitos de efectivo e instrumentos financieros, supere 500 000 EUR; (iii) que trabaje o haya trabajado al menos un año en el sector financiero en un cargo profesional que requiera conocimiento de la inversión en valores.

Tenga en cuenta que el resumen que antecede se ofrece únicamente con carácter informativo. Si no está seguro de si puede optar a la condición de cliente profesional en virtud de la Directiva de mercados de instrumentos financieros y a la de inversor cualificado con arreglo a la Directiva de folletos, consulte con un asesor independiente.

Antes de continuar, rogamos lea esta página, que explica ciertas restricciones legales impuestas a la distribución de esta información y los países en los que nuestros fondos están autorizados para su venta. Es su responsabilidad conocer y cumplir todas las leyes y reglamentos aplicables a cualquiera de las jurisdicciones relevantes a efectos del presente documento.

Para evitar que esta página reaparezca, necesitamos instalar una cookie en su dispositivo. A este efecto, tenga en cuenta que debe leer y aceptar los términos de nuestra Política de Cookies antes de acceder a nuestros sitios web. De lo contrario, esta página reaparecerá cada vez que acceda a nuestros sitios web.

Conforme a lo anterior, si confirma que ha leído, entendido y aceptado la información legal en este documento, y la Política de Cookies - al indicar su consentimiento según se menciona en el párrafo precedente - instalaremos una cookie en su ordenador para reconocerlo y así evitar que vuelva a aparecer esta página de confirmación si accede a este sitio u otros sitios de BlackRock en ocasiones futuras. La cookie caducará después de seis meses, o antes si se produce un cambio sustancial en esta información importante. En este sentido, por favor consulte nuestra Política de Cookies.

Al confirmar que ha leído usted esta información importante, también:

(i) Acepta que dicha información se aplicará a cualquier acceso posterior a la sección de inversores Personas Físicas (o Instituciones / Intermediarios) de este sitio web, y que todo acceso posterior de ese tipo estará sujeto a las exenciones de responsabilidad, advertencias de riesgo y otra información que figure en este sitio web; y

(ii) Garantiza que ninguna otra persona tendrá acceso a la sección de inversores Personas Físicas de este sitio web desde el mismo ordenador y no iniciará una consulta como está usted haciendo actualmente.

La sección española de este sitio web contiene información sobre BlackRock, así como datos y documentos relacionados que han sido autorizados para la venta en España por la Comisión Nacional del Mercado de Valores de conformidad con la Directiva 2009/65/CE del Parlamento Europeo y del Consejo de 13 de julio de 2009, sobre Organismos de Inversión Colectiva en Valores Mobiliarios (enmendada) (la “Directiva OICVM”). Puede usted acceder a la lista de distribuidores de cada fondo en la siguiente página web www.cnmv.es.

Los fondos extracomunitarios descritos en las secciones de otros países de esta página web son administrados y gestionados por sociedades del Grupo BlackRock y se comercializan solamente en ciertas jurisdicciones. Es su responsabilidad conocer las leyes y regulaciones aplicables de su país de residencia. Puede encontrar más información en el Folleto Informativo, u otro documento constitucional, respecto de cada fondo. Si usted es un ciudadano español que accede a las secciones de otros países de esta página web de BlackRock, tenga en cuenta que lo estará haciendo bajo su propio riesgo y responsabilidad, por lo que cualquier inversión realizada en dichos términos se considerará no solicitada.

La presente información no constituye una oferta de venta de acciones en cualquiera de los fondos a los que se hace referencia en este sitio web por cualquier persona en cualquier jurisdicción en la que dicha oferta fuese ilegal o en la que la persona que hiciera dicha oferta no estuviese capacitada para hacerlo o fuese ofertado a alguien a quien fuese sea ilegal realizar dicha oferta.

Específicamente, los fondos descritos no están disponibles para distribución o inversión por parte de inversores estadounidenses. Las participaciones/acciones no se registrarán conforme a la Ley de Valores de los EE.UU. de 1933, enmendada (la “Ley de Valores”) (US Securities Act of 1933, as amended) y, excepto en una transacción que no viole la Ley de Valores ni ninguna otra ley sobre valores de los EE.UU. (incluida, entre otras, cualquier ley aplicable de cualquiera de los Estados de EE.UU.), no se pueden ofrecer ni vender directa o indirectamente en los EE.UU. o en cualquiera de sus territorios o posesiones o áreas sujetas a su jurisdicción o a, o para beneficio de, una Persona de los EE.UU.

Los fondos descritos no han sido, ni serán, calificados para su distribución al público en Canadá, ya que ningún folleto informativo de estos fondos se ha presentado a ninguna comisión de valores o autoridad reguladora en Canadá ni en ninguna provincia o territorio de dicho país. Este sitio web no es, y en ningún caso se debe interpretar que es, un anuncio o cualquier otro intento para promover una oferta pública de acciones en Canadá. Ninguna persona residente en Canadá a efectos de la Ley del Impuesto sobre la Renta (Income Tax Act Canada) puede comprar o aceptar una transferencia de acciones en los fondos descritos a menos que sea apto para hacerlo conforme a las leyes canadienses o provinciales aplicables.

Las solicitudes para invertir en cualquier fondo a las que se hace referencia en este sitio web, solo deben realizarse sobre la base del documento de oferta relacionado con la inversión específica (por ejemplo, un folleto informativo, folleto informativo simplificado, documento de datos fundamentales para el inversor u otros términos y condiciones aplicables).

Como resultado de las regulaciones sobre blanqueo de capitales, podrá serle requerida documentación adicional para fines de identificación cuando usted realice su inversión. Los detalles figuran en el Folleto Informativo o documento constitucional pertinente.

La información contenida en este sitio está sujeta a derechos de autor con todos los derechos reservados. No debe ser reproducida, copiada o redistribuida en su totalidad o parcialmente.

La información contenida en este sitio se publica de buena fe, pero ni BlackRock Investment Management (UK) Limited ni ninguna otra persona formulan una declaración o garantía, expresa o implícita, respecto a su exactitud o integridad, y no debe atenerse a ella en ese sentido. BlackRock Investment Management (UK) Limited no tendrá ninguna responsabilidad, salvo cualquier responsabilidad que BlackRock Investment Management (UK) Limited pueda tener conforme a la UK Financial Services and Markets Act 2000 (o el nombre de cualquier legislación que la sustituya si dicha legislación permite esa declaración), o al Real Decreto-ley 4/2015, de 23 de octubre, por el que se adopta la Ley del Mercado de Valores, junto con cualquier otra legislación española aplicable, respecto a cualquier pérdida, daño o perjuicio que se derive del uso o tomar como base la información proporcionada, incluida, sin limitación, cualquier pérdida de beneficios o cualquier otro daño o perjuicio, directo o consecuente. Ninguna información en este sitio web constituye un asesoramiento de inversión, fiscal, legal o de otro tipo.

Cuando un tercero presente una reclamación contra BlackRock en relación con el uso que usted hace de este sitio web, usted acuerda por el presente reembolsar íntegramente a BlackRock todas las pérdidas, costos, acciones, procedimientos, reclamaciones, daños y perjuicios, gastos (incluidos costes y gastos jurídicos razonables), o responsabilidades, que de cualquier forma sean sufridos o incurridos directamente por BlackRock como consecuencia del uso inadecuado de este sitio web. Ninguna parte sería responsable frente a la otra por cualquier pérdida, daño o perjuicio que pueda sufrir la otra parte debido a cualquier causa ajena a control razonable por la primera parte, incluyendo, sin limitación, cualquier corte de energía eléctrica. Usted reconoce y acepta que es su responsabilidad mantener seguras y confidenciales las contraseñas que le emitamos a usted y a sus empleados autorizados, y que no permitirá que ninguna(s) contraseña(s) lleguen a ser de conocimiento público. Si cualquier otra persona que no sea usted y sus empleados autorizados llegara a conocer una o más contraseñas, debe cambiar esa(s) contraseña(s) en particular de inmediato utilizando la función disponible para este objeto en el sitio web.

Usted podrá dejar de usar el sitio web de BlackRock Investment Management (UK) Limited al acceder a ciertos enlaces de este sitio web. Al hacerlo, puede ser reconducido al sitio web de una organización que no esté regulada conforme a la UK Financial Services and Markets Act 2000 o la legislación española equivalente. BlackRock Investment Management (UK) Limited no ha examinado ninguno de estos sitios web y no asume ninguna responsabilidad por el contenido de dichos sitios web ni por los servicios, productos o artículos ofrecidos a través de dichos sitios web.

BlackRock Investment Management (UK) Limited no tendrá ninguna responsabilidad por errores de transmisión de datos, como pérdida o daños y perjuicios de datos, o alteración de cualquier tipo, incluidos, entre otros, cualquier daño y perjuicio directo, indirecto o consecuente que surja del uso de los servicios suministrados en este documento.

- El rendimiento pasado no es garantía de resultados futuros.

- El valor de las inversiones y los ingresos derivados de ellas puede bajar o subir y no está garantizado.

- Es posible que usted no recupere la cantidad que invirtió.

- Cualquier tratamiento fiscal favorable de un producto (que incluye, entre otros, las Normas Internacionales de Auditoría) está sujeto a la legislación vigente y, como tal, podría no mantenerse.

- Los niveles y bases, así como la exoneración de impuestos, pueden cambiar en el futuro.

- Los tipos de cambio pueden causar que el valor de las inversiones suba o baje.

- La fluctuación puede ser particularmente marcada en el caso de un fondo de mayor volatilidad y el valor de una inversión puede caer repentina y sustancialmente.

- Para su protección, las llamadas telefónicas son habitualmente grabadas.

Tenga en cuenta que, si bien algunos de los fondos de BlackRock están delimitados (ring-fenced), otros forman parte de una empresa individual y no lo están. Para fondos de BlackRock que no tienen un estado de pasivo segregado, en el caso de que un fondo de BlackRock individual no pueda tratar pasivos atribuibles a ese fondo de BlackRock que sean ajenos a los activos atribuibles al mismo, el exceso podrá cubrirse con activos atribuibles a los otros fondos de BlackRock dentro de la misma sociedad. Le remitimos al folleto informativo u otros términos y condiciones relevantes de cada fondo de BlackRock para obtener más información en este sentido.

Los fondos de inversión en régimen fiduciario de BlackRock (unit trusts) son administrados por BlackRock Fund Managers Limited (autorizada y regulada por la Financial Conduct Authority y por un miembro de la Investment Management Association), que es la filial de gestión de fondos de inversión en régimen fiduciario (unit trusts) de BlackRock Investment Management (UK) Limited.

Las sociedades en el Grupo BlackRock que no realizan negocios de inversión en el Reino Unido o España no están sujetas a las disposiciones de la UK Financial Services and Markets Act 2000 ni a la legislación española mencionada anteriormente. En consecuencia, los inversores que celebren contratos de inversión con dichas sociedades no tendrán la protección que ofrece dicha legislación, incluido el Plan de Compensación de Servicios Financieros del Reino Unido.

Las opiniones expresadas en este documento no necesariamente reflejan las opiniones de BlackRock en su totalidad o en parte, ni constituyen un asesoramiento de inversión ni ningún otro asesoramiento.

Cualquier investigación que figure en estas páginas ha sido obtenida y puede haber sido realizada por BlackRock para sus fines propios.

Este sitio es operado y emitido por BlackRock Investment Management (UK) Limited, que está autorizada y regulada por la Financial Conduct Authority (número de Registro 119293). Puede obtener acceso a las reglas y notas de orientación de la Financial Conduct Authority en el siguiente enlace: http://www.fca.org.uk. BlackRock Investment Management (UK) Limited es una sociedad registrada en Inglaterra, con Nº 2020394. Domicilio registrado: 12 Throgmorton Avenue, Londres EC2N 2DL. BlackRock es un nombre comercial de BlackRock Investment Management (UK) Limited. Número de IVA GB 888 4204 87. Las consultas generales sobre este sitio web deben ser enviadas a EMEAwebmaster@blackrock.com. Esta dirección de correo electrónico no debe utilizarse para ninguna consulta relacionada con inversiones.

Información Importante

Una calificación de fondos de S&P Capital IQ representa solo una opinión y no se debe atenerse a ella al tomar una decisión de inversión. El rendimiento pasado no es indicativo de resultados futuros. Las tipos de cambio de divisas pueden afectar al valor de las inversiones. Copyright © 2019 por McGraw-Hill International (UK) Limited (S&P), una filial de The McGraw-Hill Companies, Inc. Todos los derechos reservados.

© 2019 Morningstar. Todos los derechos reservados. La información, datos, análisis y opiniones contenidas en este documento (1) incluyen información de propiedad exclusiva de Morningstar, (2) no se pueden copiar ni redistribuir, (3) no constituyen asesoramiento de inversión ofrecido por Morningstar, (4) se proporcionan únicamente para fines informativos y, por lo tanto, no son una oferta de comprar o vender un valor, y (5) no se garantiza que sean correctos, completos o exactos. Morningstar no será responsable de ningunas decisiones, daños y perjuicios u otras pérdidas comerciales que resulten de o estén relacionadas con esta información, datos, análisis u opiniones o su uso. La calificación de Morningstar Analyst Rating™ es subjetiva por naturaleza y refleja las expectativas actuales de Morningstar sobre futuros eventos/comportamientos en relación con un fondo en particular. Debido a que dichos eventos/comportamientos pueden resultar diferentes de lo esperado, Morningstar no garantiza que un fondo tenga un cumplimiento de acuerdo con su calificación de Morningstar Analyst Rating. Asimismo, la calificación de Morningstar Analyst Rating no debe considerarse como ningún tipo de garantía o evaluación del merecimiento de crédito de un fondo o de sus valores subyacentes y no debe utilizarse como la única base para tomar una decisión de inversión.

Filtrar lista por palabra clave

Mostrar todo

Mostrar menos

Hasta

de

Total

Disculpe, no hay información disponible

Recuerde que el 1 de diciembre de 2022 se modificará la clasificación SFDR de este fondo. Haga clic en este enlace para acceder al RNS.

Información general

INFORMACIÓN IMPORTANTE: Capital en Riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden subir o bajar, y no están garantizados. Es posible que los inversores no recuperen la cantidad invertida originalmente.

Todas las clases de acciones con cobertura de divisas de este fondo utilizan derivados para cubrir el riesgo de divisas. El uso de derivados para una clase de acciones podría conllevar un posible riesgo de contagio (también denominado «spill-over») a otras clases de acciones del fondo. La sociedad gestora del fondo se asegurará de que se dispone de los procedimientos adecuados para minimizar el riesgo de contagio a otras clases de acciones. En el menú desplegable que figura justo debajo del nombre del fondo, podrá ver un listado de todas las clases de acciones del fondo: las clases de acciones con cobertura de divisas se identifican mediante la palabra «Hedged» en su nombre. Además, el listado completo de todas las clases de acciones con cobertura de divisas está disponible mediante solicitud a la sociedad gestora del fondo.

Rentabilidad

Rentabilidad

Gráfico de rendimiento

-

Rentabilidad

Durante este periodo, la rentabilidad se logró en unas circunstancias que ya no están vigentes.

*El , el Fondo cambió su nombre y/o su objetivo y política de inversión.

| 2020 | 2021 | 2022 | 2023 | 2024 | |

|---|---|---|---|---|---|

| Rentabilidad total (%) | -20,5 | -26,1 | |||

| Índice de Referencia (%) | -20,4 | -25,8 |

Faltan datos de los retornos del calendario anual

| De 31 mar 2020 a 31 mar 2021 |

De 31 mar 2021 a 31 mar 2022 |

De 31 mar 2022 a 31 mar 2023 |

De 31 mar 2023 a 31 mar 2024 |

De 31 mar 2024 a 31 mar 2025 |

|

|---|---|---|---|---|---|

|

Rentabilidad total (%)

a 31 mar 2025 |

- | - | -7,75 | -28,50 | -17,56 |

|

Índice de Referencia (%)

a 31 mar 2025 |

- | - | -7,34 | -28,27 | -17,23 |

| 1a | 3a | 5a | 10a |

Desde lanzamiento |

|

|---|---|---|---|---|---|

| Rentabilidad total (%) | -10,10 | -13,84 | - | - | -11,06 |

| Índice de Referencia (%) | -9,81 | -13,51 | - | - | -10,71 |

Faltan datos de los retornos promedio anuales

|

En el año |

1m | 3m | 6m | 1a | 3a | 5a | 10a |

Desde lanzamiento |

|

|---|---|---|---|---|---|---|---|---|---|

| Rentabilidad total (%) | 3,27 | 3,52 | 3,28 | -9,18 | -10,10 | -36,03 | - | - | -31,17 |

| Índice de Referencia (%) | 3,37 | 3,52 | 3,36 | -9,12 | -9,81 | -35,30 | - | - | -30,30 |

Faltan datos de los retornos acumulados

Las cifras mostradas hacen referencia a rentabilidades pasadas. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. Los mercados podrían evolucionar de formas muy diferentes en el futuro. Puede ayudarle a evaluar cómo se ha gestionado el fondo en el pasado

La clase de las acciones y la rentabilidad de referencia se muestran en USD, mientras que la rentabilidad de referencia del fondo de cobertura se muestra en USD.

La rentabilidad mostrada se basa en el valor liquidativo (Net Asset Value, NAV), con reinversión de los rendimientos brutos cuando corresponda. Los datos de rentabilidad se basan en el valor liquidativo (Net Asset Value, NAV) del ETF, que puede no ser el mismo que el precio de mercado del ETF. Los accionistas individuales pueden obtener rendimientos distintos de la rentabilidad del NAV.

En caso de que su inversión se haya realizado en una divisa que no sea la utilizada en el último cálculo de rentabilidad, la rentabilidad de su inversión podrá ser mayor o menor en función de las fluctuaciones de la divisa. Fuente: BlackRock.

Datos clave

Datos clave

Activos Netos

a 09 may 2025

USD 120.069.310

Fecha de lanzamiento de la serie

23 feb 2022

Share Class Currency

USD

Clase de activo

Renta variable

Clasificación SFDR

Artículo 8 - ESG Caracteristicas

Comisión de gestión (TER)

0,65%

Uso de los ingresos

Acumulación

Domicilio

Irlanda

Frecuencia de rebalanceo

Semestral

UCITS

Sí

Gestora del fondo

BlackRock Asset Management Ireland Limited

Depositario

The Bank of New York Mellon SA/NV, Dublin Branch

Ticker Bloomberg

INRA NA

Activos netos del Fondo

a 09 may 2025

USD 2.015.588.483

Fecha de lanzamiento del fondo

06 jul 2007

Divisa base

USD

Benchmark Index

S&P Global Clean Energy Transition Index in USD

Acciones en circulación

a 09 may 2025

6.809.731,00

ISIN

IE000U58J0M1

Devolución de préstamo de valores

a 31 mar 2025

0,08%

Estructura

Físico y Derivados

Metodología

Réplica

Emisor

iShares II plc

Administrador

BNY Mellon Fund Services (Ireland) Designated Activity Company

Fiscal Year End

31 octubre

Características del Fondo

Características del Fondo

Número de posiciones

a 08 may 2025

103

Ticker del índice de referencia

SPGTCLNT

Beta de las acciones a 3 años

a 30 abr 2025

0,995

Ratio precio/valor contable

a 08 may 2025

1,48

Nivel de referencia

a 09 may 2025

USD 1.258,75

Desviación típica (3 años)

a 30 abr 2025

25,94%

Ratio precio/beneficio

a 08 may 2025

12,57

Divulgación de información relativa a la sostenibilidad

Divulgación de información relativa a la sostenibilidad

Este apartado proporciona información sobre el Fondo relacionada con la sostenibilidad, de conformidad con el artículo 10 del Reglamento SFDR.

Calificaciones

Localizaciones registrados

Localizaciones registrados

-

Alemania

-

Arabia Saudita

-

Austria

-

Dinamarca

-

Eslovaquia

-

España

-

Finlandia

-

Francia

-

Holanda

-

Hungría

-

Irlanda

-

Italia

-

Liechtenstein

-

Luxemburgo

-

Noruega

-

Polonia

-

Reino Unido

-

República Checa

-

Singapur

-

Suecia

-

Suiza

Posiciones

Posiciones

Las posiciones están sujetas a cambios.

Recuerde que algunas de las posiciones del fondo se obtendrán mediante la inversión en contratos por diferencia (CFD). Un contrato por diferencia en un instrumento derivado que ofrece exposición a los cambios en los precios de un valor subyacente sin que se tenga la propiedad de dicho valor.

Recuerde que algunas de las posiciones del fondo se obtendrán mediante la inversión en contratos por diferencia (CFD). Un contrato por diferencia en un instrumento derivado que ofrece exposición a los cambios en los precios de un valor subyacente sin que se tenga la propiedad de dicho valor.

Desglose

Desglose

a 08 may 2025

% de valor de mercado

a 08 may 2025

% de valor de mercado

La exposición geográfica se relaciona principalmente con el domicilio de los emisores de los valores mantenidos en el producto, añadidos en conjunto y expresados después como porcentaje de tenencias totales del producto. No obstante, en algunos casos puede reflejar el país en donde el emisor de los valores desarrolla gran parte de su actividad comercial.

Las asignaciones están sujetas a cambio.

Préstamo de valores

Préstamo de valores

El préstamo de valores es una actividad establecida y regulada en la industria de gestión de activos, que implica la transferencia de valores (como acciones o bonos) de un prestamista (en este caso, el fondo iShares) a un tercero (el prestatario). El prestatario otorgará al prestamista una garantía (la prenda del prestatario) en forma de acciones, bonos o dinero en efectivo, y también pagará al prestamista una comisión que contribuirá a la obtención de ingresos adicionales para el fondo y contribuirá a reducir el coste total de posesión del ETF.

En BlackRock, el préstamo de valores es una función básica en la gestión de activos a la que se dedican recursos para llevar a cabo todo lo relacionado con negociación, investigación y tecnología. El programa de préstamo de valores está diseñado para ofrecer rentabilidades superiores a los clientes, manteniendo un bajo perfil de riesgo. Los fondos que participan en préstamos de valores retienen el 62,5% de los ingresos, mientras que BlackRock recibe el 37,5% de los ingresos con los que cubre todos los costes operacionales resultantes de las operaciones de préstamo de valores.

| De 31 mar 2020 a 31 mar 2021 |

De 31 mar 2021 a 31 mar 2022 |

De 31 mar 2022 a 31 mar 2023 |

De 31 mar 2023 a 31 mar 2024 |

De 31 mar 2024 a 31 mar 2025 |

|

|---|---|---|---|---|---|

| Rentabilidad del préstamo de valores (%) | 0,04 | 0,06 | 0,06 | 0,08 | 0,08 |

| Promedio por préstamo (% de activos bajo gestión | 20,30 | 12,74 | 9,05 | 18,69 | 18,09 |

| Máximo por préstamo (% de activos bajo gestión) | 38,12 | 19,43 | 11,30 | 26,91 | 29,12 |

| Constitución de garantías (% del préstamo) | 110,62 | 110,02 | 107,38 | 110,56 | 108,90 |

En el cuadro anterior se resumen los datos sobre el préstamo de valores disponibles para el fondo.

No se mostrará la información del cuadro de resumen de préstamos para los fondos que hayan participado en préstamos de valores durante menos de 12 meses. Las cifras que se muestran se refieren a los resultados obtenidos en el pasado. El rendimiento pasado no es una indicación fiable de los resultados actuales o futuros.

La política de BlackRock es revelar la información del rendimiento trimestralmente con un retraso de un mes. Esto significa que los rendimientos del 01/01/2019 al 31/12/2019 pueden ser revelados públicamente desde el 01/02/2020.

La cifra máxima del préstamo puede aumentar o disminuir con el tiempo.

En el préstamo de valores existe el riesgo de pérdida si el prestatario incumple antes de que se devuelvan los valores, o si debido a los movimientos del mercado, el valor de la garantía que se posee ha caído y/o el valor de los valores en préstamo ha aumentado.

No se mostrará la información del cuadro de resumen de préstamos para los fondos que hayan participado en préstamos de valores durante menos de 12 meses. Las cifras que se muestran se refieren a los resultados obtenidos en el pasado. El rendimiento pasado no es una indicación fiable de los resultados actuales o futuros.

La política de BlackRock es revelar la información del rendimiento trimestralmente con un retraso de un mes. Esto significa que los rendimientos del 01/01/2019 al 31/12/2019 pueden ser revelados públicamente desde el 01/02/2020.

La cifra máxima del préstamo puede aumentar o disminuir con el tiempo.

En el préstamo de valores existe el riesgo de pérdida si el prestatario incumple antes de que se devuelvan los valores, o si debido a los movimientos del mercado, el valor de la garantía que se posee ha caído y/o el valor de los valores en préstamo ha aumentado.

La composición de las garantías que se muestran en esta página se proporcionan en los días en que el fondo que participa en el préstamo de valores tenía un préstamo abierto.

La información del cuadro se refiere a los valores obtenidos en la cesta de garantías en el marco del programa de préstamo de valores del fondo en cuestión. La información contenida en este material se deriva de fuentes propietarias y no propietarias consideradas por BlackRock como fiables, no es necesariamente todo inclusivo y no está garantizada en cuanto a su exactitud. La confianza en la información de este material queda a la entera discreción del lector. El principal riesgo en el préstamo de valores es que un prestatario incumpla su compromiso de devolver los valores prestados, mientras que el valor de la garantía liquidada no exceda el coste de recompra de los valores y el fondo sufra una pérdida con respecto al déficit.

La información del cuadro se refiere a los valores obtenidos en la cesta de garantías en el marco del programa de préstamo de valores del fondo en cuestión. La información contenida en este material se deriva de fuentes propietarias y no propietarias consideradas por BlackRock como fiables, no es necesariamente todo inclusivo y no está garantizada en cuanto a su exactitud. La confianza en la información de este material queda a la entera discreción del lector. El principal riesgo en el préstamo de valores es que un prestatario incumpla su compromiso de devolver los valores prestados, mientras que el valor de la garantía liquidada no exceda el coste de recompra de los valores y el fondo sufra una pérdida con respecto al déficit.

| Tipos de garantías | |||

|---|---|---|---|

| Tipo de préstamo | Acciones | Bonos del gobierno, supranacionales y de agencias | Efectivo (no para reinversión) |

| Acciones | 105%-112% | 105%-106% | 105%-108% |

| Bonos del gobierno | 110%-112% | 102.5%-106% | 102.5%-105% |

| Bonos corporativos | 110%-112% | 104%-106% | 103.5%-105% |

También aceptamos como garantía ETF similares de renta variable, bonos del Estado, crédito y materias primas.

Los parámetros de la garantía dependen de la combinación de la garantía y el préstamo, y el nivel de sobrecolateralización puede oscilar entre el 102,5% y el 112%. En este contexto, ""sobrecolateralización"" significa que el valor de

mercado agregado de la garantía tomada excederá el valor total del préstamo. Los parámetros de las garantías se revisan de forma continua y están sujetos a cambios.

En el préstamo de valores existe el riesgo de pérdida si el prestatario incumple antes de que se devuelvan los valores, o si debido a los movimientos del mercado, el valor de la garantía que se posee ha caído y/o el valor de los valores en préstamo ha aumentado.

Listado

Listado

Escenarios de rentabilidad de los PRIIP

Escenarios de rentabilidad de los PRIIP

El Reglamento (UE) sobre los documentos de datos fundamentales relativos a los productos de inversión minorista vinculados y los productos de inversión basados en seguros (PRIIP) prescribe el método de cálculo, y la publicación de los resultados, de cuatro escenarios hipotéticos de rentabilidad relativos a cómo puede comportarse el producto en determinadas condiciones, y que estos se publiquen mensualmente.

Las cifras presentadas incluyen todos los costes del producto en sí, pero pueden no incluir todos los costes que deba pagar a su asesor o distribuidor. Las cifras no tienen en cuenta su situación fiscal personal, que también puede influir en la cantidad que reciba. Lo que obtenga de este producto dependerá de la evolución futura del mercado, la cual es incierta y no puede predecirse con exactitud. Los escenarios desfavorables, moderados y favorables que se muestran son ilustraciones que utilizan la peor, la media y la mejor rentabilidad del producto, que pueden incluir información procedente de índices de referencia / datos de sustitución, a lo largo de los últimos diez años.

Periodo de mantenimiento recomendado : 5 años

Ejemplo de inversión USD 10.000

| Escenarios |

En caso de salida después de 1 año

|

En caso de salida después de 5 años

|

|

|---|---|---|---|

|

Mínimo

No se garantiza una rentabilidad mínima. Podría perder parte o la totalidad de su inversión.

|

|||

|

Tensión

Lo que puede recibir una vez deducidos los costes

Rendimiento medio cada año

|

4.990 USD

-50,1%

|

1.990 USD

-27,6%

|

|

|

Desfavorable

Lo que puede recibir una vez deducidos los costes

Rendimiento medio cada año

|

6.280 USD

-37,2%

|

4.090 USD

-16,4%

|

|

|

Moderado

Lo que puede recibir una vez deducidos los costes

Rendimiento medio cada año

|

9.990 USD

-0,1%

|

21.660 USD

16,7%

|

|

|

Favorable

Lo que puede recibir una vez deducidos los costes

Rendimiento medio cada año

|

25.080 USD

150,8%

|

38.030 USD

30,6%

|

|

El escenario de tensión muestra lo que usted podría recibir en circunstancias extremas de los mercados.

Testing missing data

Faltan datos de los retornos promedio anuales

Características de Sostenibilidad

Características de Sostenibilidad

Las características de sostenibilidad proporcionan a los inversores indicadores específicos no tradicionales. Junto con otros indicadores y datos, permiten a los inversores evaluar los fondos en función de ciertas características ambientales, sociales y de gobernanza. Las características de sostenibilidad no proporcionan una indicación del rendimiento actual o futuro ni representan el perfil potencial de riesgo y rentabilidad de un fondo. Se proporcionan con fines de transparencia y a mero título informativo. Las características de sostenibilidad no deben considerarse únicamente o de forma aislada, sino que son un tipo de información que los inversores pueden considerar al evaluar un fondo.

Los indicadores no determinan si los factores ASG serán adoptados por un fondo ni cómo lo harán. Salvo que la documentación del fondo exprese otra cosa y se incluya dentro de su objetivo de inversión, los indicadores no cambian el objetivo de inversión de un fondo ni limitan el universo invertible del mismo, por lo que no determinan que un fondo vaya a adoptar una estrategia de inversión centrada en ASG o en el impacto ni filtros de exclusión. Para más información sobre la estrategia de inversión de un fondo, consulta el folleto del fondo.

Revisa las metodologías de MSCI en que se fundamentan las características de sostenibilidad en los siguientes enlaces.

Calificación de Fondos ESG de MSCI (AAA-CCC)

a 21 mar 2025

AA

Puntuación de Calidad ESG de MSCI (0-10)

a 21 mar 2025

7,19

Clasificación Global de Fondos de Lipper

a 21 mar 2025

Equity Theme - Alternative Energy

Intensidad Media Ponderada de Exposición al Carbono de MSCI (toneladas de emisiones de CO2 / millón de $ en ventas)

a 21 mar 2025

151,98

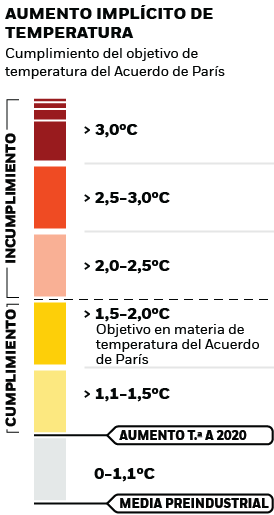

Aumento implícito de temperatura de MSCI (0-3,0+ °C):

a 21 mar 2025

>1,5-2,0 °C

Porcentaje de Cobertura ESG de MSCI

a 21 mar 2025

93,78

Puntuación de Calidad ESG de MSCI - Percentil entre Empresas Similares

a 21 mar 2025

73,98

Fondos en Grupo de Características Similares

a 21 mar 2025

319

Porcentaje de Cobertura de la Media Ponderada de Intensidad de Carbono de MSCI

a 21 mar 2025

96,49

Porcentaje de cobertura del aumento de temperatura implícito de MSCI

a 21 mar 2025

95,97

Todos los datos proceden de las Calificaciones de Fondos ESG de MSCI a fecha de 21 mar 2025, tomando como base las posiciones a fecha de 28 feb 2025. Por lo tanto, las características de sostenibilidad del fondo pueden diferir de las Calificaciones de Fondos ESG de MSCI en algún momento determinado.

Para estar incluido en las Calificaciones de Fondos ESG de MSCI, el 65 % (o el 50 % en el caso de los fondos de bonos o los fondos del mercado monetario) de la ponderación bruta del fondo debe proceder de valores cubiertos por MSCI ESG Research (algunas posiciones en efectivo y otros tipos de activos que no se consideran relevantes para el análisis ESG realizado por MSCI se eliminan antes de calcular la ponderación bruta de un fondo; los valores absolutos de las posiciones cortas se incluyen, pero se tratan como no cubiertos), la fecha de los valores en cartera del fondo debe ser inferior a un año y el fondo debe contar, como mínimo, con diez valores.

Implicación Empresarial

Implicación Empresarial

Los parámetros de Implicación Empresarial pueden ayudar a los inversores a obtener una visión más completa de las actividades específicas a las que un fondo puede estar expuesto a través de sus inversiones.

Los parámetros de Implicación Empresarial no son indicativos del objetivo de inversión de un fondo y, a menos que se indique lo contrario en la documentación del fondo y aparezcan incluidos dentro del objetivo de inversión de un fondo, no cambian el objetivo de inversión de un fondo ni limitan el universo de inversión del fondo, y no existe ninguna indicación de que un fondo vaya a adoptar una estrategia de inversión basada en los criterios ESG o de Impacto, u otros filtros de exclusión. Para obtener más información acerca de la estrategia de inversión de un fondo, lea el folleto del fondo.

Puede consultar la metodología de MSCI en relación con los parámetros de Implicación Empresarial a través de los enlaces ofrecidos más abajo.

MSCI - Armas Controvertidas

a 08 may 2025

0,00%

MSCI - Armas Nucleares

a 08 may 2025

0,00%

MSCI - Armas de Fuego de Uso Civil

a 08 may 2025

0,00%

MSCI - Tabaco

a 08 may 2025

0,00%

MSCI - Empresas que no cumplen lo establecido en el Pacto Mundial de las Naciones Unidas

a 08 may 2025

0,00%

MSCI - Carbón Térmico

a 08 may 2025

0,00%

MSCI - Arenas Bituminosas

a 08 may 2025

0,00%

Cobertura de Implicación Empresarial

a 08 may 2025

98,28%

Porcentaje del Fondo no cubierto

a 08 may 2025

1,72%

Las exposiciones a Implicación Empresarial de BlackRock indicadas anteriormente para Carbón Térmico y Arenas Bituminosas se calculan y notifican para aquellas empresas en las que más de un 5 % de sus ingresos proceden de la explotación de carbón térmico o arenas bituminosas de acuerdo con lo definido por MSCI ESG Research. Para la exposición a empresas que generen cualquier ingreso de la explotación de carbón térmico o arenas bituminosas (siendo en este caso el umbral de ingresos del 0 %), de acuerdo con lo definido por MSCI ESG Research, los niveles son los siguientes: 0,00% para Carbón Térmico y 0,00% para Arenas Bituminosas.

BlackRock calcula los parámetros de Implicación Empresarial mediante el uso de los datos de MSCI ESG Research, que proporciona un perfil de la implicación empresarial específica de cada empresa. BlackRock aprovecha estos datos para ofrecer información resumida sobre los diferentes valores y la convierte en una exposición del valor de mercado de un fondo a las áreas de Implicación Empresarial indicadas anteriormente.

Los parámetros de Implicación Empresarial están diseñados para identificar únicamente las empresas para las que MSCI ha realizado un estudio y ha identificado su implicación en la actividad cubierta. Como resultado, es posible que exista una implicación adicional en estas actividades cubiertas cuando MSCI no tenga cobertura. Esta información no se debería utilizar para producir listas exhaustivas de empresas sin implicación. Los parámetros de Implicación Empresarial solo se visualizan si al menos un 1 % de la ponderación bruta del fondo incluye valores cubiertos por MSCI ESG Research.