ETF & Fonds indiciels

Skip to content

Bienvenue sur le site BlackRock pour les investisseurs professionnels.

Pour accéder directement à un autre site BlackRock, veuillez mettre à jour votre type d'utilisateur.

Le moment est venu d'envisager une approche dynamique.

L'évolution vers une allocation d'actifs plus dynamique et une évaluation plus fréquente des pondérations stratégiques rend encore plus essentielle une approche holistique des portefeuilles multi-actifs. Il sera plus difficile d'obtenir un bon mix d’actifs dans ce nouveau régime, mais d'autant plus important pour maximiser les rendements.

Nouveau régime, nouveau guide

La stabilité de l'inflation et de la croissance économique pendant la Grande Modération a favorisé une approche d'investissement reposant sur des répartitions fixes et immuables entre les actions et les obligations. Nous nous trouvons aujourd'hui dans un monde guidé par l'offre, ce qui alimente la volatilité et l'inflation et oblige les banques centrales à adopter une politique structurellement plus stricte, ce qui n'augure rien de bon pour une approche non interventionniste. Nous pensons qu’un nouveau guide est nécessaire pour surperformer les rendements du marché dans ce nouveau régime, avec une allocation d'actifs plus dynamique et plus souple. Découvrir « Nouveau régime, nouvelle approche ».

Rester agile

Ces informations ne constituent pas une recommandation d'investissement dans une classe d'actifs ou une stratégie spécifique, ni une promesse - ni même une estimation - de performance future. Notes : Le graphique montre l'évolution dans le temps de notre vision stratégique des classes d'actifs sélectionnées. L'allocation présentée est hypothétique, peut varier selon les juridictions et ne représente pas un portefeuille réel. Il est destiné à des fins d'information uniquement et ne constitue pas un conseil en investissement. Source: BlackRock Investment Institute, données au 31 mars 2023. Indices : Bloomberg Barclays US Government Inflation-Linked Bond Index, MSCI World US$, Bloomberg Barclays Global Credit Index, Bloomberg Barclays U.S. Credit index, Bloomberg Barclays Global Aggregate Treasury index. Faute de données suffisantes, nous utilisons les indices BlackRock pour certains marchés privés. Ces indicateurs représentent la combinaison d'exposition aux facteurs de risque qui, selon nous, correspond à la sensibilité économique de la classe d'actifs concernée.

Clés du graphique: les points de vue stratégiques doivent changer plus fréquemment pour refléter le nouveau régime, plus volatil. Auparavant, les investisseurs pouvaient « fixer et oublier » les allocations stratégiques. Cependant, en restant statique, le risque est de passer à côté des opportunités potentielles.

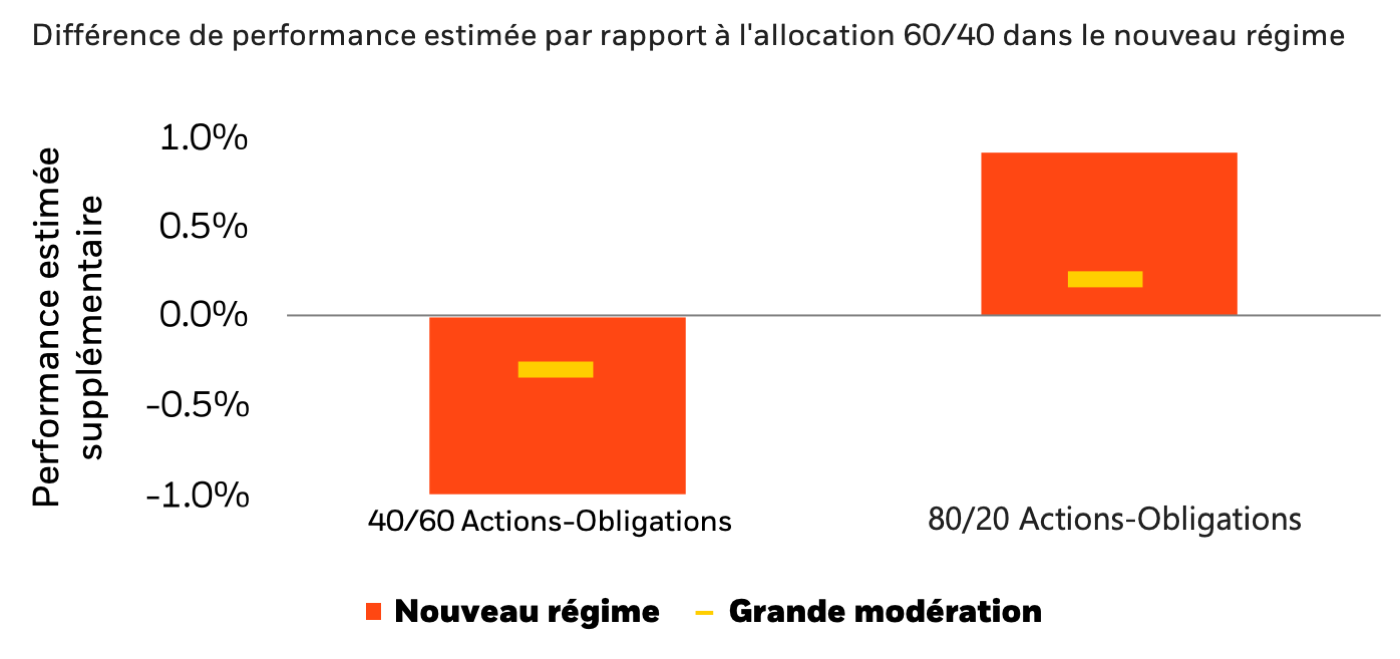

Une approche globale du portefeuille

Cette évolution vers une allocation d'actifs plus dynamique et une évaluation plus fréquente des pondérations stratégiques des portefeuilles rend une approche holistique du portefeuille multi-actifs encore plus essentielle. Il sera plus difficile d'obtenir une juste allocation d’actifs dans ce nouveau régime et d’autant plus important de maximiser les rendements. L'impact d'une mauvaise sélection d’actifs - calculé comme le ratio des rendements relatifs pour chaque mix d'actifs illustratif - pourrait être jusqu'à trois fois plus important dans le nouveau régime. Voir le graphique.

À titre indicatif uniquement. Il ne s’agit pas de portefeuilles existants ni de conseil en investissement. Ces informations ne constituent pas une recommandation d'investissement dans une classe d'actifs ou une stratégie spécifique, ni une promesse - ni même une estimation - de performance future. Source : BlackRock Investment Institute, avec données de Refinitiv Datastream, novembre 2022. Devise = USD. Notes : le graphique illustre le contraste entre la performance relative annuelle moyenne estimée d'un portefeuille composé à 40 % d'actions mondiales et à 60 % d'obligations mondiales et d'un portefeuille composé à 80 % d'actions mondiales et à 20 % d'obligations mondiales, par rapport à un portefeuille composé à 60 % d'actions mondiales et à 40 % d'obligations mondiales. Nos CMA (hypothèses de marché actuelles) génèrent des attentes de rendement du marché, du bêta ou géométrique. Les attentes en matière de rendement des actifs sont brutes de frais. Indices : MSCI ACWI et Bloomberg Barclays Global Aggregate Bond Index. Les indices ne sont pas gérés et ne génèrent pas de frais. Il n'est pas possible d'investir directement dans un indice.

Déceler des opportunités granulaires

Nous misons sur la sélectivité et sur une approche agile de l'ensemble du portefeuille pour saisir les opportunités d'investissement, différentes, mais nombreuses, qui émergent de ce nouveau régime. Cela implique une vision plus granulaire des différentes catégories d'actifs et l’exploitation de « méga-forces », en identifiant les actifs dont le prix tient compte des dommages économiques et qui semblent bien positionnés aujourd'hui pour bénéficier de facteurs positifs à long terme.

Nous pensons que les portefeuilles construits pour ce nouveau régime devront tenir compte d'une inflation plus élevée, adopter une vision plus granulaire des expositions régionales, sectorielles et factorielles, et allouer des fonds aux marchés privés - tout en étant plus dynamiques.

Ci-dessous, nous voyons des opportunités potentielles au sein des actions, des obligations et des titres alternatifs qui nous semblent adaptés à l'environnement actuel.

Actions : adopter une approche plus sélective

Le nouveau régime économique, plus volatil, offre des possibilités d'investissement différentes, mais nombreuses. Les contraintes persistantes de l'offre obligent les principales banques centrales à maintenir les taux directeurs à un niveau élevé. Nous recherchons des opportunités en appliquant une approche granulaire aux différentes classes d’actifs et en exploitant les méga-forces.

Améliorer la qualité

L'augmentation de l'exposition à la qualité peut contribuer à renforcer la résilience du portefeuille face à la volatilité macroéconomique et à une inflation toujours élevée. Le biais de qualité vers les entreprises à forte rentabilité, à faible niveau d’endettement et aux bilans solides pourrait, selon nous, contribuer à la protection du capital sur des marchés volatils, tout en restant investi en vue d’une croissance potentielle du capital.

S'orienter vers de nouvelles opportunités

Dans un environnement macroéconomique et de marché plus volatil, les investisseurs peuvent trouver des opportunités en adoptant une approche plus granulaire, en orientant les portefeuilles vers des secteurs où les dommages économiques sont déjà pris en compte. Nous nous intéressons aux actions des marchés émergents (EM) - en particulier LatAm - et aux opportunités offertes par certains secteurs tels que la santé.

Les placements sur les marchés émergents vont généralement de pair avec un risque d’investissement plus élevé que sur les marchés développés. Par conséquent, la valeur de ces placements peut être imprévisible et connaître des fluctuations plus importantes.

Exploiter les méga-forces

Nous estimons que ce nouveau régime nécessite de nouveaux composants fondamentaux de portefeuille qui associent des thèmes aux classes d'actifs traditionnelles que sont les actions et les obligations. Nous nous intéressons aux méga-forces, telles que l'intelligence artificielle (IA), qui ont présenté selon nous des opportunités tactiques cette année, ainsi qu'à celles, comme la transition vers une économie à faibles émissions de carbone, dont les points d'entrée semblent attractifs.

Obligations : repenser le rôle des obligations

Maintenant que l'économie mondiale s'est éloignée d'une période de croissance régulière, d'inflation stable et de soutien des banques centrales, les investisseurs sont confrontés à un nouveau régime de marché. Nous nous trouvons dans une période de volatilité accrue des marchés, d'inflation obstinément élevée dans certaines régions et de resserrement des politiques monétaires. Dans ce contexte, nous considérons que les obligations jouent un rôle essentiel, mais évolutif. Alors que les investisseurs repensent le rôle des obligations, nous anticipons une prise de décision plus dynamique en matière d'allocation d'actifs et de mise en œuvre des produits.

Opter pour une approche granulaire

Changement de cap vers des opportunités plus granulaires pour faciliter la diversification et à la recherche de rendements au-delà des expositions générales. Nous maintenons une conviction forte à l'égard de la dette des marchés émergents en monnaie locale, pour plusieurs raisons, notamment parce que la plupart des banques centrales de ces marchés ont interrompu ou sont sur le point d'interrompre leur cycle de hausse, et parce que les pressions inflationnistes y sont moins fortes, en particulier en Asie.

Changement de cap vers la qualité

La qualité est également recherchée dans le domaine des obligations. En effet, une faible croissance et des bénéfices encore plus faibles, ainsi que les politiques des banques centrales, favorisent le crédit investment grade (IG) par rapport au crédit à haut rendement (HY). Le crédit IG offre des rendements élevés sur dix ans, tandis que les risques de défaut restent faibles et que les bilans sont solides.

Le moment du revenu est arrivé

La persistance de l'inflation nous laisse penser que les investisseurs exigeront des primes à terme plus élevées en compensation d’un investissement sur la partie longue de la courbe, tandis que les incertitudes au sujet de la trajectoire potentielle de la politique monétaire font présager d'une forte volatilité des taux à l'avant de la courbe. Alors que la dynamique de fin de cycle se matérialise aux États-Unis, nous voyons des d'opportunités d'allocation à la fourchette intermédiaire de la courbe de rendement du Trésor américain (UST) pour les investisseurs. Une gestion flexible de la duration peut également contribuer à préserver la performance absolue des actifs obligataires et à ajouter des sources de revenus potentiels. Une stratégie de valeur relative vise à générer des performances moins dépendantes du bêta du marché.

Karim:

Bienvenue dans notre série « Around the World », qui porte aujourd’hui sur les obligations. Le grand retour des obligations a bien sûr été l’une des principaux thèmes d’investissement de l’année, la hausse des taux créant des opportunités de revenus qui avaient disparu depuis plus de dix ans. En conséquence, nous avons constaté une augmentation significative des allocations obligataires, tant pour les taux que pour le crédit, les investisseurs recalibrant leurs portefeuilles pour tirer parti des rendements désormais disponibles. Malgré cette reprise, il reste encore une grande marge de manœuvre. Je suis ravi d’être en compagnie de Brett Pybus, co-responsable mondial des ETF obligataires iShares pour BlackRock. Il nous parlera de certains des catalyseurs susceptibles de faire augmenter ultérieurement les allocations obligataires.

Brett:

Merci Karim. Comme vous l’avez mentionné, les obligations sont vraiment revenues au premier plan en 2023, ce qui n’a pas échappé aux investisseurs, mais nous pensons que cette tendance à la réallocation est loin d’être finie. Pourquoi ? Tout d’abord, la volatilité des taux cette année a dissuadé de nombreux investisseurs d’investir massivement dans les obligations. Les banques centrales des pays développés ayant atteint ou presque le pic de leur cycle de relèvement des taux, cette volatilité devrait s’atténuer, créant ainsi un contexte plus favorable aux expositions obligataires. Deuxièmement, l’augmentation des flux sur les obligations a résulté en grande partie cette année d’une allocation tactique des actifs. Alors que les cycles de hausse des taux approchent de leur pic, davantage d’investisseurs devraient selon nous augmenter leur allocation stratégique obligataire. En fait, notre analyse des portefeuilles de la région EMEA montre que si les allocations moyennes en obligations ont augmenté l’année dernière, elles restent inférieures à ce que nous considérons comme le niveau stratégique optimal sur la base des hypothèses de BlackRock sur les marchés financiers à 10 ans. [source : BlackRock Portfolio Consulting, octobre 2023]. Plus précisément, nous nous tournons vers les ETF obligataires, comme la gamme iShares iBonds, pour verrouiller des rendements plus élevés - même si, comme nous le prévoyons, les banques centrales maintiennent des taux plus élevés sur une période plus longue que les marchés ne l’anticipent actuellement. Alors que nous privilégions la partie courte de la courbe aux États-Unis, nous commençons à voir des opportunités d’augmentation de la duration, en particulier en Europe, où les flux d’ETP suggèrent un retour des investisseurs vers les obligations à long terme [source : BlackRock et Markit, octobre 2023]. Merci de votre attention.

Zoom sur les obligations

Karim Chedid, directeur de la stratégie d'investissement iShares pour la région EMEA, et Brett Pybus, co-responsable mondial des ETF obligataires iShares pour BlackRock, évoquent certains des catalyseurs qui pourraient entraîner une nouvelle hausse des allocations obligataires.

Titres alternatifs : des diversificateurs à long terme

L'une des caractéristiques de l'ancienne approche de construction de portefeuilles, qui doit évoluer selon nous, est l'importance des allocations aux actions cotées et aux obligations. La corrélation croissante entre les actions et les obligations publiques signifie que les investisseurs ont du mal à se diversifier et à trouver des sources de rendement fiables. Pour rendre les portefeuilles plus résilients dans ce nouveau régime, les investisseurs envisagent de plus en plus de s'exposer à des investissements alternatifs.

Les investissements alternatifs sont des actifs qui n'entrent pas dans les catégories traditionnelles telles que les actions, les obligations ou les liquidités. Il existe deux grands types d'investissements alternatifs. Les marchés privés, tels que le Private Equity, le Crédit privé, l'Immobilier et l'Infrastructure. Ils sont plus complexes et moins fréquemment négociés que les actions et les obligations publiques. Les investissements alternatifs liquides, tels que les fonds spéculatifs, constituent le deuxième type d'investissement.

Les investissements alternatifs peuvent aider les investisseurs à élargir leur éventail d'opportunités, à augmenter le potentiel de rendement et à améliorer la diversification du portefeuille. Dans certains cas, ils peuvent également apporter une touche d'atténuation de l'inflation.

Un ensemble de solutions de portefeuille qui vous ressemble

Selon nous, ce nouveau régime de volatilité accrue des marchés et de la macroéconomie est là pour durer. Il nécessitera une nouvelle approche de la construction des portefeuilles. Nous sommes là pour travailler en partenariat avec vous de la manière la plus adaptée à vos objectifs, afin de vous aider à mettre en place les portefeuilles dynamiques et agiles dont vous aurez besoin dans ce nouvel environnement.

Que vous souhaitiez garder le contrôle de votre allocation d'actifs et que vous soyez à la recherche d'idées et de moyens de mise en œuvre, que vous souhaitiez externaliser certaines capacités de portefeuille multi-actifs ou de portefeuille modèle pour libérer de la capacité ailleurs, ou que vous soyez à la recherche d'une consultation pour examiner et aider à façonner vos idées de portefeuille remodelé, nous pouvons nous associer à vous pour trouver la bonne solution.

Fiche de consultation BPAS

Veuillez noter que vous ne serez contacté que si vous répondez à certains critères BPAS

Veuillez réessayer