積極投資への回帰

投資テーマ

マクロ・リスクを管理する

新たなレジーム(局面)における留意点は、構造的な金利上昇と引き締め気味の金融環境です。市場はまだこうした環境を調整しつつある段階にあるため、マクロ・リスクの管理において現状を正確にとらえることが重要です。

ポートフォリオの舵を取る

投資家はポートフォリオの舵を取り、インデックスとアルファ追求戦略の両方を使って、投資資産を選択しながら、よりダイナミックにポートフォリオを運用する必要があると考えます。

メガフォースをとらえる

メガフォースはポートフォリオの舵を取るためのもう1つの指針であり、従来の資産クラスの枠を超えたポートフォリオ構築の構成要素として考えるべきでしょう。

見通しの詳細を読む

構造的に異なる世界

新たな局面の特徴は、金利とボラティリティ(価格変動)の高さであり、世界金融危機後の10年間とは大きく異なります。投資家は幅広い資産クラスへの固定的な資本配分によってリターンを得ることが可能であり、詳細な分析を基に、差別化された見通しによるリターン寄与は余り大きくありませんでした。

ブラックロックは、現在は当時と正反対だと考えています。生産上の制約が多く、各国中央銀行はインフレとの戦いにおいてより困難な選択を強いられており、かつてのようには景気の低迷に対応できずにいます。そのため政策の結果やリターンのばらつきが拡大し、中央銀行や投資家にとって不透明感が強まっています。

典型的な景気循環ではない

新たな局面を迎えているにもかかわらず、現状は景気サイクルのどこに当たるのかを、これまでの景気サイクルに照らし合わせて解釈する誘惑にかられてしまうことがあります。しかし重要な点が見落とされています。経済がパンデミックを脱して正常化しつつある一方で、労働力人口の減少、地政学的分断、低炭素社会への移行という、構造的な要因が経済に影響を及ぼしているという点です。そのため景気サイクルという観点と構造的要因から見た現状の間にずれが生じ、ボラティリティが一段と高まる原因となっています

マクロ・リスクを管理する

好調に見える米国経済は、実際のところパンデミック・ショックによる深い落ち込みから抜け出そうとしている段階であり、低成長軌道をたどっています。最も重要なのは、足下の環境から判断して、高金利と金融環境のタイト化が今後も続くと思われる点です。金融市場はまだ新たな局面に適応しきっておらず、そのため、本レポートの最初のテーマである「マクロ・リスクを管理する」ではファンダメンタルズ分析が重要となります。

現状を正確にとらえる

2022年以降の雇用の伸びは一般的な景気拡大局面と比較して驚異的なペースで雇用が拡大しています。しかし長い時間軸で見ると、米国経済はパンデミックに伴う落ち込みからやっと抜け出しつつあることが分かります。

米国の雇用者数の変化と通常の景気拡大との比較(2022年~2023年、2019年~2023年)

出所:BlackRock Investment Institute、米国労働統計局、Haver Analyticsのデータを使用、2023年12月。注記:グラフは米国の非農業部門雇用者数を示しています。オレンジ色の線は非農業部門雇用者増加数の実績合計を表し、2つの異なる開始日(上のグラフでは2022年1月、下のグラフでは2020年2月)を100として指数化しています。両グラフの黄色の線は、米国経済が1945年以降の景気拡大局面における平均成長率を維持していたと仮定した場合の雇用者増加数の合計を表しています。上のグラフの黒い棒は2022年1月以降の実際の月間雇用者増加数(千人)を表しています。

ポートフォリオの舵を取る

新たな局面では、マクロ経済に関するインサイトがリターンに寄与すると思われます。2番目のテーマ「ポートフォリオの舵を取る」で詳述するように、ボラティリティが高まり、リターンのばらつきが拡大する局面では、高い投資の専門知識が力を発揮するでしょう。これには、インデックス投資戦略やアルファ追求戦略を臨機応変に運用することや、投資対象を厳選し、ミスプライス(誤って評価されること)を追求することが含まれます。

メガフォースを捉える

ポートフォリオの運用成果を高める方法の1つは、「メガフォースを捉える」こと(3番目のテーマ)です。ブラックロックは、足下と今後の市場において、5つの構造的要因がリターンを左右すると考えています。それらはポートフォリオを構築する上での重要な要素となっています。

積極投資への回帰

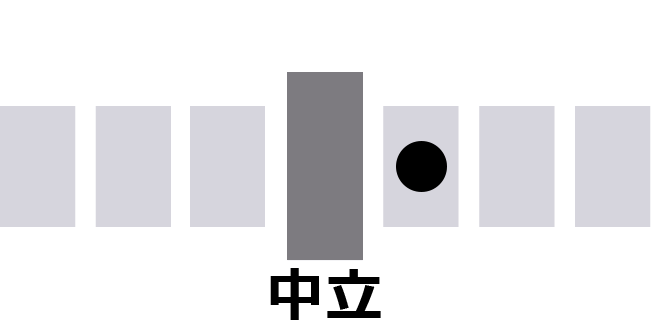

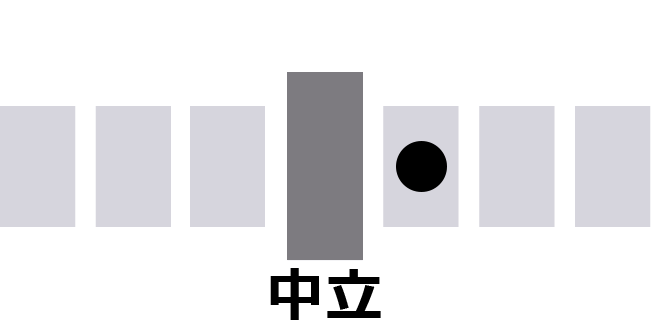

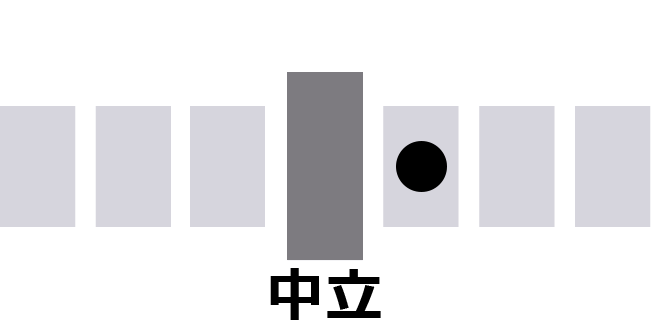

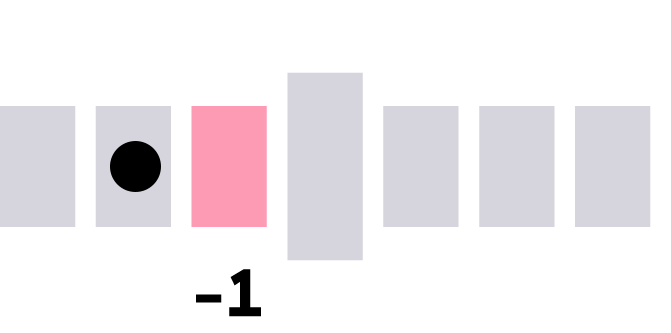

短期的には、全体的なマクロの見通しは、持続するインフレによって成長が停滞し続け、中央銀行が政策金利をより高くより長く維持する姿勢を促すと予想することから、単独で考えると先進国株式のアンダーウェイトを維持します。しかし、ブラックロックは先進国株式のアルファ機会は拡大していると見ています。AIのテーマとアルファを取り入れると、米国株式全体の見通しは中立に近づきます(下図を参照)。日本に対する肯定的な見解は維持しています。また、先進国株式ではAI関連銘柄を引き続き選好します。

メガフォース関連のオーバーウェイトを含む全体的な米国株式の見通しの詳細

注記:見通しは米ドルベースです。2023年12月。当資料は特定の時点における市場環境の評価を示すものであり、将来の出来事の予想または将来の成果の保証を意図したものではありません。当資料中の情報は、特定のファンド、戦略あるいは証券に関するリサーチまたは投資アドバイスではありません。米ドル建資産を中心としたグローバル投資において、主に米ドル建で各資産の評価を行った上で書かれたものであり、日本の投資家が円から外貨建資産に投資を行う場合に受ける為替変動の影響は考慮されていないことにご注意の上、参考情報としてご覧ください。

戦略的(長期)には、インカムを重視します。ブラックロックのインフレ予測に従い、インフレ連動債を最大限オーバーウェイトする姿勢を維持します。プライベート市場のインカムは引き続き選好し、先進国国債では、短期・中期国債の選好を継続します。

投資家は、ポートフォリオをよりアクティブに運用する必要があります。今は投資を「自動操縦」に切り替える時ではなく、自らハンドルを握る局面です。ポートフォリオのリスク・テイクは慎重に行う必要があり、ブラックロックは、来年はより多くのリスクを取ることを想定しています。

今後の予測

ブラックロックの最も確信度の高い戦術的(短期6~12カ月)および戦略的(長期)見通し:2023年12月時点

| 理由 | ||

|---|---|---|

| 短期的見通し | ||

| 先進国株式 | マクロの観点では引き続きアンダーウェイトとしますが、AIのテーマとアルファ機会の可能性により、中立に近いポジションとします。 | |

| 債券のインカム | 債券が提供するインカムによる収入は、金利上昇環境で全体的に拡大しています。ブラックロックは短期債を選好し、長期米国債については両方向に動くリスクがあると見ていることから現時点では中立とします。 | |

| 地域エクスポージャーの精緻度 | 地域エクスポージャーの精緻度を高め、先進国市場では日本株式を選好します。新興国市場では、相対バリュエーションは割高に見えるものの、メガフォースの恩恵を受ける国としてインドやメキシコを選好します。 | |

| 長期的見通し | ||

| プライベート・クレジット | 銀行の融資額が減少する中でプライベート・クレジットが貸出金のシェアを獲得し、信用リスクと比較して相対的に魅力的なリターンを得ると考えます。 | |

| インフレ連動債 | 新たな局面ではインフレは政策目標を上回る3%近くで推移すると見ており、この点はブラックロックの長期的見通しにおいて最も確信度の高い見方の1つです。 | |

| 短中期債 | 全体的に長期債よりも短期債を選好します。インフレがより不確実で変動が大きいこと、債券市場のボラティリティの高まり、投資家の需要の鈍化がその根拠となっています。 | |

注記:見通しは米ドルベースです。2023年12月。当資料は特定の時点における市場環境の評価を示すものであり、将来の出来事の予想または将来の成果の保証を意図したものではありません。当資料中の情報は、特定のファンド、戦略あるいは証券に関するリサーチまたは投資アドバイスではありません。米ドル建資産を中心としたグローバル投資において、主に米ドル建で各資産の評価を行った上で書かれたものであり、日本の投資家が円から外貨建資産に投資を行う場合に受ける為替変動の影響は考慮されていないことにご注意の上、参考情報としてご覧ください。※プライベート・クレジットは流動性が低く、すべての投資家に適した資産クラスではありません。

短期的見通し

各資産クラスの6~12カ月の短期的見通しと確信の度合いに基づく世界の資産クラス全体に対する見方:2023年12月時点

ブラックロックのアプローチでは、まずマクロ見通しと市場での織り込み度合いに基づいて資産配分を決定します。下の表はそれを反映しています。アルファ機会(ベンチマークを上回るリターンを生み出す可能性)は考慮していません。新たなレジームは、広範な資産クラスの静的エクスポージャーにプラスになるとは考えていませんが、アルファ機会は広がると見ています。例えば、非常に効率的な先進国株式市場でのアルファ機会は歴史的には多くありませんが、ボラティリティの高まり、マクロの不確実性、リターンのばらつきにより、現在は状況が異なっていると考えます。新たな局面ではインサイトと能力にプレミアムが付くというのがブラックロックの見方です。

| 資産 | 短期的見通し | コメント | ||

|---|---|---|---|---|

| 見通し | ||||

| 米国 |  |

幅広い市場をアンダーウェイトとしますが、引き続きポートフォリオの最大の構成要素です。利下げやソフト・ランディング期待による上昇が見られましたが、こうした期待が裏切られるリスクがあると考えます。 | ||

| 欧州 |  |

アンダーウェイトとします。ECBは景気が減速する中で金融引き締めを継続しています。バリュエーションは魅力的ですが、センチメントが改善するきっかけは確認できていません。 | ||

| 英国 |  |

中立とします。魅力的なバリュエーションは、軟調な成長見通しと根強いインフレに対抗するためのイングランド銀行の急激な利上げをよりよく反映していると考えます。 | ||

| 日本 |  |

オーバーウェイトとします。より強固な成長による後押しが予想を上回る業績につながっています。自社株買いやその他の株主に有利な動きはプラスです。短期的なリスクとして金融引き締めの可能性があります。 | ||

| 先進国のAI巨大な潮流 |  |

オーバーウェイトとします。複数の国やセクターのAI中心の投資サイクルの展開が収益とマージンの下支えになるだろうと考えます。 | ||

| 新興国 |  |

中立とします。成長軌道は鈍化していると見られ、中国の刺激策も限定的です。新興国では株式よりも債券を選好します。 | ||

| 中国 |  |

中立とします。適度な刺激策により経済活動が安定する可能性があります。バリュエーションは低下しています。人口高齢化や地政学的リスクなど、構造的な課題が残っています。 | ||

| 債券 | ||||

| 米国短期国債 |  |

オーバーウェイトとします。金利はより長期にわたって高水準にとどまり、インカムが見込まれることから、米国短期国債を選好します。 | ||

| 米国長期国債 |  |

中立とします。政策金利見通しに起因して上昇していた利回りはピークを越えたでしょう。長期債の利回りが上昇するか低下するか、どちらに動くかはほぼ同程度の可能性であると考えます。 | ||

| 米国物価連動債 |  |

中立とします。インフレ率は中期的に上昇すると見ていますが、短期的にはインフレの沈静化と経済成長がより重要となり得ると考えます | ||

| 欧州物価連動債 |  |

アンダーウェイトとします。ユーロ圏よりも米国を選好します。インフレが米国と比較して欧州でどの程度持続するかについて、市場は過大評価していると見ています。 | ||

| 欧州の国債 |  |

中立とします。市場価格はブラックロックの予想と整合する政策金利を反映しており、10年債利回りは最高水準から下がっています。周辺国債券のスプレッド拡大は引き続きリスクです。 | ||

| 英国債 |  |

中立とします。英国債利回りは米国債と比較して縮小しています。市場は、ブラックロックの予想に近いイングランド銀行の政策金利を織り込みつつあります。 | ||

| 日本国債 |  |

アンダーウェイトとします。日本銀行の超緩和政策の段階的縮小による利回りの上振れリスクが見込まれます。 | ||

| 中国国債 |  |

中立とします。債券は緩和策に下支えされています。しかし、先進国の短期債利回りの方が魅力的だと思われます。 | ||

| グローバル投資適格社債 |  |

アンダーウェイトとします。タイトなスプレッドは、利上げが企業のバランスシートに与えるであろう影響に十分に見合っていないと考えます。米国よりも欧州を選好します。 | ||

| 米国エージェンシーMBS |  |

オーバーウェイトとします。分散された債券配分の中でエージェンシーMBSを質の高いエクスポージャーと見ており、投資適格債よりも選好します。 | ||

| グローバル・ハイイールド債 |  |

中立とします。スプレッドはタイトですが、トータル利回りおよび短期的に市場が上昇する可能性は好みます。欧州を選好します。 | ||

| アジア・クレジット |  |

中立とします。バリュエーションは強気に転じるのに十分な割安水準にはないと思われます。 | ||

| 新興国債券(米ドル建て) |  |

オーバーウェイトとします。利回りの上昇を理由として米ドル建ての新興国債券を選好します。また、新興国の中央銀行が利下げを実施する中で、下落する現地通貨の影響から保護されてもいます。 | ||

| 新興国債券(現地通貨建て) |  |

中立とします。利回りは米国債利回りに近い水準まで低下しています。中央銀行の利下げは新興国通貨への打撃となり、リターンの足かせとなる可能性があります。 | ||

過去のパフォーマンスは現在または将来の成果を示唆する信頼できる指標ではありません。指数に直接投資することはできません。アルファに関する記述は手数料を考慮していません。注記:見通しは米ドルベースです。当資料は特定の時点における市場環境の評価を示すものであり、将来の成果の予想あるいは保証を意図したものではありません。当資料中の情報は、特定のファンド、戦略あるいは証券に関する投資アドバイスではありません。米ドル建資産を中心としたグローバル投資において、主に米ドル建で各資産の評価を行った上で書かれたものであり、日本の投資家が円から外貨建資産に投資を行う場合に受ける為替変動の影響は考慮されていないことにご注意の上、参考情報としてご覧ください。

上記の「各資産の見通し(米ドル建て)」は、米国の投資家などおもに米ドル建てで投資を行う投資家のための見通しとしてブラックロック・グループが作成したものであり、本邦投資家など日本円建てで投資を行う投資家の皆様を対象とした見通しではありません。当該見通しは米ドル建て投資家による各資産の見通しの一例として、あくまでご参考情報としてご紹介することを目的とするものであり、特定の金融商品取引の勧誘を目的とするものではなく、また本邦投資家の皆様の知識、経験、リスク許容度、財産の状況及び金融商品取引契約を締結する目的等を勘案したものではありません。記載内容はブラックロック及び弊社が信頼できると判断した資料・データ等により作成しましたが、その正確性および完全性について保証するものではありません。各種情報は過去のもの又は見通しであり、今後の運用成果を保証するものではなく、本情報を利用したことによって生じた損失等についてブラックロック及び弊社はその責任を負うものではありません。記載内容の市況や見通しは作成日現在のブラックロックの見解であり、今後の経済動向や市場環境の変化、あるいは金融取引手法の多様化に伴う変化に対応し予告なく変更される可能性があります。またブラックロックの見解、あるいはブラックロックが設定・運用するファンドにおける投資判断と必ずしも一致するものではありません。

新たな局面への対応が必要

グレート・モデレーションの間は、重大な金融危機の発生時を除いて企業業績予想のアナリスト間の違いは、はるかに小さなものでした。現在はばらつきが拡大しており、インフレ高進と金利上昇の環境が見通しの判断を難しくしていることを示しています。下図をご参照ください。

米国株式アナリストの収益予想のばらつき(1995年~2023年)

出所:BlackRock Investment Institute、LSEGデータストリーム、2023年12月。注記:グラフはアナリストによるS&P500企業の収益予想の総標準偏差を示しています。緑色の線は1995年から2020年1月末までの中央値を表し、オレンジ色の線は2020年2月以降の中央値を表しています。

よりダイナミックに

新たなレジームでは、よりダイナミックな投資アプローチを取ることが、パンデミック以前よりもバイ・アンド・ホールド戦略を大きくアウトパフォームすることにつながっている可能性があります。一度決定したらそのままにしておく戦略は、以前ほどうまく行かないでしょう。下図をご参照ください。

リバランスが米国株式のリターンに与える仮定上の影響

過去のパフォーマンスは将来の成果を示唆する信頼できる指標ではありません。指数のリターンは手数料を考慮していません。指数に直接投資することはできません。出所:BlackRock Investment Institute、MSCI、Bloombergのデータを使用、2023年12月。注記:グラフは、保有銘柄の変更なし(バイ・アンド・ホールド)、年1回のリバランス、半年に1回のリバランスの3つのシナリオにおける過去のレジームと新たなレジームでの米国株式の月間リターン(MSCI米国指数に基づく)を示しています。リバランスは、MSCI米国指数の株式セクターのリターンの完全予見に基づいてポートフォリオのリターン、分散、リスクを最適化するものです。この分析は過去のリターンを使用した、hindsight(事後)に基づいています。将来のリターンは変わることがあり、上記の結果は他の資産クラスでは異なる場合があります。リターンは取引コストを考慮していません。また上記は実際のポートフォリオを表しておらず、例示のみを目的としています。

メガフォースの影響

AIとデジタル・テクノロジーに対する投資家の熱狂的期待が利回り上昇の重石を相殺しました。その結果、米国のテクノロジー銘柄は2023年に広範な市場を大きくアウトパフォームしました。

S&Pのテクノロジー・セクターとS&P 500のパフォーマンス、2023年年初来

過去のパフォーマンスは将来の結果を示唆する信頼できる指標ではありません。指数のリターンは手数料を考慮していません。指数に直接投資することはできません。出所:BlackRock Investment Institute、LSEGデータストリームのデータを使用、2023年12月。注記:グラフはS&P 500のテクノロジー・セクター(オレンジ色の線)とS&P 500指数(黄色の線)の年初来トータルリターンを米ドル建てで示しています。

重要事項

上記の記載内容は、ブラックロック・グループ(以下、ブラックロック)が作成した英語版レポートを、ブラックロック・ジャパン株式会社(以下、弊社)が翻訳・編集したものです。また当資料でご紹介する各資産の見通し(米ドル建て)は、米国人投資家など主に米ドル建てで投資を行う投資家のための見通しとしてブラックロック・グループが作成したものであり、本邦投資家など日本円建てで投資を行う投資家の皆様を対象とした見通しではありません。記載内容は、米ドル建て投資家を対象とした市場見通しの一例として、あくまでご参考情報としてご紹介することを目的とするものであり、特定の金融商品取引の勧誘を目的とするものではなく、また本邦投資家の皆様の知識、経験、リスク許容度、財産の状況及び金融商品取引契約を締結する目的等を勘案したものではありません。記載内容はブラックロック及び弊社が信頼できると判断した資料・データ等により作成しましたが、その正確性および完全性について保証するものではありません。各種情報は過去のもの又は見通しであり、今後の運用成果を保証するものではなく、本情報を利用したことによって生じた損失等についてブラックロック及び弊社はその責任を負うものではありません。記載内容の市況や見通しは作成日現在のブラックロックの見解であり、今後の経済動向や市場環境の変化、あるいは金融取引手法の多様化に伴う変化に対応し予告なく変更される可能性があります。またブラックロックの見解、あるいはブラックロックが設定・運用するファンドにおける投資判断と必ずしも一致するものではありません。

MKTGH0224A/S-3326673