ブラックロック世界好配当株式オープン(愛称:世界の息吹)

世界の好配当企業に投資し、継続的な配当収入の確保を目指して運用を行います。

※1 分配金の金額は委託会社が基準価額水準、市況動向等を勘案して決定します。運用状況によっては、将来、分配金額が変わる場合、あるいは分配を行わない場合があります。

※2 トータル・リターン:インカムゲイン(配当等収益)とキャピタルゲイン(売買益等)

配当はリターンを決定する大きな要因

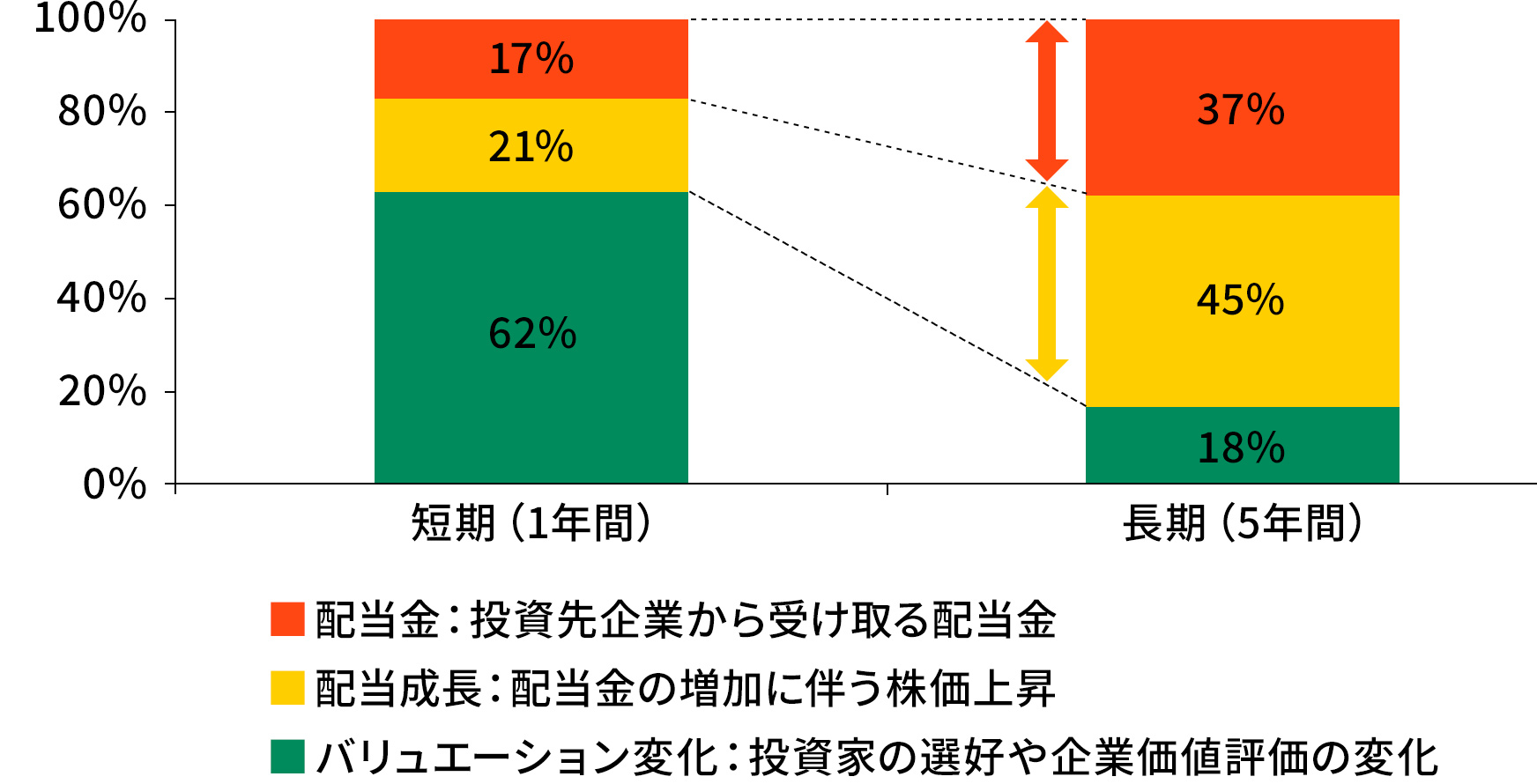

株式のリターンを決定する主な要因としては、バリュエーションの変化、配当の成長、配当利回りがあると言われています。以下の図表では、短期的には(1年)企業の将来の成長に対する市場の期待値をあらわすバリュエーションの要因が大きいようですが、長期(5年)になるほど、企業が成長し利益を上げた果実として投資家が受け取る配当の水準や成長が大きく寄与していることが確認できます。

図表1:投資期間別のリターン源泉の比較

出所:ブルームバーグデータを基にブラックロック作成。1871年から2022年6月末時点。1926年6月から配当収益データをS&Pから取得、1926年以前のデータはCowles and associatesから取得。上記期間中の1年、5年の保有期間リターンの中央値を示しています。

※上記のグラフは過去の実績であり、将来の運用成果等を保証するものではありません。

世界株式の各局面における平均年率リターン

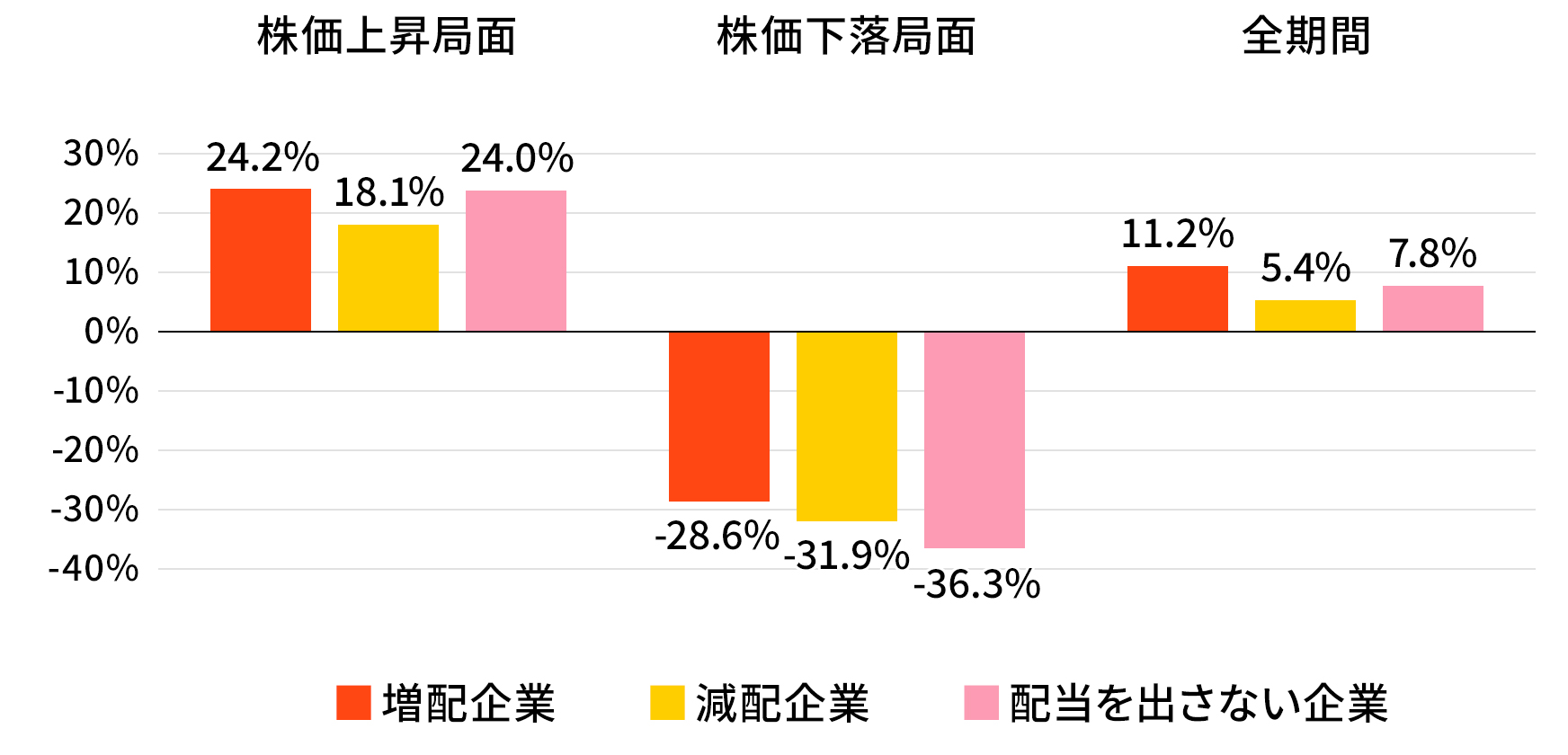

配当の有無や傾向によって株価の様々な局面におけるパフォーマンスに違いはあるのでしょうか。配当の有無、増配(配当成長)、減配企業にわけて、2003年1月から2022年6月までの株価のパフォーマンスを比較したところ、増配企業は、上昇局面では上昇率が高い一方、下落局面では耐性が示され、全体としてパフォーマンスで優位となっていることが確認されました。

図表2:企業の配当金増減別のパフォーマンス比較

出所:ブルームバーグのデータを基にブラックロック作成。期間:2003年1月末から2022年6月末、月次。上記はMSCI ACWIを対象とした調査結果。

※「増配企業」は配当金を増額もしくは開始した企業、「減配企業」は配当金を減額または廃止した企業。「株価上昇局面」は世界株式が20%以上上昇した期間、「株価下落局面」は世界株式が20%以上下落した期間。世界株式はMSCI ACWI指数(配当込み)を使用。「増配企業」「減配企業」のパフォーマンスは12か月ローリングリターンの平均値、「全期間」は上記期間の累積リターンを算出し、年率表記。上記のグラフは過去の実績であり、将来の運用成果等を保証するものではありません。

対象商品

※3 2023年3月末時点。分配金の金額は委託会社が基準価額水準、市況動向等を勘案して決定します。将来の分配金の支払いをお約束するものではありません。

-

※ファンドのリスク、費用および詳細については、投資信託説明書(交付目論見書)の内容をよくお読みください。

こんにちは、ブラックロックのグローバル株式インカム戦略のポートフォリオ・マネージャー、モリー・グリーネンです。

グローバル株式インカム戦略の投資哲学は、将来にわたるキャッシュフローが成長し、かつ魅力的な株価水準にある優良な好配企業へ投資することです。この投資手法により、長期にわたって強固な複利効果生み出すことができると考えています。当戦略は、トータル・リターン、強固で持続的なインカム、そして市場よりも優れた配当利回りを、あらゆる市場サイクルを通じて提供することを目指しています。

私たちは、持続的かつ成長する配当は、企業の「クオリティ」を示す指標だと考えます。実証研究からは、一貫して配当を支払う企業に、市場は良い評価を与える傾向があることが示されています。配当金を支払い成長させることができる優良企業は、市場が不安定な時期における下落耐性が強いことが示されており、過去には長期的に無配企業をアウトパフォームしてきました。一貫したフリー・キャッシュ・フローを産み出し、配当を支払うだけでなく成長させる能力を持つ優良企業に着目することで、市場よりもボラティリティ(価格変動性)の低いポートフォリオを実現し、お客様の資産を市場の変動の影響を受けにくくすることが可能となります。これは、市場のボラティリティが上昇する時期には特に魅力的です。つまり、私たちは長期にわたって、株式投資で安定的な投資成果を提供することを目指しているのです。

私たちが魅力的な株価水準で市場から評価されているクオリティの高い企業に投資するのは、長期的に、こうした企業があらゆる市場環境を通じて優れたリターンを産み出すという信念に基づいています。私たちが考える「クオリティ」とは、持続的で信頼性の高いキャッシュフローを産み出す企業の能力です。一般的に、こうした企業は事業への投資を十分に行っており、知的財産によって業界内で差別化された製品やサービスを提供しているため、価格決定力を維持し、利益率を確保し、長期にわたって、また業界が減速するようなストレスがかかる時期にも収益性を高め続けることができると考えます。

ブラックロックの運用チームには、独立性と協調性を兼ね備えたユニークなカルチャーがあります。ポートフォリオは、8人の運用プロフェッショナル(8人合計すると100年以上の運用経験)からなるグローバル・コア株式チームが運用しています。運用チームはロンドンに拠点を置き、情報の共有化を図っていますが、ファンダメンタル株式部門の他の運用プロフェッショナル約240名と定期的に連絡を取り、グローバルにおける洞察を共有し、各自の企業訪問による情報価値を最大限に活かしています。ブラックロックの運用者は、グローバルにセクター横断的に仮説を検証し、4人の地域別CIOと連携し意思決定を強化しています。さらに、ブラックロックのリスク管理部門(RQA)は、投資リスク、カウンターパーティリスク、企業固有のリスク等を独立した立場で監督し、知見と常に建設的な課題を提案する、運用者にとって信頼できるアドバイザーの役割を果たしています。

私たちは、優良企業は株式市場の広範囲に存在すると考えており、洗練されたリスク管理ツールを駆使しつつ、スタイルやセクター、ファクターではなく、厳格なボトムアップ、企業ファンダメンタルズを重視したアプローチにより銘柄固有のリスクに焦点をあてたポートフォリオの構築を目指しています。魅力的な株価で評価されている好配当の優良銘柄に着目することで、先進国市場と新興国市場全体から最良の投資アイデアを見出すため、規律ある3段階の運用プロセスを採用しています。まず最初に、投資の検討対象となる各企業の投資仮説を特定するため、クオリティ・ステートメントを作成します。これにはESGにかかわるリスクや評価も含まれます。次に、企業ファンダメンタルズ・リサーチをさらに深堀りすることで、構築した投資仮説を検証します。最後に、キャッシュフローを元とした一貫性のある評価方法を厳格に適用することです。この評価の規律は、私たちの運用プロセスの骨格をなすものです。この厳格なプロセスは、すべてのセクターと銘柄に適用されるため、戦略全体の保有銘柄を比較することを可能にし、投資案件の再評価や見直しの際の規律と一貫性が担保されます。最終的には、様々な環境でパフォーマンスを発揮し、長期的なリターン高められるよう、十分に分散された戦略を構築できる確信が得られるのです。

インフレが持続し、金利上昇が見込まれる時期には、株式市場における銘柄間のパフォーマンスのばらつきが高まると予想されます。これはアクティブな銘柄選択をする投資家にとって非常に魅力的な投資機会です。私たちは、AIなどの進展に伴う収益機会から恩恵を受ける企業を通じて、テクノロジー・セクターのような構造的成長から利益を獲得したいと考えています。また、インフレの動向がプラスにはたらく生活必要品など、伝統的に値動きが底堅いセクターの投資機会とのバランスも考慮しています。これまでと同様、この戦略では常に分散投資を重視しています。

セクターや企業横断的にボラティリティが高く、株式市場全体の値動きよりも個別銘柄毎に値動きに違いが現れその個別の値動きの影響が大きくなると思われる市場においては、魅力的なインカムゲインを提供する個別銘柄選択を元とした戦略は、日本の投資家様にとって魅力的な投資であると確信しています。日本の皆様におかれましても、本投資戦略をご検討いただけますと幸いです。

厳選された世界の好配当企業に投資

グローバル株式インカム戦略の運用者が好配当企業の魅力と今後の見通しについて解説します。

詳しくは動画をご覧ください。(06:44)

重要事項

- ・当ファンドの基準価額は、当ファンドに組入れられている有価証券等の値動きの他、為替変動による影響を受けますが、これらの運用による損益はすべて投資家の皆様に帰属いたします。元金が保証されているものではありません。

- ・当ファンドは、預貯金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護の対象ではありません。また販売会社が登録金融機関の場合、投資者保護基金の対象にはなりません。

- ・当ファンドの受益権を取得される場合には、投資信託説明書(交付目論見書)を取得申込み前または申込みと同時にお渡しいたしますので、必ず内容をご確認のうえ、ご自身でご判断下さい。

- ・本資料は、当社が信頼できると判断した資料・データ等により作成いたしましたが、その正確性および完全性について保証するものではありません。また使用されるデータ等は過去のものであり、今後の成果を保証・約束するものではありません。

- ・本資料の内容は作成日時点のものであり、将来予告なく変更されることがあります。

- ・本資料に記載された基準価額は信託報酬を控除した後の価額、分配金は課税前の金額を使用しております。

- ・ファンドの運用期間が5年以上の場合、本資料に記載された「5年」、「10年」および「設定来」の基準価額の推移は週次の基準価額で表示しております。

- ・分配金の金額は委託会社が基準価額水準、市況動向等を勘案して決定します。上記の表は過去の実績であり運用状況によっては、分配金額が変わる場合、あるいは分配を行わない場合があります。

- ・分配金込みの基準価額の推移につきましては、運用レポート、運用報告書をご参照下さい。

- ・個別のインデックスに係る使用条件等については、こちらをご覧ください。

MKTGM1123A/S-3205056