A. Resumo

Este Fundo promove características ambientais ou sociais, mas não tem como objetivo o investimento sustentável. O Fundo é gerido passivamente e procura promover as seguintes características ambientais e sociais através da replicação do desempenho do S&P Global Clean Energy Index, o seu Índice de Referência: (1) exclusão de emitentes envolvidos em certas atividades consideradas como tendo resultados ambientais e/ou sociais negativos; (2) a exclusão de emitentes considerados como tendo violado ou estando em risco de violar as regras e normas internacionais amplamente aceites; (3) exposição a empresas consideradas como estando envolvidas na produção de energias renováveis ou no fornecimento de equipamento e tecnologia de energias renováveis; e (4) exposição a investimentos qualificados como investimentos sustentáveis.

Embora o Fundo não tenha como objetivo o investimento sustentável, terá uma proporção mínima de investimentos sustentáveis. A BlackRock define investimento sustentável como investimentos em emitentes ou títulos que contribuem para um objetivo ambiental ou social, que não prejudicam significativamente nenhum desses objetivos e nos quais as empresas beneficiárias do investimento seguem práticas de boa governação. Ao investir numa carteira de títulos que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência do Fundo, uma proporção dos investimentos do Fundo será qualificada como investimentos sustentáveis.

Os investimentos do Fundo qualificados como investimentos sustentáveis serão efetuados em: (1) atividades consideradas como contribuindo para impactos ambientais e/ou sociais positivos, ou (2) empresas que se tenham comprometido com um ou mais objetivos de redução ativa de emissões de carbono aprovados pela iniciativa "Science Based Targets".

Em cada reequilíbrio do índice, todos os investimentos qualificados como sustentáveis são avaliados em relação a certos indicadores ambientais e sociais mínimos. Quando um investimento tiver sido identificado como estando associado a atividades consideradas como tendo impactos ambientais e sociais extremamente negativos, o mesmo não será elegível como um investimento sustentável.

A política de investimento do Fundo consiste em investir numa carteira de títulos que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência e que, assim, cumprem as características ESG do seu Índice de Referência (tal como descrito em maior pormenor na Secção D. Estratégia de Investimento abaixo). Através do investimento nos constituintes do seu Índice de Referência, a estratégia de investimento do Fundo permite que o Índice cumpra os requisitos ESG do seu Índice de Referência conforme determinado pelo fornecedor do índice. O Fundo tem em consideração os principais impactos negativos sobre os fatores de sustentabilidade através da replicação do Índice de Referência que incorpora certos critérios ESG na seleção dos constituintes do índice.

O Fundo procura investir numa carteira de títulos que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência. Espera-se que pelo menos 80% dos ativos do Fundo sejam investidos em títulos que compõem o Índice de Referência. Atualmente, o Fundo não se compromete a investir mais de 0% dos seus ativos em investimentos sustentáveis com um objetivo ambiental alinhado com a taxonomia da UE. Atualmente, o Fundo não se compromete a investir em atividades relacionadas com o gás fóssil e a energia que compram a taxonomia da UE.

O Fundo procura replicar o desempenho do Índice de Referência que incorpora certos critérios ESG na seleção dos constituintes, de acordo com a sua metodologia. A BlackRock monitoriza o cumprimento pelo Fundo das características ambientais e sociais que o Fundo procura promover. O objetivo do Fundo é replicar o desempenho do Índice de Referência. As características ambientais e/ou sociais do Fundo estão incorporadas na metodologia do Índice de Referência e o Fundo é monitorizado de uma forma que procura identificar exceções aos compromissos sustentáveis do Fundo que são satisfeitos em cada reequilíbrio.

Os Gestores de Carteiras da BlackRock têm acesso a research, dados, ferramentas e análises para integrar os conhecimentos em matéria de ESG no seu processo de investimento. Os conjuntos de dados em matéria de ESG são provenientes de fornecedores de índices e fornecedores de dados externos, incluindo, entre outros, a MSCI, a Sustainalytics, a Refinitiv, a S&P e a Clarity AI. Os processos internos da BlackRock estão centrados no fornecimento de dados normalizados e consistentes de alta qualidade para serem utilizados por profissionais de investimento e para fins de transparência e apresentação de relatórios. Os dados, incluindo dados em matéria de ESG, recebidos através das nossas interfaces existentes são processados através de uma série de verificações de controlo de qualidade e integralidade que procura assegurar a elevada qualidade dos dados antes de serem disponibilizados para utilização a jusante nos sistemas e aplicações da BlackRock, tais como o Aladdin.

A BlackRock aplica um processo de diligência devida abrangente para avaliar as ofertas dos fornecedores com revisões metodológicas altamente direcionadas e avaliações de cobertura baseadas na estratégia de investimento sustentável (e as características ambientais e sociais ou o objetivo de investimento sustentável) do produto. O nosso processo implica uma análise qualitativa e quantitativa para avaliar a adequação dos produtos de dados em conformidade com as normas regulamentares, conforme aplicável.

O investimento sustentável e a compreensão da sustentabilidade estão a evoluir juntamente com o ambiente de dados. Os intervenientes do setor, incluindo os fornecedores de índices, enfrentam desafios na identificação de uma única medida ou conjunto de medidas normalizadas para fornecer uma visão completa sobre uma empresa ou um investimento. Os conjuntos de dados ESG estão são sujeitos a alterações e melhorias contínuas à medida que as normas de divulgação, os quadros regulamentares e as práticas do setor evoluem. Poderão existir algumas circunstâncias em que os dados estejam indisponíveis, incompletos ou inexatos. Apesar de esforços razoáveis, as informações poderão não estar sempre disponíveis, caso em que será efetuada uma avaliação pelo fornecedor do índice com base no seu conhecimento do investimento ou setor. Em certos casos, os dados podem refletir ações tomadas apenas posteriormente pelos emitentes e não refletem todos os potenciais casos de prejuízo significativo.

O Gestor de Investimentos efetua as diligências devidas junto dos fornecedores dos índices e envolve-se com estes numa base contínua no que respeita às metodologias, incluindo a sua avaliação dos critérios de boa governação estabelecidos pelo SFDR, que incluem estruturas de gestão sólidas, relações de laborais, remuneração do pessoal e cumprimento das obrigações fiscais ao nível das empresas beneficiárias do investimento.

O Gestor de Investimentos não tem um envolvimento direto com as empresas/emitentes do Índice de Referência como parte da estratégia de investimento do Fundo. O Gestor de Investimentos envolver-se-á diretamente com os fornecedores do índice e dos dados para assegurar uma melhor análise e estabilidade das medidas ESG. Na BlackRock, o envolvimento com as empresas nas quais investimos os ativos dos nossos clientes ocorre a vários níveis. Quando as equipas de investimento optam por alavancar o envolvimento, este pode assumir uma variedade de formas mas, essencialmente, a equipa de gestão de carteiras procuraria ter um diálogo regular e contínuo com diretores ou administradores das empresas beneficiárias do investimento envolvidas, a fim de promover uma boa governação e práticas comerciais sustentáveis orientadas para as características ESG e principais indicadores negativos identificados, bem como para compreender a eficácia da gestão e supervisão das atividades da empresa destinadas a abordar as questões em matéria de ESG. O envolvimento também permite à equipa de gestão de carteiras fornecer feedback sobre as práticas e divulgações da empresa.

O Índice de Referência foi designado como um índice de referência específico para determinar se o fundo está alinhado com as características ambientais e/ou sociais que promove.

B. Produto sem objetivo de investimento sustentável

Este Fundo promove características ambientais ou sociais, mas não tem como objetivo o investimento sustentável.

Embora o Fundo não tenha como objetivo o investimento sustentável, terá uma proporção mínima de investimentos sustentáveis. Ao investir numa carteira de títulos de capital que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência do Fundo, uma proporção dos investimentos do Fundo será qualificada como investimentos sustentáveis.

Os investimentos do Fundo qualificados como investimentos sustentáveis serão efetuados em: (1) atividades consideradas como contribuindo para impactos ambientais e/ou sociais positivos, ou (2) empresas que se tenham comprometido com um ou mais objetivos de redução ativa de emissões de carbono aprovados pela iniciativa "Science Based Targets".

Em cada reequilíbrio do índice, todos os investimentos qualificados como sustentáveis são avaliados em relação a certos indicadores ambientais e sociais mínimos. Como parte da avaliação, as empresas são avaliadas quanto ao seu envolvimento em atividades consideradas como tendo impactos ambientais e sociais extremamente negativos. Quando uma empresa tiver sido identificada como estando envolvida em atividades com impactos ambientais e sociais extremamente negativos, a mesma não será elegível como um investimento sustentável.

Os indicadores obrigatórios de impactos negativos sobre os fatores de sustentabilidade (tal como definidos nas Normas Técnicas de Regulamentação (RTS) ao abrigo do SFDR) são considerados em cada reequilíbrio do índice através da avaliação dos investimentos do Fundo qualificados como sustentáveis.

Na sequência desta avaliação, os seguintes investimentos não serão qualificados como investimentos sustentáveis: (1) empresas que se considera terem obtido pelo menos 1% das suas receitas do carvão térmico que apresenta uma elevada intensidade de carbono e contribui significativamente para as emissões de gases com efeito de estufa (tendo em conta os indicadores relativos às emissões de GEE) (2) empresas consideradas como tendo estando envolvidas em controvérsias graves relativas aos fatores ESG (tendo em conta os indicadores relativos às emissões de gases com efeito de estufa, biodiversidade, água, resíduos e questões sociais e laborais), e (3) empresas consideradas como sendo empresas menos desenvolvidas do setor com base na sua elevada exposição e incapacidade de gerir riscos significativos em matéria de ESG (tendo em conta os indicadores relativos às emissões de gases com efeito de estufa, biodiversidade, água, resíduos, disparidades salariais não ajustadas entre géneros e ampla diversidade de géneros).

Em cada reequilíbrio do índice, o Índice de Referência também exclui: (1) empresas que são classificadas como estando em violação ou em risco de violar as regras e normas internacionais amplamente aceites consagradas nos Princípios do Pacto Global das Nações Unidas (Pacto Global da ONU), nas Diretrizes da Organização para a Cooperação e Desenvolvimento Económico (OCDE) para as Empresas Multinacionais, nos Princípios Orientadores das Nações Unidas sobre Empresas e Direitos Humanos e nas suas convenções subjacentes e (2) empresas determinadas como tendo qualquer ligação a armas controversas (tendo em conta os indicadores relativos a ligações a armas controversas).

O Índice de Referência do Fundo exclui os emitentes que são classificados como estando em violação ou em risco de violar as regras e normas internacionais amplamente aceites consagradas nos Princípios do Pacto Global das Nações Unidas (Pacto Global da ONU), nas Diretrizes da Organização para a Cooperação e Desenvolvimento Económico (OCDE) para as Empresas Multinacionais, nos Princípios Orientadores das Nações Unidas sobre Empresas e Direitos Humanos e nas suas convenções subjacentes. O Índice de Referência aplica os critérios de exclusão acima indicados em cada reequilíbrio do índice.

C. Características ambientais ou sociais do produto financeiro

O Fundo é gerido passivamente e procura promover as seguintes características ambientais e sociais através da replicação do desempenho do S&P Global Clean Energy Index, o seu Índice de Referência:

1. exclusão de emitentes envolvidos em certas atividades consideradas como tendo resultados ambientais e/ou sociais negativos;

2. a exclusão de emitentes considerados como tendo violado ou estando em risco de violar as regras e normas internacionais amplamente aceites;

3. exposição a empresas consideradas como estando envolvidas na produção de energias renováveis ou no fornecimento de equipamento e tecnologia de energias renováveis; e

4. exposição a investimentos qualificados como investimentos sustentáveis.

Estas características ambientais e sociais são incorporadas através da seleção dos constituintes no Índice de Referência do Fundo em cada reequilíbrio do índice (tal como descrito abaixo).

O Índice de Referência exclui os emitentes com base no seu envolvimento em certas atividades consideradas como tendo resultados ambientais ou sociais negativos. Os emitentes são excluídos do Índice de Referência com base no seu envolvimento nas seguintes atividades/segmentos de atividade (ou atividades relacionadas):

• armas controversas

• armas ligeiras

• contratos militares

• tabaco

• carvão térmico

• areias betuminosas

• energia proveniente do xisto

• exploração de petróleo e gás no Ártico

O fornecedor do índice define o que se entende por "envolvimento" em cada atividade restrita. Isto pode basear-se numa percentagem das receitas, num limite de receitas total definido ou em qualquer ligação a uma atividade restrita, independentemente do montante das receitas recebidas.

O Índice de Referência também exclui os emitentes que são classificados como estando em violação ou em risco de violar as regras e normas internacionais amplamente aceites consagradas nos Princípios do Pacto Global das Nações Unidas (Pacto Global da ONU), nas Diretrizes da Organização para a Cooperação e Desenvolvimento Económico (OCDE) para as Empresas Multinacionais, nos Princípios Orientadores das Nações Unidas sobre Empresas e Direitos Humanos e nas suas convenções subjacentes.

As empresas são consideradas para inclusão no Índice de Referência se forem determinadas pelo fornecedor do índice como estando envolvidas na produção de energias renováveis ou no fornecimento de equipamento e tecnologia de energias renováveis. As empresas são então selecionadas para inclusão no Índice de Referência com base nas suas classificações de exposição a atividades relativas às energias renováveis, tal como determinado pelo fornecedor do índice.

As empresas classificadas de acordo com a metodologia do índice como tendo uma classificação de exposição "máxima", "significativa" ou "moderada" a atividades relativas às energias renováveis podem ser incluídas no Índice de Referência. O Índice de Referência tem como objetivo uma contagem constituinte de 100, embora mais de 100 ações possam ser incluídas se todas essas ações tiverem uma classificação máxima de exposição às energias renováveis. Quando existem menos de 100 ações com uma classificação máxima de exposição às energias renováveis, podem ser incluídas ações com classificações significativa e moderada de exposição às energias renováveis até ser atingido o número alvo de 100 constituintes. É possível que o número resultante dos constituintes do Índice de Referência seja inferior a 100 se for necessário remover ações com classificações de exposição às energias renováveis mais baixas de forma a garantir uma exposição média ponderada mínima estabelecida pela metodologia do índice.

Para mais informações sobre onde poderá encontrar detalhes acerca da metodologia do Índice de Referência, consulte a "Secção L - Índice de Referência".

D. Estratégia de investimento

A política de investimento do Fundo consiste em investir numa carteira de títulos de capital que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência e que, assim, cumprem as características ESG do seu Índice de Referência. A metodologia do seu Índice de Referência está descrita acima (consulte a "Secção C - Características ambientais ou sociais do produto financeiro"). O Fundo procura replicar os constituintes do Índice de Referência através da detenção de todos os títulos que compõem o Índice de Referência numa proporção semelhante às suas ponderações no Índice de Referência, sempre que possível e praticável.

Através do investimento nos constituintes do seu Índice de Referência, a estratégia de investimento do Fundo permite que o Índice cumpra os requisitos ESG do seu Índice de Referência conforme determinado pelo fornecedor do índice. No caso de quaisquer investimentos deixarem de cumprir os critérios, o Fundo poderá continuar a deter esses investimentos apenas até que os títulos relevantes deixem de fazer parte do Índice de Referência e seja possível e praticável (na opinião do Gestor de Investimentos) liquidar a posição.

A estratégia é implementada em cada reequilíbrio da carteira do Fundo que segue o reequilíbrio do índice do seu Índice de Referência.

Os elementos vinculativos da estratégia de investimento indicam que o Fundo investirá numa carteira de títulos de capital que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência e que, assim, cumprem as características ESG do seu Índice de Referência.

No caso de quaisquer investimentos deixarem de cumprir os requisitos ESG do Índice de Referência, o Fundo poderá continuar a deter esses investimentos apenas até que os títulos relevantes deixem de fazer parte do Índice de Referência e seja possível e praticável (na opinião do Gestor de Investimentos) liquidar a posição.

Consideração dos principais impactos negativos (PIN) sobre os fatores de sustentabilidade

O Fundo tem em consideração os principais impactos negativos sobre os fatores de sustentabilidade através da replicação do Índice de Referência que incorpora certos critérios ESG na seleção dos constituintes do índice. O Gestor de Investimentos determinou que esses principais impactos negativos (PIN) listados abaixo são considerados como parte dos critérios de seleção do Índice de Referência do Fundo em cada reequilíbrio do índice:

• Emissões de GEE

• Pegada de carbono

• Intensidade dos GEE nas empresas beneficiárias do investimento.

• Parte dos investimentos em empresas ativas no setor dos combustíveis fósseis.

• % de energias não renováveis/renováveis

• Quota-parte dos investimentos em empresas beneficiárias do investimento que possuem instalações/operações localizadas no interior ou próximo de zonas sensíveis do ponto de vista da diversidade, quando as atividades dessas empresas beneficiárias do investimento tiverem um impacto negativo nessas zonas.

• Toneladas de emissões para o meio aquático geradas pelas empresas beneficiárias do investimento por milhão de euros investidos, expressas como uma média ponderada.

• Toneladas de resíduos perigosos gerados pelas empresas beneficiárias do investimento por milhão de euros investidos, expressas como uma média ponderada.

• Parte dos investimentos em empresas beneficiárias do investimento que estiveram envolvidas em violações dos princípios do Pacto Global da ONU e das Diretrizes da Organização para a Cooperação e Desenvolvimento Económico (OCDE) para as Empresas Multinacionais.

• Parte dos investimentos em empresas beneficiárias do investimento envolvidas no fabrico ou venda de armas controversas.

O relatório anual do Fundo incluirá informações sobre os principais impactos negativos nos fatores de sustentabilidade abaixo estabelecidos.

Política de boa governação

Os relatórios de boa governação são incorporados na metodologia do Índice de Referência. O fornecedor do índice aplica uma filtragem, avaliação e análise diárias de controvérsias relativas a empresas do Índice de Referência. As controvérsias que podem ser consideradas pelo fornecedor do índice incluem criminalidade e corrupção económica, fraude, práticas comerciais ilegais, questões de direitos humanos, disputas laborais, segurança no local de trabalho, acidentes catastróficos e catástrofes ambientais. Os emitentes podem ser removidos do Índice de Referência com base numa avaliação pelo fornecedor do índice do seu envolvimento em controvérsias graves relativas aos fatores ESG. O Índice de Referência também exclui as empresas classificadas como estando em violação dos princípios do Pacto Global das Nações Unidas (consulte a "Secção C - Características ambientais ou sociais do produto financeiro").

E. Proporção dos Investimentos

O Fundo procura investir numa carteira de títulos que, na medida do possível e praticável, consiste nos títulos componentes do Índice de Referência.

Espera-se que pelo menos 80% dos ativos do Fundo sejam investidos em títulos que compõem o Índice de Referência. Como tal, em cada reequilíbrio do índice (ou assim que razoavelmente possível e praticável), a carteira do Fundo será reequilibrada de acordo com o seu Índice de Referência, de modo a que pelo menos 80% dos ativos do Fundo sejam alinhados com as características ESG do Índice de Referência (isto inclui 30% dos ativos do Fundo qualificados como investimentos sustentáveis) (conforme determinado nesse reequilíbrio).

No caso de quaisquer investimentos deixarem de cumprir os requisitos ESG do Índice de Referência, o Fundo poderá continuar a deter esses investimentos até que os títulos relevantes deixem de fazer parte do Índice de Referência e seja possível e praticável (na opinião do Gestor de Investimentos) liquidar a posição.

A avaliação dos investimentos do Fundo qualificados como sustentáveis é determinada em cada reequilíbrio do índice ou próximo desse reequilíbrio, quando a carteira do Fundo é reequilibrada de acordo com o seu Índice de Referência. Sempre que um investimento deixa de ser qualificado como um investimento sustentável entre reequilíbrios do índice, as participações do Fundo em investimentos sustentáveis podem descer abaixo da proporção mínima de investimentos sustentáveis.

O Fundo pode investir até 20% dos seus ativos noutros investimentos.

O Fundo pode utilizar derivados para efeitos de investimento e para efeitos de uma gestão eficaz da carteira em relação ao objetivo de investimento sustentável. Quando o Fundo utiliza derivados para atingir o objetivo de investimento sustentável, quaisquer classificações ou análises ESG referidas acima aplicar-se-ão ao investimento subjacente

Atualmente, o Fundo não se compromete a investir mais de 0% dos seus ativos em investimentos sustentáveis com um objetivo ambiental alinhado com a taxonomia da UE. Atualmente, o Fundo não se compromete a investir em atividades relacionadas com o gás fóssil e a energia que compram a taxonomia da UE.

Este Fundo não se compromete a investir mais de 0% dos seus ativos em atividades de transição e capacitantes, na aceção do Regulamento da taxonomia.

Pelo menos 30% dos ativos do Fundo serão investidos em investimentos sustentáveis. Estes investimentos sustentáveis serão uma mistura de investimentos sustentáveis com um objetivo ambiental que não está empenhado no alinhamento com a taxonomia da UE ou um objetivo social ou uma combinação de ambos. A combinação de investimentos sustentáveis com um objetivo ambiental ou social poderá sofrer alterações com o tempo, em função das atividades dos emitentes do Índice de Referência. A avaliação dos investimentos do Fundo qualificados como sustentáveis é determinada em cada reequilíbrio do índice ou próximo desse reequilíbrio, quando a carteira do Fundo é reequilibrada de acordo com o seu Índice de Referência.

As outras participações podem incluir numerário, fundos do mercado monetário e derivados. Esses investimentos só podem ser utilizados para efeitos de gestão eficiente da carteira, exceto no caso de derivados utilizados para cobertura cambial de qualquer classe de ações com cobertura cambial.

Quaisquer classificações ou análises ESG aplicadas pelo fornecedor do índice aplicar-se-ão apenas aos derivados relativos aos emitentes particulares utilizados pelo Fundo. Os derivados baseados em índices financeiros, taxas de juro, ou instrumentos cambiais não serão considerados à luz das salvaguardas ambientais ou sociais mínimas.

F. Monitorização das características ambientais ou sociais

Monitorização contínua da integridade do produto

A BlackRock monitoriza o cumprimento pelo Fundo das características ambientais e sociais que o Fundo procura promover. O objetivo do Fundo é replicar o desempenho do Índice de Referência. As características ambientais e/ou sociais do Fundo estão incorporadas na metodologia do Índice de Referência e o Fundo é monitorizado de uma forma que procura identificar exceções aos compromissos sustentáveis do Fundo que são satisfeitos em cada reequilíbrio.

A BlackRock monitoriza os dados ao nível do Fundo e do índice para verificar o cumprimento destas características por parte do Fundo em cada reequilíbrio.

A BlackRock também monitoriza o erro de replicação do Fundo e comunica-o aos investidores como parte do relatório e contas anuais e semestrais. As informações sobre o erro de replicação previsto também são publicadas no prospeto do Fundo.

G. Metodologias

O Fundo procura replicar o desempenho do Índice de Referência que incorpora certos critérios ESG na seleção dos constituintes, de acordo com a sua metodologia (delineada acima na Secção C e detalhada na secção L).

Metodologias

Além disso, são utilizadas as seguintes metodologias para aferir a forma como são cumpridas as características ambientais ou sociais promovidas pelo Fundo:

O Índice de Referência utiliza dados RBICS UN SDG-link da S&P. Para mais informações, consulte a metodologia do índice.

O Índice de Referência utiliza os dados GICS General Utilities da S&P + Power Generation UN SDG-link da Trucost . Para mais informações, consulte a metodologia do índice.

O Índice de Referência utiliza dados GICS Renewable Utilities UN SDG-link da S&P. Para mais informações, consulte a metodologia do índice.

O Índice de Referência utiliza dados Media and Stakeholder Analysis da S&P. Para mais informações, https://www.spglobal.com/spdji/en/documents/methodologies/methodology-sp-commodity-producers-index.pdf

O Índice de Referência utiliza os dados Carbon-to-Revenue Footprint Score da Trucost. Para mais informações, consulte a metodologia do índice.

O Índice de Referência utiliza avaliações adicionais. Para mais informações, consulte a metodologia do índice.

O Índice de Referência utiliza o Sustainalytics Global Standard Screening (GSS). Para mais informações, consulte a metodologia do índice

Metodologia de Investimentos Sustentáveis

Os investimentos sustentáveis são identificados com base numa avaliação em quatro partes:

(i) Contribuição da atividade económica para os objetivos ambientais e/ou sociais;

(ii) Não prejudicar significativamente;

(iii) Cumpre as salvaguardas mínimas; e

(iv) Boa governação (quando relevante)

É necessário que um investimento satisfaça os quatro membros deste teste para ser considerado um "Investimento Sustentável". Os Investimentos Sustentáveis estão sujeitos a um sólido processo de supervisão para assegurar que as normas regulamentares são cumpridas.

(i) Contribuição da atividade económica para os objetivos ambientais e/ou sociais

Objetivos ambientais e sociais

A BlackRock identifica os Investimentos Sustentáveis que contribuem para uma série de objetivos ambientais e/ou sociais, os quais podem incluir, entre outros, energia alternativa e renovável, eficiência energética, prevenção ou atenuação da poluição, reutilização e reciclagem, saúde, nutrição, saneamento e educação e os Objetivos de Desenvolvimento Sustentável da ONU e outros quadros relacionados com a sustentabilidade (no seu conjunto, os "Objetivos Ambientais e Sociais").

Avaliação da atividade económica

Um investimento será um Investimento Sustentável (sujeito à satisfação dos outros três membros):

Atividade comercial

• Quando 20% ou mais das suas receitas atribuíveis a produtos e/ou serviços são sistematicamente mapeados como contribuindo para os Objetivos Ambientais e/ou Sociais, utilizando dados de fornecedores terceiros.

Práticas comerciais

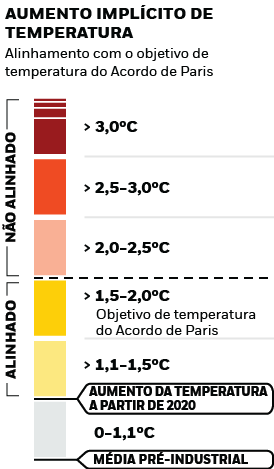

• Quando o emitente tiver estabelecido um objetivo de descarbonização de acordo com as iniciativas "Science Based Targets" validadas por dados de fornecedores terceiros. As iniciativas "Science Based Targets" procuram fornecer um caminho definido de forma clara para que as empresas e instituições financeiras reduzam as emissões de gases com efeito de estufa (GEE) para se alinharem com os objetivos do Acordo de Paris e ajudarem a evitar os piores impactos das alterações climáticas.

Títulos de rendimento fixo

• Quando um fundo investe numa obrigação de utilização das receitas, esta será um Investimento Sustentável em que a utilização das receitas contribui substancialmente para um Objetivo Ambiental e/ou Social, tal como determinado pela avaliação fundamental.

Os Investimentos Sustentáveis de um fundo podem ter quaisquer um ou todos os Objetivos Ambientais e/ou Sociais acima mencionados, dependendo da estratégia de investimento do fundo. Ao identificar quais participações subjacentes são Investimentos Sustentáveis, a BlackRock pode ter em conta a avaliação do fornecedor do índice sobre investimentos sustentáveis, ou quaisquer outros critérios de exclusão incorporados na metodologia do índice de referência do fundo.

(ii) Não prejudicar significativamente («NPS»)

Em cada reequilíbrio do índice, todos os investimentos qualificados como sustentáveis são avaliados em relação a certos indicadores ambientais e sociais mínimos. Como parte da avaliação, as empresas são avaliadas quanto ao seu envolvimento em atividades consideradas como tendo impactos ambientais e sociais extremamente negativos. Quando uma empresa tiver sido identificada como estando envolvida em atividades com impactos ambientais e sociais extremamente negativos, a mesma não será elegível como um investimento sustentável.

Quando um fundo investe em obrigações de utilização das receitas, tais como obrigações verdes, a avaliação será conduzida a nível de emissão com base na utilização das receitas das obrigações que devem ser formal e exclusivamente aplicadas para promover o clima ou outros objetivos de sustentabilidade ambiental ou social. Além disso, são incorporadas certas salvaguardas mínimas e exclusões de elegibilidade na seleção de obrigações verdes para evitar a exposição a obrigações associadas a atividades consideradas como tendo impactos ambientais e sociais extremamente negativos

Os indicadores obrigatórios de impactos negativos sobre os fatores de sustentabilidade (tal como definidos nas Normas Técnicas de Regulamentação (RTS) ao abrigo do SFDR) são considerados em cada reequilíbrio do índice através da avaliação dos investimentos do Fundo qualificados como sustentáveis.

Na sequência desta avaliação, os seguintes investimentos não serão qualificados como Investimentos Sustentáveis: (1) empresas que se considera terem obtido pelo menos 1% das suas receitas do carvão térmico que apresenta uma elevada intensidade de carbono e contribui significativamente para as emissões de gases com efeito de estufa (tendo em conta os indicadores relativos às emissões de GEE) (2) empresas consideradas como tendo estando envolvidas em controvérsias graves relativas aos fatores ESG (tendo em conta os indicadores relativos às emissões de gases com efeito de estufa, biodiversidade, água, resíduos e questões sociais e laborais), e (3) empresas consideradas como sendo empresas menos desenvolvidas do setor com base na sua elevada exposição e incapacidade de gerir riscos significativos em matéria de ESG (tendo em conta os indicadores relativos às emissões de gases com efeito de estufa, biodiversidade, água, resíduos, disparidades salariais não ajustadas entre géneros e ampla diversidade de géneros).

Além disso, as empresas classificadas como estando em violação ou em risco de violar as regras e normas internacionais amplamente aceites consagradas nos Princípios do Pacto Global das Nações Unidas (Pacto Global da ONU), nas Diretrizes da Organização para a Cooperação e Desenvolvimento Económico (OCDE) para as Empresas Multinacionais, nos Princípios Orientadores das Nações Unidas sobre Empresas e Direitos Humanos e nas suas convenções subjacentes, não serão qualificadas como Investimentos Sustentáveis. As empresas determinadas como tendo qualquer ligação a armas controversas (tendo em conta os indicadores relativos a ligações a armas controversas) não serão qualificados como Investimentos Sustentáveis.

(iii) Cumpre as salvaguardas mínimas

Os emitentes classificados como estando em violação ou em risco de violar as regras e normas internacionais amplamente aceites consagradas nos Princípios do Pacto Global da ONU, nas Diretrizes da OCDE para as Empresas Multinacionais, nos Princípios Orientadores das Nações Unidas sobre Empresas e Direitos Humanos e nas suas convenções subjacentes, não serão qualificados como Investimentos Sustentáveis.

Boa Governação

Os relatórios de boa governação são incorporados na metodologia do Índice de Referência. O fornecedor do índice aplica uma filtragem, avaliação e análise diárias de controvérsias relativas a empresas do Índice de Referência. As controvérsias que podem ser consideradas pelo fornecedor do índice incluem criminalidade económica e corrupção, fraude, práticas comerciais ilegais, questões de direitos humanos, litígios laborais, segurança no local de trabalho, acidentes catastróficos e catástrofes ambientais. Os emitentes podem ser removidos do Índice de Referência com base numa avaliação pelo fornecedor do índice do seu envolvimento em controvérsias graves relativas aos fatores ESG. O Índice de Referência também exclui as empresas classificadas como estando em violação dos princípios do Pacto Global das Nações Unidas.

H. Fontes e tratamento dos dados

Fontes de Dados

Os Gestores de Carteiras da BlackRock têm acesso a research, dados, ferramentas e análises para integrar os conhecimentos em matéria de ESG no seu processo de investimento. O Aladdin é o sistema operacional que liga os dados, as pessoas e a tecnologia necessários para gerir as carteiras em tempo real, bem como o motor por detrás das capacidades analíticas e de elaboração de relatórios ESG da BlackRock. Os Gestores de Carteiras da BlackRock utilizam o Aladdin para tomar decisões de investimento, monitorizar carteiras e aceder a informações do índice que informam o processo de investimento para atingir as características ESG do Fundo.

Os conjuntos de dados em matéria de ESG são provenientes de fornecedores de índices e fornecedores de dados externos, incluindo, entre outros, a MSCI, a Sustainalytics, a Refinitiv, a S&P e a Clarity AI. Estes conjuntos de dados podem incluir classificações ESG, dados de emissões de carbono, controvérsias ou medidas de envolvimento das empresas e foram incorporados em ferramentas Aladdin que estão à disposição dos Gestores de Carteiras e são aplicados nas estratégias de investimento da BlackRock. Essas ferramentas apoiam todo o processo de investimento, desde o research, à construção e modelização de carteiras, até à elaboração de relatórios.

Medidas adotadas para assegurar a Qualidade dos Dados

A BlackRock aplica um processo de diligência devida abrangente para avaliar as ofertas dos fornecedores com revisões metodológicas altamente direcionadas e avaliações de cobertura baseadas na estratégia de investimento sustentável (e as características ambientais e sociais ou o objetivo de investimento sustentável) do produto. O nosso processo implica uma análise qualitativa e quantitativa para avaliar a adequação dos produtos de dados em conformidade com as normas regulamentares, conforme aplicável.

Avaliamos os dados e fornecedores em matéria de ESG em cinco áreas centrais descritas abaixo:

1. Recolha de Dados: isto inclui, entre outros, a avaliação dos fornecedores de dados subjacentes, fontes de dados subjacentes, tecnologia utilizada para recolher dados, processo para identificar desinformação e qualquer utilização de abordagens de recolha de dados de aprendizagem automática ou humana. Também teremos em consideração as melhorias planeadas.

2. Cobertura de Dados: a nossa avaliação inclui, entre outros, a forma como um pacote de dados proporciona uma cobertura em todo o nosso universo de emitentes e classes de ativos passíveis de investimento. Isto incluirá a consideração do tratamento das empresas-mãe e suas filiais, bem como a utilização de dados estimados ou dados comunicados.

3. Metodologia: a nossa avaliação inclui, entre outros, a consideração das metodologias utilizadas pelos fornecedores terceiros, incluindo a consideração das abordagens de recolha e cálculo, o alinhamento com as normas ou quadros industriais ou regulamentares, os limiares de materialidade e a sua abordagem às lacunas dos dados.

4. Verificação de Dados: a nossa avaliação incluirá, entre outros, a abordagem dos fornecedores terceiros para a verificação dos dados recolhidos e processos de garantia de qualidade, incluindo o seu envolvimento com os emitentes.

5. Atividades: avaliaremos uma variedade de aspetos das atividades dos fornecedores de dados, incluindo, entre outros, as suas políticas e procedimentos (incluindo a consideração de quaisquer conflitos de interesse), a dimensão e experiência das suas equipas de research de dados, os seus programas de formação e a sua utilização de subcontratações a terceiros

Além disso, a BlackRock participa ativamente em quaisquer consultas aos fornecedores relevantes quanto às alterações propostas às metodologias, uma vez que dizem respeito a conjuntos de dados ou metodologias de índice de terceiros, e submete feedback e recomendações abrangentes às equipas técnicas dos fornecedores de dados. A BlackRock tem frequentemente um compromisso contínuo com os fornecedores de dados em matéria de ESG, incluindo fornecedores de índices para se manter a par dos desenvolvimentos do setor.

Como os dados são tratados

Na BlackRock, os nossos processos internos estão centrados no fornecimento de dados normalizados e consistentes de alta qualidade para serem utilizados por profissionais de investimento e para fins de transparência e apresentação de relatórios. Os dados, incluindo dados em matéria de ESG, recebidos através das nossas interfaces existentes e posteriormente processados através de uma série de verificações de controlo de qualidade e integralidade que procura assegurar a elevada qualidade dos dados antes de serem disponibilizados para utilização a jusante nos sistemas e aplicações da BlackRock, tais como o Aladdin. A tecnologia integrada da BlackRock permite-nos compilar dados sobre emitentes e investimentos através de uma variedade de medidas ambientais, sociais e de governação e uma variedade de fornecedores de dados e permite-nos disponibilizá-los às equipas de investimento e outras funções de apoio e controlo, tais como gestão de risco.

Utilização de Dados Estimados

A BlackRock procura recolher o máximo de dados comunicados de empresas através de terceiros fornecedores de dados, no entanto, as normas do setor relativas aos quadros de divulgação ainda estão em evolução, particularmente no que diz respeito aos indicadores prospetivos. Consequentemente, em certos casos dependemos de medidas estimadas ou alternativas dos fornecedores de dados para cobertura do nosso amplo universo de emitentes passíveis de investimento. Devido aos atuais desafios no panorama dos dados, enquanto a BlackRock depende de uma quantidade significativa de dados estimados em todo o nosso universo passível de investimento, cujos níveis podem variar consoante o conjunto de dados, procuramos assegurar que a utilização de estimativas está de acordo com as orientações de regulamentação e que dispomos da documentação necessária e da transparência dos fornecedores de dados sobre as suas metodologias. A BlackRock reconhece a importância de melhorar a sua qualidade e cobertura de dados e continua a desenvolver os conjuntos de dados à disposição dos seus profissionais de investimento e outras equipas. Quando exigido pelos regulamentos locais a nível nacional, os fundos podem declarar explicitamente os níveis de cobertura de dados. A BlackRock procura compreender a utilização dos dados estimados em metodologias do índice e assegurar que as suas abordagens sejam robustas e em conformidade com os requisitos regulamentares e as metodologias do índice aplicáveis.

I. Limitações da metodologia e dos dados

Limitações da Metodologia

O investimento sustentável é um espaço em evolução, tanto em termos de compreensão do setor como dos quadros regulamentares, quer numa base regional quer global. A BlackRock continua a acompanhar a evolução da implementação em curso na UE do seu quadro de investimento sustentável e das suas metodologias de investimento, procurando assegurar o alinhamento à medida que o ambiente regulamentar sofre alterações. Consequentemente, a BlackRock pode atualizar estas divulgações e as metodologias e fontes de dados utilizadas, a qualquer momento no futuro, à medida que a prática do mercado evolui ou que se tornam disponíveis mais orientações de regulamentação.

As avaliações de um Índice de Referência em relação aos seus critérios ESG são geralmente realizadas por um fornecedor do índice apenas nos reequilíbrios do índice. As empresas que satisfizeram anteriormente os critérios de avaliação de um Índice de Referência e que, por conseguinte, foram incluídas no Índice de Referência e no Fundo, podem ser inesperada ou repentinamente afetadas por um evento de controvérsia grave que tenha um impacto negativo no seu preço e, consequentemente, no desempenho do Fundo. Quando estas empresas forem constituintes existentes do Índice de Referência, essas empresas permanecerão no Índice de Referência e, por conseguinte, continuarão a ser detidas pelo Fundo até ao próximo reequilíbrio (ou revisão periódica) agendado quando a empresa relevante deixar de fazer parte do Índice de Referência e for possível e praticável (na opinião do Gestor de Investimentos) liquidar a posição. Assim, um Fundo que replique esse Índice de Referência poderá deixar de satisfazer os critérios ESG entre os reequilíbrios do índice (ou revisões periódicas do índice) até que o Índice de Referência seja reequilibrado novamente de acordo com os seus critérios de índice, altura em que o Fundo também será reequilibrado de acordo com o seu Índice de Referência. Do mesmo modo, as metodologias do índice que se comprometem a investir numa percentagem mínima de Investimentos Sustentáveis também podem descer abaixo desse nível entre reequilíbrios, mas serão reajustadas no reequilíbrio (ou assim que praticável).

As limitações em relação às fontes de dados são referidas abaixo.

Limitações dos Dados

Os conjuntos de dados ESG estão são sujeitos a alterações e melhorias contínuas à medida que as normas de divulgação, os quadros regulamentares e as práticas do setor evoluem. A BlackRock continua a colaborar com uma vasta gama de intervenientes no mercado para melhorar a qualidade dos dados.

Embora cada medida ESG possa ter as suas próprias limitações individuais, as limitações de dados podem ser amplamente consideradas como incluindo, entre outros:

• Falta de disponibilidade de certas medidas ESG devido às diferentes normas de elaboração de relatórios e de divulgação que afetam os emitentes, as áreas geográficas ou os setores.

• Normas de elaboração de relatórios empresariais estatutárias definidas relativas à sustentabilidade que conduzem a diferenças na medida em que as próprias empresas podem apresentar relatórios contraditórios aos critérios regulamentares e, por conseguinte, alguns níveis de cobertura métrica podem ser baixos.

• Utilização e níveis inconsistentes de dados comunicados em comparação com os dados ESG estimados entre diferentes fornecedores de dados, recolhidos em períodos de tempo variados, o que torna a comparabilidade um desafio.

• Os dados estimados pela sua natureza podem variar dos números efetivos com base nos pressupostos ou hipóteses utilizados pelos fornecedores de dados.

• Diferentes opiniões ou avaliações de emitentes devido a diferentes metodologias de fornecedores ou utilização de critérios subjetivos.

• A maioria dos relatórios e divulgações em matéria de ESG a nível das empresas realiza-se anualmente e requer um tempo significativo para ser produzido, o que significa que estes dados são produzidos com um atraso em relação aos dados financeiros. Também podem existir frequências de atualização de dados inconsistentes entre diferentes fornecedores de dados incorporando tais dados nos seus conjuntos de dados.

• A cobertura e aplicabilidade dos dados em todas as classes de ativos e indicadores poderá variar.

• Os dados prospetivos, tais como objetivos em matéria de clima, podem variar significativamente do ponto de vista histórico e atual das medidas temporais.

Para mais informações sobre a forma como são calculadas as medidas apresentadas com os indicadores de sustentabilidade, consulte o relatório anual do Fundo.

Investimentos Sustentáveis e Critérios Ambientais e Sociais

O investimento sustentável e a compreensão da sustentabilidade estão a evoluir juntamente com o ambiente de dados. Os intervenientes do setor, incluindo o fornecedor do índice, enfrentam desafios na identificação de uma única medida ou conjunto de medidas normalizadas para fornecer uma visão completa sobre uma empresa ou um investimento. Por conseguinte, a BlackRock estabeleceu um regime para identificar investimentos sustentáveis, tendo em conta os requisitos regulamentares e as metodologias do fornecedor do índice.

A BlackRock aproveita as metodologias e dados do fornecedor do índice terceiro para avaliar se os investimentos prejudicam significativamente e têm boas práticas de governação. Poderão existir algumas circunstâncias em que os dados estejam indisponíveis, incompletos ou inexatos. Apesar de esforços razoáveis, as informações poderão não estar sempre disponíveis, caso em que será efetuada uma avaliação pelo fornecedor do índice com base no seu conhecimento do investimento ou setor. Em certos casos, os dados podem refletir ações tomadas apenas posteriormente pelos emitentes e não refletem todos os potenciais casos de prejuízo significativo.

A BlackRock efetua a diligência devida nas metodologias de investimento sustentável do fornecedor do índice para assegurar o seu alinhamento com os pontos de vista da BlackRock sobre Investimentos Sustentáveis.

J. Diligência devida

O Gestor de Investimentos efetua as diligências devidas junto dos fornecedores dos índices e envolve-se com estes numa base contínua no que respeita às metodologias, incluindo a sua avaliação dos critérios de boa governação estabelecidos pelo SFDR, que incluem estruturas de gestão sólidas, relações de laborais, remuneração do pessoal e cumprimento das obrigações fiscais ao nível das empresas beneficiárias do investimento.

K. Políticas de Envolvimento

O Fundo

O Fundo não utiliza o envolvimento como meio de alcançar os seus compromissos vinculativos com as características ambientais ou sociais ou com os objetivos de investimento sustentável. O Gestor de Investimentos não tem um envolvimento direto com as empresas/emitentes do índice, mas envolve-se diretamente com os fornecedores do índice e dos dados para assegurar uma melhor análise e estabilidade das medidas ESG.

Geral

Na BlackRock, o envolvimento com as empresas nas quais investimos os ativos dos nossos clientes ocorre a vários níveis.

Quando o envolvimento é especificamente identificado por uma determinada equipa de gestão de carteiras como um dos meios pelos quais procuram demonstrar um compromisso com questões ambientais, sociais e de governação na aceção do SFDR, os métodos através dos quais a eficácia dessa política de envolvimento e as formas como essa política de envolvimento pode ser adaptada no caso de o impacto desejado (geralmente expresso como uma redução dos principais indicadores negativos especificados) não ser alcançado seriam descritos no prospeto e divulgações no website específicos a esse fundo.

Quando as equipas de investimento optam por alavancar o envolvimento, este pode assumir uma variedade de formas mas, essencialmente, a equipa de gestão de carteiras procuraria ter um diálogo regular e contínuo com diretores ou administradores das empresas beneficiárias do investimento envolvidas, a fim de promover uma boa governação e práticas comerciais sustentáveis orientadas para as características ESG e principais indicadores negativos identificados, bem como para compreender a eficácia da gestão e supervisão das atividades da empresa destinadas a abordar as questões em matéria de ESG. O envolvimento também permite à equipa de gestão de carteiras fornecer feedback sobre as práticas e divulgações da empresa.

Quando uma equipa de gestão de carteiras relevante tem preocupações sobre a abordagem de uma empresa às características ESG identificadas e/ou aos principais indicadores negativos, essa equipa pode optar por explicar as suas expectativas ao conselho de administração ou à direção da empresa e pode manifestar através da votação nas assembleias gerais que tem preocupações pendentes, geralmente votando contra a reeleição dos administradores que considera como tendo responsabilidade pela melhoria das características ESG identificadas ou dos principais indicadores negativos.

Independentemente das atividades de qualquer equipa particular de gestão de carteiras, ao mais alto nível, como parte da sua abordagem fiduciária, a BlackRock determinou que é do melhor interesse a longo prazo dos seus clientes promover uma boa governação de uma empresa como um acionista informado e empenhado. Na BlackRock, tal é responsabilidade da BlackRock Investment Stewardship. Principalmente através do trabalho da equipa da BIS, a BlackRock satisfaz os requisitos da Diretiva relativa aos direitos dos acionistas II ("SRD II") relativos ao envolvimento com empresas públicas e outras partes no ecossistema de investimento. Poderá encontrar uma cópia da política de envolvimento SRD II da BlackRock em https://www.blackrock.com/corporate/literature/publication/blk-shareholder-rights-directiveii-engagement-policy-2022.pdf.

A abordagem da BlackRock à gestão do investimento está delineada nos Princípios Globais da BIS e nas diretrizes de votação a nível do mercado. Os Princípios Globais da BIS expõem a nossa filosofia de gestão e as nossas opiniões sobre a governação de uma empresa e práticas comerciais sustentáveis que apoiam a criação de valor a longo prazo pelas empresas. Reconhecemos que as regras e normas aceites de governação de uma empresa diferem consoante os mercados; contudo, acreditamos que existem certos elementos fundamentais da prática de governação que são globalmente intrínsecos à capacidade de uma empresa de criar valor a longo prazo. As nossas diretrizes de votação específicas do mercado fornecem detalhes sobre a forma como a BIS implementa os Princípios Globais – tendo em consideração as regras e normas do mercado local – e informam as nossas decisões de votação em relação aos pontos específicos de votação para as assembleias de acionistas. Poderá consultar a abordagem global da BlackRock à gestão e envolvimento do investimento em: https://www.blackrock.com/uk/professionals/solutions/shareholder-rights-directive e https://www.blackrock.com/corporate/about-us/investment-stewardship

Na execução do seu compromisso, a BIS pode concentrar-se em temas específicos em matéria ESG, que são delineados nas prioridades de votação da BlackRock https://www.blackrock.com/corporate/literature/publication/blk-stewardship-priorities-final.pdf

L. Índice de referência designado

Este Fundo procura alcançar as características ambientais e sociais que promove através da replicação do desempenho do S&P Global Clean Energy Index, o seu Índice de Referência, que incorpora os critérios de seleção ESG do fornecedor do índice.

Em cada reequilíbrio do índice, o fornecedor do índice aplica critérios de seleção ESG ao seu universo inicial para excluir os emitentes que não satisfaçam esses critérios de seleção ESG.

Em cada reequilíbrio do índice (ou assim que razoavelmente possível e praticável), a carteira do Fundo também é reequilibrada de acordo com o seu Índice de Referência.

Como resultado da aplicação dos critérios de seleção ESG do Índice de Referência, espera-se que a carteira do Fundo seja reduzida em comparação com o S&P Global BMI Energy, um índice geral de mercado composto por títulos de capital.

Para obter mais informações sobre a metodologia do Índice de Referência do Fundo, copie e cole o seguinte link no seu browser: https://www.spglobal.com/spdji/en/indices/esg/sp-global-clean-energy-index/#overview.