Skip to content

Bienvenue sur le site BlackRock pour les intermédiaires financiers.

Pour accéder directement à un autre site BlackRock, veuillez mettre à jour votre type d'utilisateur

Filtrer la liste par mot-clé

Afficher tout

Afficher moins

à

de

total

Sorry, no data available.

Veuillez noter que l’indice de référence a été optimisé à la 1er mars 2022 Cliquez sur ce lien pour le RNS

Veuillez noter que l’indice de référence a été optimisé à la 1er mars 2022 Cliquez sur ce lien pour le RNS

Aperçu

INFORMATION IMPORTANTE : Risque de perte en capital. La valeur des investissements et les revenus qui en découlent peuvent baisser comme augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer le montant initialement investi.

Informations importantes: la valeur de votre investissement et le revenu qu’il génère peuvent fluctuer, et il n’est pas possible de garantir le montant initialement investi. La valeur des actions et des titres apparentés à des actions est influencée par les fluctuations quotidiennes des marchés boursiers.Toutes les catégories d’actions avec couverture de change de ce fonds utilisent des instruments dérivés pour couvrir le risque de change. Le recours aux instruments dérivés pour une catégorie d’actions pourrait engendrer un risque de contagion (effet « spill-over ») pour les autres catégories d’actions du fonds. La société de gestion du fonds veillera à ce que des procédures appropriées soient en place afin de réduire le plus possible le risque de contagion aux autres catégories d’actions. Le menu déroulant situé juste sous le nom du fonds vous permet d’afficher la liste de toutes les catégories d’actions du fonds. Les catégories d’actions avec couverture de change sont indiquées par le terme « Hedged » dans leur nom. Une liste complète de toutes les catégories d'actions avec couverture de change est également disponible sur demande auprès de la société de gestion du fonds.

Performances

Performances

Graphique

Les données du graphique de performance ne sont pas disponibles.

Distributions

| Date d'enregistrement | Date de détachement | Date de paiement |

|---|

-

Performances

Ce graphique montre la performance du fonds en pourcentage de perte ou de gain par an au cours des 2 dernières années.

Durant cette période, la performance a été réalisée dans des circonstances qui ne sont plus applicables.

*Le , le Fonds a changé de nom et/ou d’objectif et de politique d’investissement.

| 2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|

| Rendement total (%) | -9,6 | 17,4 | |||

| Indice de référence (%) | -9,8 | 17,1 |

Données de performance de l'année civile manquantes

| Du 30/sept./2019 Au 30/sept./2020 |

Du 30/sept./2020 Au 30/sept./2021 |

Du 30/sept./2021 Au 30/sept./2022 |

Du 30/sept./2022 Au 30/sept./2023 |

Du 30/sept./2023 Au 30/sept./2024 |

|

|---|---|---|---|---|---|

|

Rendement total (%)

au 30/sept./2024 |

- | - | -19,81 | 20,32 | 39,88 |

|

Indice de référence (%)

au 30/sept./2024 |

- | - | -19,97 | 20,11 | 39,61 |

| 1a | 3a | 5a | 10a | Lancement | |

|---|---|---|---|---|---|

| Rendement total (%) | 44,84 | 7,95 | - | - | 8,69 |

| Indice de référence (%) | 44,60 | 7,75 | - | - | 8,53 |

Données de rendement annuel moyen manquantes

| YTD | 1m | 3m | 6m | 1a | 3a | 5a | 10a | Lancement | |

|---|---|---|---|---|---|---|---|---|---|

| Rendement total (%) | 21,51 | -0,85 | 5,35 | 15,89 | 44,84 | 25,79 | - | - | 33,30 |

| Indice de référence (%) | 21,30 | -0,85 | 5,38 | 15,87 | 44,60 | 25,11 | - | - | 32,63 |

Données de performance cumulée manquantes

Les performances passées ne préjugent pas des performances futures et ne doivent pas être le seul facteur pris en considération lors du choix d’un produit. Les données de performance sont basées sur la valeur de l’actif net (VAN) de l’ETF, qui peut être différente du cours de marché de l’ETF. Des actionnaires individuels peuvent réaliser des rendements différents de la performance de la VAN.

Les chiffres indiqués se rapportent aux performances passées. Les performances passées ne sont pas un indicateur fiable des performances futures. Les marchés pourraient évoluer très différemment. Ceci peut vous aider à évaluer la façon dont le fonds a été géré dans le passé

Performances de la Catégorie d’actions et de l'Indice de référence affichées dans USD, les performances de l’Indice de référence et de la Catégorie d'actions couverte sont affichées dans USD.

La performance est indiquée sur la base de la Valeur nette d’inventaire (VNI), avec le revenu brut réinvesti le cas échéant. Le rendement de votre investissement peut augmenter ou diminuer en raison des fluctuations des devises si votre investissement est effectué dans une devise autre que celle utilisée dans le calcul des performances passées. Source : Blackrock

Points clés

Points clés

Actif net de la catégorie d’actions

au 21/nov./2024

USD 83 312 027

Date de lancement de la Classe d'Actions

18/mai/2021

Devise de la gamme

USD

Classe d’actif

Actions

Classification SFDR

Article 8

Frais courants

0,18%

Fréquence de versement des dividendes

Semestriel

Revenu du prêt de titres

au 30/sept./2024

0,04 %

Structure du produit

Physique

Méthodologie

Repliqué

Société émettrice

iShares V plc

Administrateur

State Street Fund Services (Ireland) Limited

Fin de l'exercice

30/nov./2024

Actif net du fonds

au 21/nov./2024

USD 83 312 027,31

Date de lancement du Fonds

18/mai/2021

Devise de base du compartiment

USD

Indice de référence

MSCI World Financials ESG Reduced Carbon Select 20 35 Capped Index (USD)

Parts émises

au 21/nov./2024

13 071 031

ISIN

IE00BJ5JP097

Utilisation des revenus

Distribution

Domicile

Irlande

Fréquence de rebalancement

Trimesterielle

Conforme à la réglementation UCITS

Oui

Gérant de produits

BlackRock Asset Management Ireland Limited

Dépositaire

State Street Fund Services (Ireland) Limited

Symbole Bloomberg

WFNS NA

Société d’investissement à capital variable et à compartiments multiples, à responsabilité séparée entre ses compartiments, de droit irlandais constituée sous la forme d’une société à responsabilité limitée et enregistrée sous le numéro 317171, régie selon les lois d’Irlande et autorisée par la Central Bank of Ireland. Le compartiment n’a pas de durée déterminée.

La taxe sur les opérations boursières est due sur chaque vente et achat sur le marché secondaire, conclu ou exécuté en Belgique : 0,12 % (max. 1 300 EUR par transaction) pour des actions de distribution et 1,32 % (max. 4 000 EUR par transaction) pour des actions de capitalisation. Précompte mobilier : 30 %. Les dividendes perçus au titre des actions iShares ETF de distribution sont soumis au précompte mobilier belge de 30 %. Pour les iShares ETF investissant directement ou indirectement plus de 10 % dans des actifs porteurs d’intérêts, on applique un impôt de 30 % (de nouveau, par le biais d'une retenue ou d’un avis d’évaluation) sur la part du montant correspondant à ce qu’on appelle l’« élément d’intérêt » reçu (c’est-à-dire, tous les revenus dérivant directement ou indirectement, sous la forme d'intérêts, de gains ou de pertes de capital, du rendement sur les actifs investis dans les dettes), à condition que cet élément d’intérêt se rapporte à la période au cours de laquelle le bénéficiaire a détenu les actions.

Publication de la valeur nette d'inventaire: www.blackrock.com/be, De Tijd, www.fundinfo.com. Notre politique de gestion des plaintes peut être consultée en cliquant sur le lien suivant : https://www.ishares.com/be/individual/fr/complaint-handling-procedure. Pour toute réclamation concernant ce compartiment, veuillez contacter BlackRock au 02 402 49 00 ou par e-mail à l’adresse belux@blackrock.com. Pour votre protection, les appels téléphoniques sont peuvent être enregistrés. Vous pouvez également contacter le Service de médiation des consommateurs. Vous trouverez de plus amples informations à l’adresse http://www.ombudsfin.be.

Caractéristiques du portefeuille

Caractéristiques du portefeuille

Nombre de positions

au 20/nov./2024

229

Symbole Indice de référence

NU747665

Écart-type (3ans)

au 31/oct./2024

19,27%

PER

au 20/nov./2024

16,00

Niveau de l'indice de référence

au 21/nov./2024

USD 2 272,29

Rendement de la distribution de dividende sur 12 mois

au 20/nov./2024

2,47

Bêta à 3 ans

au 31/oct./2024

1,00

Ratio cours/valeur comptable

au 20/nov./2024

2,07

Indicateurs de développement durable

Indicateurs de développement durable

Les Caractéristiques de Durabilité fournissent aux investisseurs des indicateurs spécifiques extra-financiers. Avec les autres indicateurs et informations, ils permettent aux investisseurs d’évaluer les fonds sur certaines caractéristiques environnementales, sociales et de gouvernance. Les Caractéristiques de Durabilité ne fournissent aucune indication sur la performance actuelle ou future et ne représentent pas non plus le profil de risque et de rendement potentiel d’un fonds. Elles sont exclusivement fournies à des fins de transparence et d’information. Les Caractéristiques de durabilité ne doivent pas être étudiées seules ou séparément, mais plutôt comme l’un des types d’informations que les investisseurs peuvent prendre en compte lors de l’évaluation d’un fonds.

Les indicateurs ne sont pas illustratifs de l’intégration ou non de facteurs ESG dans un fonds, ni des moyens de leur intégration. Sauf mention contraire dans la documentation du fonds et inclusion dans l’objectif d’investissement d’un fonds, les indicateurs ne modifient pas l’objectif d’investissement d’un fonds et ne restreignent pas l’univers investissable du fonds. Ceci n’indique pas qu’un fonds adoptera une stratégie d’investissement ESG ou Impact ou mettra en place des filtrages. Pour plus d’informations sur la stratégie d’investissement d’un fonds, veuillez consulter son prospectus.

Pour consulter les méthodologies MSCI sur lesquelles reposent les Caractéristiques de durabilité, utilisez les liens ci-dessous.

Notation des fonds ESG MSCI (AAA-CCC)

au 21/sept./2024

AA

Pointage de qualité ESG MSCI (0-10)

au 21/sept./2024

8,15

Classification mondiale des fonds selon Lipper

au 21/sept./2024

Equity Sector Financials

Moyenne pondérée de l'intensité carbone MSCI (tonnes de CO2e/M$ de ventes)

au 21/sept./2024

6,65

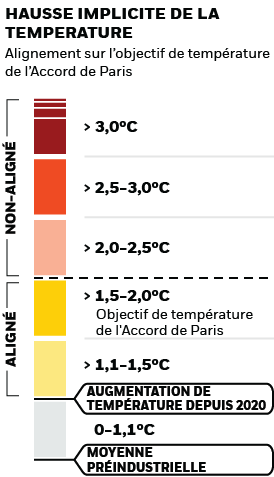

MSCI Implied Temperature Rise (0-3,0+ °C)

au 21/sept./2024

> 2,0-2,5 °C

% des avoirs à l'égard desquels des données ESG MSCI

au 21/sept./2024

99,99

Pointage de qualité ESG MSCI - centile par rapport aux pairs

au 21/sept./2024

95,24

Fonds dans le groupe de pairs

au 21/sept./2024

336

% de couverture MSCI Weighted Average Carbon Intensity

au 21/sept./2024

97,09

% de couverture MSCI Implied Temperature Rise

au 21/sept./2024

97,08

Toutes les données proviennent des Notations de fonds ESG MSCI au 21/sept./2024 basées sur les positions détenues au 31/août/2024. De ce fait, les caractéristiques de durabilité du fonds peuvent parfois différer des Notations de fonds ESG MSCI.

Pour être inclus dans les Notations de fonds MSCI ESG, 65 % du poids brut du fonds (ou 50 % dans le cas de fonds obligataires ou de fonds monétaires) doit provenir de titres dont les facteurs ESG ont été couverts par MSCI ESG Research (certaines positions de trésorerie et d’autres types d’actifs dont l’analyse ESG par MSCI ne serait pas pertinente sont écartés avant le calcul du poids brut d’un fonds, les valeurs absolues des positions courtes sont incluses, mais considérées comme non couvertes), la date des participations du fonds doit être inférieure à un an et le fonds doit posséder au moins dix titres.

Participation aux secteurs d'activité

Participation aux secteurs d'activité

Les indicateurs de participation aux secteurs d'activité peuvent aider les investisseurs à obtenir une vision plus complète des activités spécifiques auxquelles un fonds peut être exposé par l'entremise de ses placements.

Les indicateurs de participation aux secteurs d'activité ne donnent pas d'indication sur l'objectif de placement d’un fonds et, sauf si le contraire est indiqué dans les documents du fonds et que les indicateurs sont inclus dans ses objectifs de placement, ils ne modifient pas ses objectifs de placement et ne limitent pas son univers de placements, et rien n'indique que le fonds adoptera une stratégie de placement axée sur les impacts ou l'ESG ou des filtres d'exclusion. Pour de plus amples renseignements sur la stratégie de placement d’un fonds, veuillez vous reporter à son prospectus.

Pour consulter la méthodologie de MSCI sur laquelle reposent les indicateurs de participation aux secteurs d'activité, utilisez les liens ci-dessous.

MSCI - Armes controversées

au 20/nov./2024

0,00%

MSCI - Armes nucléaires

au 20/nov./2024

0,00%

MSCI - Armes à feu civiles

au 20/nov./2024

0,00%

MSCI - Tabac

au 20/nov./2024

0,00%

MSCI - Contrevenants au Pacte mondial des Nations Unies

au 20/nov./2024

0,00%

MSCI - Charbon thermique

au 20/nov./2024

0,00%

MSCI - Sables bitumineux

au 20/nov./2024

0,00%

Données sur la participation aux secteurs d'activité

au 20/nov./2024

99,99%

Pourcentage des avoirs du fonds à l'égard desquels des données ne sont pas disponibles

au 20/nov./2024

0,01%

L'exposition de BlackRock aux secteurs d'activité, telle qu'elle est indiquée ci-dessus, pour le charbon thermique et les sables bitumineux, est calculée et déclarée pour les entreprises qui tirent plus de 5 % de leurs revenus du charbon thermique ou des sables bitumineux, tel que défini par MSCI ESG Research. L’exposition aux entreprises qui génèrent des revenus à partir du charbon thermique ou des sables bitumineux (à un seuil de revenus de 0 %), telle que définie par MSCI ESG Research, se répartit comme suit : 0,00% pour le charbon thermique et 0,00% pour les sables bitumineux.

Les indicateurs de participation aux secteurs d'activité sont calculés par BlackRock à l’aide des données de MSCI ESG Research qui fournit un profil de la participation de chaque société aux différents secteurs d'activité. BlackRock s’appuie sur ces données pour fournir une vue d’ensemble des avoirs, puis pour déterminer l'exposition du fonds, compte tenu de la valeur marchande, aux secteurs d'activité mentionnés ci-dessus.

Les indicateurs de participation aux secteurs d'activité ont été conçus uniquement pour repérer les sociétés ayant fait l’objet d’une recherche par MSCI et qui participent au secteur d'activité visé. Par conséquent, le niveau de participation aux secteurs d'activité pourrait être plus élevé pour les secteurs non visés par MSCI. Ces informations ne devraient pas être utilisées pour établir des listes exhaustives de sociétés qui ne participent pas à ces secteurs. Les indicateurs de participation aux secteurs d'activité ne sont affichés que si au moins 1 % de la pondération brute du fonds est composée de titres ayant fait l’objet d’une recherche par MSCI ESG Research.

Informations relatives à la durabilité

Informations relatives à la durabilité

Cette section contient des informations relatives à la durabilité du Compartiment en application de l'article 10 du règlement SFDR.

Score SRI

Score SRI

1

2

3

4

5

6

7

Risque faible

Risque élevé

Rendement potentiellement plus faible

Rendement potentiellement plus élevé

L’indicateur de risque synthétique est un critère qui classe le risque de l’investissement sur une échelle allant de 1 à 7. Un score faible indique un risque plus faible indiqué mais également un rendement potentiellement plus faible. Un score plus élevé mènera à un risque plus élevé mais également à un rendement potentiellement plus élevé.

Le risque d'investissement est concentré sur des secteurs, pays, devises ou sociétés spécifiques. Cela signifie que le Fonds est plus sensible aux événements locaux, que ces derniers relèvent de l’économie, du marché, de la politique, du développement durable ou du cadre réglementaire.

La valeur des actions ou titres liés à des actions est sensible aux mouvements de marché boursier quotidiens ainsi qu’à l'actualité politique et économique, aux résultats des entreprises et aux événements significatifs d’entreprises.

L’indice de référence exclut uniquement les entreprises qui pratiquent certaines activités incompatibles avec les critères ESG si ces activités dépassent les seuils fixés par le fournisseur de l’indice. Il est donc recommandé aux investisseurs d'évaluer personnellement le filtrage ESG de l’indice de référence du point de vue éthique avant d'investir dans le Fonds. Ce filtrage ESG peut avoir une incidence défavorable sur les investissements du Fonds par rapport à un fonds qui ne pratique pas de filtrage de ce type.

Risque de contrepartie : L'insolvabilité de tout établissement fournissant des services tels que la conservation d'actifs ou agissant en tant que contrepartie à des instruments dérivés ou à d'autres instruments, peut exposer la Classe d’Actions à des pertes financières.

Risque de crédit : Il est possible que l'émetteur d'un actif financier détenu par le Fonds ne lui verse pas les revenus dus ou ne lui rembourse pas le capital à l'échéance. Lorsqu’une institution financière se retrouve dans l’incapacité de remplir ses obligations financières, les autorités compétentes peuvent déprécier ou convertir (p. ex. « bail-in ») les actifs financiers de ladite institution afin d’assurer sa sauvegarde.

Notes

Lieux dans lesquels le fonds est enregistré

Lieux dans lesquels le fonds est enregistré

-

Allemagne

-

Arabie saoudite

-

Autriche

-

Belgique

-

Danemark

-

Espagne

-

Finlande

-

France

-

Hongrie

-

Irlande

-

Italie

-

Liechtenstein

-

Luxembourg

-

Norvège

-

Pays-Bas

-

Pologne

-

Royaume-Uni

-

République Tchèque

-

Slovaquie

-

Suisse

-

Suède

Principales positions

Principales positions

| Ticker | Nom | Secteur | Classe d’actif | Valeur de marché | Pondération (%) | Valeur notionnelle | Actions | ISIN | Prix | Lieu | Bourse de valeurs | Devise de marché |

|---|

Ce document contient des informations détaillées sur les positions et une sélection d'analyses.

Répartition par exposition

Répartition par exposition

au 20/nov./2024

% par secteur

au 20/nov./2024

% par secteur

L’exposition géographique concerne principalement le domicile des émetteurs des titres détenus par le produit. Ces titres sont additionnés par origine, puis exprimés sous la forme d’un pourcentage du total des positions du produit. Dans certains cas cependant, l’exposition géographique peut faire référence au territoire dans lequel l’émetteur des titres exerce une grande partie de ses activités.

Les allocations sont susceptibles d'évoluer.

Prêt de titres

Prêt de titres

Le prêt de titres est une activité établie et bien réglementée au sein du secteur de la gestion d'actifs. Le prêt de titres implique un transfert de titres (actions ou obligations) depuis un prêteur (un fonds iShares) à une tierce partie (l'emprunteur), qui fournit au prêteur un collatéral (nantissement) sous la forme d'actions, d'obligations ou de liquidités et verse une commission au prêteur. Cette commission constitue un revenu supplémentaire et permet de réduire le coût de détention d'un ETF.

Chez BlackRock, le prêt de titres est une activité stratégique pour laquelle nous déployons trading, recherche et technologies de pointe dédiés. Notre programme est conçu pour fournir aux clients des rendements absolus élevés, tout en maintenant un profil de risque faible. Les fonds participant à l'activité de prêt de titres conservent 62.5 % du revenu, tandis que BlackRock utilise le solde de 37.5 % et prend en charge tous les coûts opérationnels induits par les opérations de prêts de titres.

| Van 30/sept./2019 Tot 30/sept./2020 |

Van 30/sept./2020 Tot 30/sept./2021 |

Van 30/sept./2021 Tot 30/sept./2022 |

Van 30/sept./2022 Tot 30/sept./2023 |

Van 30/sept./2023 Tot 30/sept./2024 |

|

|---|---|---|---|---|---|

| Revenu du prêt de titres (%) | 0,01 | 0,03 | 0,04 | ||

| Prêt moyen (% des encours sous gestion) | 3,80 | 6,45 | 5,06 | ||

| Max, prêt (% de l'actif net) | 11,14 | 19,64 | 14,26 | ||

| Collateral (% du prêt) | 108,70 | 109,35 | 110,39 |

Les informations du tableau de synthèse du prêt ne sont pas communiquées pour les fonds qui pratiquent le prêt de titres depuis moins de 12 mois.

BlackRock a pour politique de communiquer les informations relatives aux performances tous les trimestres, dans un délai d'un mois. Concrètement, cela signifie que les performances entre le 01/01/2019 et le 31/12/2019 pourront être rendues publiques à compter du 01/02/2020.

Le pourcentage de prêt maximum peut varier à la hausse ou à la baisse au fil du temps.

L’activité de prêt de titres comporte un risque de perte si l'emprunteur fait défaut avant que les titres ne soient restitués et si, en raison des mouvements du marché, la valeur des garanties détenues a baissé et/ou la valeur des titres prêtés a augmenté.

BlackRock a pour politique de communiquer les informations relatives aux performances tous les trimestres, dans un délai d'un mois. Concrètement, cela signifie que les performances entre le 01/01/2019 et le 31/12/2019 pourront être rendues publiques à compter du 01/02/2020.

Le pourcentage de prêt maximum peut varier à la hausse ou à la baisse au fil du temps.

L’activité de prêt de titres comporte un risque de perte si l'emprunteur fait défaut avant que les titres ne soient restitués et si, en raison des mouvements du marché, la valeur des garanties détenues a baissé et/ou la valeur des titres prêtés a augmenté.

au 20/nov./2024

| Symbole | Nom | Classe d’actif | Poids (%) | ISIN | SEDOL | Bourse de valeurs | Lieu |

|---|

Les informations sur les titres en collatéral concernent des titres obtenus dans le panier du collatéral dans le cadre du dispositif de prêt de titres du fonds en question.

Les informations contenues dans ce document viennent de sources internes et externes jugées fiables par BlackRock, mais elles ne sont pas exhaustives et leur exactitude n'est pas garantie. L'utilisation des informations contenues dans ce document est laissée à l'entière discrétion du lecteur. Le principal risque concernant le prêt de titres est celui lié à l’incapacité pour un emprunteur d’honorer son engagement à retourner les titres prêtés alors que la valeur du collatéral liquidé ne dépasse pas le coût de rachat des titres et, par conséquent, que le fonds subisse une perte.

Les informations contenues dans ce document viennent de sources internes et externes jugées fiables par BlackRock, mais elles ne sont pas exhaustives et leur exactitude n'est pas garantie. L'utilisation des informations contenues dans ce document est laissée à l'entière discrétion du lecteur. Le principal risque concernant le prêt de titres est celui lié à l’incapacité pour un emprunteur d’honorer son engagement à retourner les titres prêtés alors que la valeur du collatéral liquidé ne dépasse pas le coût de rachat des titres et, par conséquent, que le fonds subisse une perte.

| Types de collatéral | |||

|---|---|---|---|

| Type de prêt | Actions | Obligations du Gouvernement, d'Émetteurs supranationaux et d'Institutions Instruments |

monétaires (non destinés à être réinvestis) |

| Actions | 105%-112% | 105%-106% | 105%-108% |

| Emprunts d’État | 110%-112% | 102.5%-106% | 102.5%-105% |

| Obligations d’entreprises | 110%-112% | 104%-106% | 103.5%-105% |

Nous acceptons également des ETF sur actions, obligations d’État, crédits et matières premières à réplication physique à titre de garanties.

Les informations sur les titres en collatéral concernent des titres obtenus dans le panier du collatéral dans le cadre du dispositif de prêt de titres du fonds en question. Les informations contenues dans ce document viennent de sources

internes et externes jugées fiables par BlackRock, mais elles ne sont pas exhaustives et leur exactitude n'est pas garantie. L'utilisation des informations contenues dans ce document est laissée à l'entière discrétion du lecteur. Le

principal risque concernant le prêt de titres est celui lié à l’incapacité pour un emprunteur d’honorer son engagement à retourner les titres prêtés alors que la valeur du collatéral liquidé ne dépasse pas le coût de rachat des titres

et, par conséquent, que le fonds subisse une perte.

L’activité de prêt de titres comporte un risque de perte si l'emprunteur fait défaut avant que les titres ne soient restitués et si, en raison des mouvements du marché, la valeur des garanties détenues a baissé et/ou la valeur des titres prêtés a augmenté.

Cotation

Cotation

| Bourse de valeurs | Symbole | Devise | Date de cotation | SEDOL | Symbole Bloomberg | RIC |

|---|---|---|---|---|---|---|

| Euronext Amsterdam | WFNS | USD | 20/mai/2021 | BJ5JP09 | WFNS NA | WFNS.AS |

| SIX Swiss Exchange | WFNS | USD | 15/déc./2022 | BNBQ0F2 | - | WFNS.S |

Le listing d'un produit ne constitue aucune garantie quant à la liquidité du produit.

Scénarios de performance PRIIP

Scénarios de performance PRIIP

Le Règlement de l'UE sur les produits d’investissement packagés de détail et fondés sur l’assurance (PRIIP) prescrit la méthodologie de calcul, et la publication des résultats, de quatre scénarios de performance hypothétiques concernant la façon dont le produit peut se comporter dans certaines conditions, et prévoit que ces résultats soient publiés sur une base mensuelle.

Les chiffres indiqués comprennent tous les coûts du produit lui-même, mais pas nécessairement tous les frais dus à votre conseiller ou distributeur. Ces chiffres ne tiennent pas compte de votre situation fiscale personnelle, qui peut également influer sur les montants que vous recevrez. Ce que vous obtiendrez de ce produit dépend des performances futures des marchés. L’évolution future du marché est aléatoire et ne peut être prédite avec précision. Les scénarios défavorable, intermédiaire et favorable présentés sont des illustrations utilisant les pires, moyennes et meilleures performances du produit, qui peuvent inclure des données d’indice(s) de référence/d’indicateur de proximité, au cours des dix dernières années.

Période de détention recommandée : 5 ans

Exemple d’investissement USD 10 000

|

Si vous sortez après 1 an

|

Si vous sortez après 5 ans

|

||

|---|---|---|---|

|

Minimal

Il n’y a pas de rendement minimum garanti. Vous pourriez perdre tout ou partie de votre investissement.

|

|||

|

Tension

Ce que vous pourriez obtenir après déduction des coûts

Rendement annuel moyen

|

6 520 USD

-34,8%

|

2 000 USD

-27,5%

|

|

|

Défavorable

Ce que vous pourriez obtenir après déduction des coûts

Rendement annuel moyen

|

7 890 USD

-21,1%

|

9 320 USD

-1,4%

|

|

|

Intermédiaire

Ce que vous pourriez obtenir après déduction des coûts

Rendement annuel moyen

|

10 600 USD

6,0%

|

13 760 USD

6,6%

|

|

|

Favorable

Ce que vous pourriez obtenir après déduction des coûts

Rendement annuel moyen

|

16 740 USD

67,4%

|

18 590 USD

13,2%

|

|

Le scénario de tension montre ce que vous pourriez obtenir dans des situations de marché extrêmes.

Testing missing data

Données de rendement annuel moyen manquantes