Die Zeit ist reif. Portfolios dynamisch denken.

Neues Regime, neues Drehbuch

Dank stabiler Inflation und robustem Wachstum herrschten in der Ära der „Großen Moderation“ Rahmenbedingungen, die es ermöglichten, bei Aktien und Anleihen eine einmal festgelegte Allokation langfristig beizubehalten. Heute ist das Umfeld von höherer Volatilität und Teuerung geprägt, was die Zentralbanken dazu zwingt, einen restriktiveren Kurs zu fahren. In einem solchen Umfeld ist ein statischer Ansatz wenig vielversprechend. Um hier höhere Renditen als der Markt zu erzielen, braucht es unserer Ansicht nach ein neues Drehbuch und eine dynamischere und flexiblere Asset-Allokation. Lesen Sie dazu “Neues Regime, neuer Ansatz” (in englischer Sprache).

Flexibel bleiben

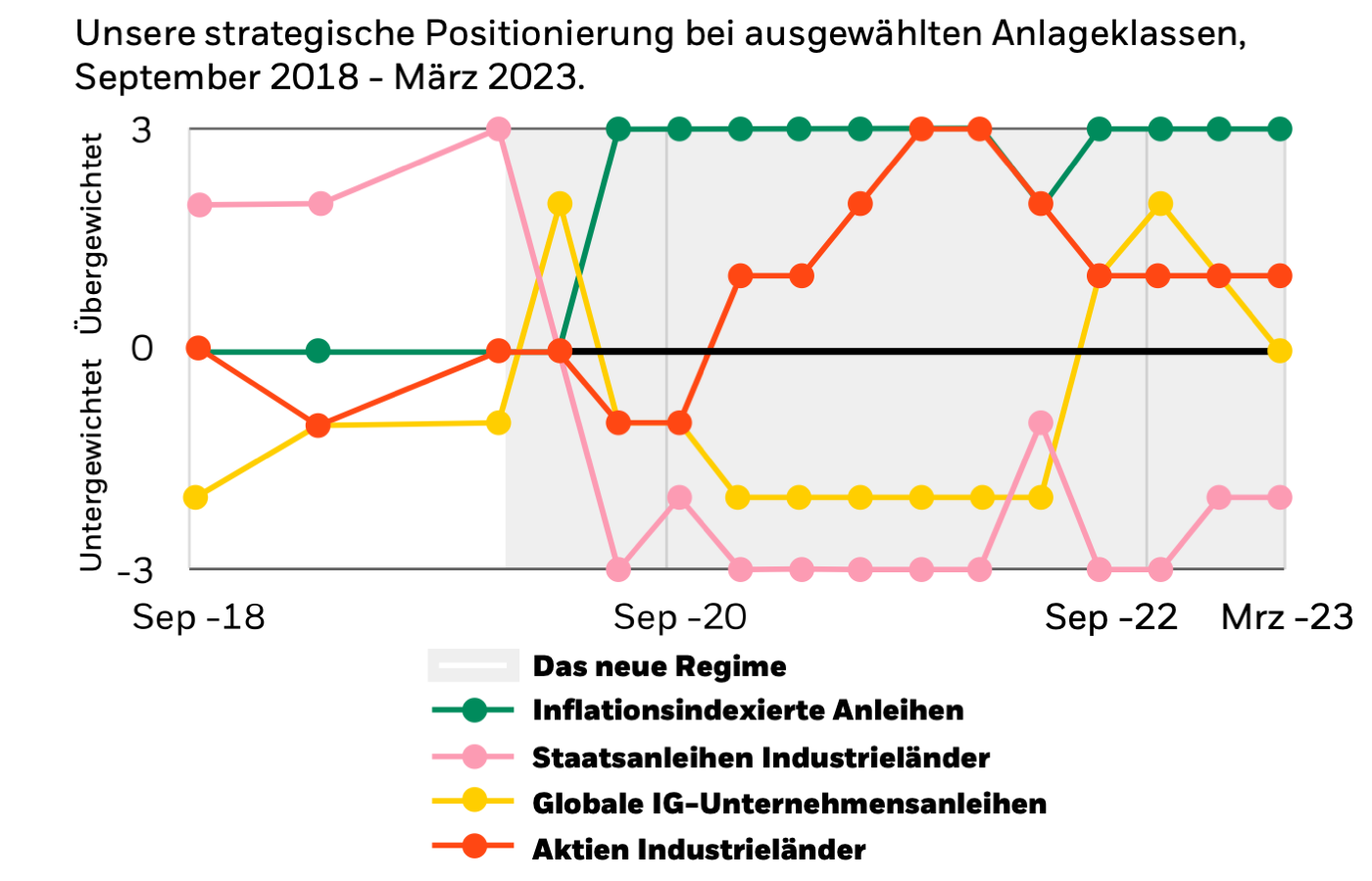

Diese Informationen stellen keine Empfehlung zur Anlage in eine bestimmte Anlageklasse oder Anlagestrategie dar und bieten weder eine Gewährleistung noch eine Schätzung im Hinblick auf die zukünftige Wertentwicklung. Quelle: BlackRock Investment Institute, Stand: 31. März 2023. Hinweise: Die Grafik zeigt, wie sich unsere strategische Einschätzung zu ausgewählten Anlageklassen im Laufe der Zeit verändert hat. Die abgebildete Allokation ist rein hypothetisch, kann im Ländervergleich variieren und stellt kein reales Portfolio dar. Die Grafik dient nur zur Information und stellt keine Anlageberatung dar. Referenzindizes: Bloomberg Barclays US Government Inflation-Linked Bond Index, MSCI World US$, Bloomberg Barclays Global Credit Index, Bloomberg Barclays U.S. Credit Index, Bloomberg Barclays Global Aggregate Treasury Index. Für ausgewählte Privatmärkte verwenden wir aufgrund unzureichender Daten BlackRock Näherungsmodelle. Letztere verwenden eine Mischung von Risikofaktoren, die aus unserer Sicht der Konjunktursensitivität einer bestimmte Anlageklasse entspricht.

Was die Grafik zeigt: Strategische Positionen müssen häufiger an das neue volatilere Umfeld angepasst werden. Früher konnten Anleger ihre strategischen Positionen einfach eine Weile liegen lassen. Wir denken, dass Anleger, die heute einen solchen statischen Ansatz nutzen, Gefahr laufen, neue Chancen zu verpassen.

Ein ganzheitlicher Ansatz

Die Asset-Allokation gewinnt an Dynamik und die strategische Portfoliogewichtung wird immer häufiger überprüft. Umso wichtiger ist es, einen Multi-Asset-Ansatz für das gesamte Portfolio zu verwenden. Den richtigen Allokations-Mix zu finden, ist im neuen Regime zwar schwieriger, unserer Ansicht nach aber auch immer wichtiger für die Renditemaximierung. Wir haben in einer Analyse exemplarisch berechnet, wie hoch die relative Rendite für jede Beispielallokation wäre, und sind zu dem Schluss gekommen, dass die Entscheidung für einen falschen Allokations-Mix sich im neuen Regime bis zu dreimal stärker auswirken kann (siehe Grafik).

Nur zur Veranschaulichung. Die hier dargestellten Portfolios stehen nicht für reale Portfolios und stellen keine Anlageberatung dar. Diese Informationen stellen keine Empfehlung zur Anlage in eine bestimmte Anlageklasse oder Anlagestrategie dar und bieten weder eine Gewährleistung noch eine Schätzung im Hinblick auf die zukünftige Wertentwicklung. Quelle: BlackRock Investment Institute mit Daten von Refinitiv Datastream und Bloomberg, November 2022. Währung = USD. Hinweise: Die Grafik veranschaulicht den Unterschied zwischen der geschätzten durchschnittlichen jährlichen relativen Wertentwicklung eines Portfolios mit einem Mix aus 40% globalen Aktien und 60% globalen Anleihen sowie einem Mix aus 80% globalen Aktien und 20% globalen Anleihen einerseits und einem Portfolio mit 60% globalen Aktien und 40% globalen Anleihen andererseits. Aus unseren Kapitalmarktannahmen resultieren bestimmte Erwartungen in Bezug auf die geometrische Rendite für einen bestimmten Markt oder ein bestimmtes Beta. Die Anlagerenditen sind vor Gebühren angegeben. Referenzindizes: MSCI ACWI und Bloomberg Barclays Global Aggregate Bond Index. Es handelt sich um nicht gemanagte Indizes, und in den Indizes sind keine Gebühren berücksichtigt. Direktanlagen in einen Index sind nicht möglich.

Gezielt suchen und Chancen aufdecken

Wir konzentrieren uns auf ein selektives Vorgehen und einen flexiblen Ansatz für das gesamte Portfolio. Denn das neue Regime bietet eine Vielzahl von Anlagechancen, allerdings andere als früher. Das heißt, Anleger sollten in allen Anlageklassen gezielt suchen und Megatrends nutzen, um Titel zu identifizieren, die den Schaden bereits einpreisen und die heute so gut positioniert sind, dass sie langfristig Herausforderungen meistern.

Wir denken: Portfolios, die sich auf das neue Regime ausrichten, müssen die höhere Inflation mitdenken, bei Regionen, Sektoren und Faktoren gezielter vorgehen sowie Privatmarktanlagen in den Blick nehmen – und zusätzlich zu all dem auch noch dynamischer werden.

Im Folgenden schauen wir auf potenzielle Chancen bei Aktien, Anleihen und alternativen Anlagen, die unserer Ansicht nach dem aktuellen Umfeld gerecht werden.

Aktien: Ein selektiver Ansatz

In dem neuen, volatileren Marktumfeld bieten sich immer noch sehr viele Anlagechancen, auch wenn es andere sind als früher. Hartnäckige Lieferengpässe veranlassen die wichtigen Notenbanken, die Leitzinsen hoch zu halten. Wir erschließen uns Chancen, indem wir in den einzelnen Anlageklassen gezielt nach Engagements suchen und Megatrends nutzen.

Qualität betonen

Die Zahl der Qualitätstitel zu erhöhen kann Portfolios in einem volatilen Makro-Umfeld und bei hartnäckig hoher Inflation resilienter machen. Denn qualitativ hochwertige Unternehmen zeichnen sich durch hohe Profitabilität, geringe Verschuldung und starke Bilanzen aus. Damit können sie unserer Meinung nach dazu beitragen, in einem volatilen Umfeld vor Verlusten zu schützen und gleichzeitig potenzielles Kapitalwachstum zu erschließen.

Neue Chancen ergreifen

In einem volatileren Makro- und Marktumfeld könnten Anleger Chancen erschließen, indem sie gezielter vorgehen und ihre Portfolios stärker auf Bereiche ausrichten, die Verluste bereits einpreisen. Daher finden wir Schwellenländeraktien, insbesondere lateinamerikanische, interessant, aber sehen auch Chancen in ausgewählten Sektoren wie Gesundheit.

Anlagen in Schwellenländer sind in der Regel mit einem höheren Anlagerisiko verbunden als Anlagen in Industrieländern. Der Wert dieser Anlagen kann daher unvorhersehbar sein und stark schwanken.

Megatrends nutzen

Im neuen Regime braucht es unserer Ansicht nach neue Portfoliobausteine, die traditionelle Aktien- und Anleihen-Engagements mit einem Themenfokus kombinieren. Dies können Megatrends wie zum Beispiel künstliche Intelligenz (KI) sein – hier gab es in diesem Jahr taktische Chancen–, aber auch der Übergang zu einer kohlenstoffarmen Wirtschaft, ein Bereich, in dem die Einstiegsmöglichkeiten aktuell attraktiv scheinen.

Anleihen: Eine neue Rolle in einem neuen Umfeld

Die Zeiten stetigen Wachstums, stabiler Inflation und expansiver Geldpolitik sind vorbei. Anleger sehen sich heute mit einem neuen Marktregime konfrontiert, das sich durch mehr Volatilität, einer in manchen Regionen hartnäckig hohen Inflation und einer restriktiveren Geldpolitik auszeichnet. Wir denken, dass Anleihen im neuen Umfeld eine wichtige Rolle in Portfolios spielen, die sich aber stetig verändert. Anleger, die die Rolle von Anleihen neu bewerten, dürften in ihren Entscheidungen bezüglich der Asset-Allokation und Produktauswahl dynamischer agieren.

Gezielter investieren

Wenn Anleger gezielter investieren, trägt dies zur Diversifizierung bei und erschließt Renditen jenseits des breiten Marktes. Wir sind weiterhin von Schwellenländeranleihen in Lokalwährung überzeugt. Dafür spricht aus unserer Sicht nicht nur, dass die meisten Zentralbanken in Schwellenländern eine Pause in ihrem Zinserhöhungszyklus eingelegt haben oder kurz davor stehen, dies zu tun, sondern auch dass der Inflationsdruck in den Schwellenländern geringer ist – dies gilt insbesondere für Asien.

Qualität betonen

Auch an den Anleihemärkten ist Qualität gefragt: Ein schwaches Wirtschaftswachstum und sogar noch schwächere Unternehmensgewinne sowie die geldpolitische Entwicklung stimmen uns positiv gegenüber Investment-Grade-Anleihen im Vergleich zu Hochzinspapieren. Im Investment-Grade-Segment haben die Renditen den höchsten Stand seit zehn Jahren erreicht, und dies bei anhaltend niedrigen Ausfallquoten und soliden Bilanzen.

Erträge nutzen

Angesichts der nach wie vor hartnäckigen Inflation werden Anleger unserer Ansicht nach am langen Ende der Kurve höhere Laufzeitprämien verlangen. Gleichzeitig lässt die Unsicherheit in Bezug auf den weiteren Kurs der Notenbanken am kurzen Ende erhöhte Volatilität erwarten. Da die US-Wirtschaft dem Ende des Konjunkturzyklus entgegengeht, sehen wir Chancen für Anleger im mittleren Bereich („Bauch”) der US-Treasury-Zinskurve. Ein flexibles Durationsmanagement kann auch dazu beitragen, die Gesamtrendite von Anleiheinvestments zu schützen und potenzielle Ertragsquellen zu erschließen. Eine Relative-Value-Strategie zielt darauf ab, Renditen zu erzielen, die weniger vom Markt-Beta abhängig sind.

Karim:

Willkommen zu ‚Around the World‘, bei uns steht heute das Thema Anleihen im Fokus. Das Comeback von Anleihen war sicherlich eine der größten Investment-Storys des Jahres. Ein Umfeld mit höheren Zinsen schafft Renditechancen, wie es sie seit mehr als zehn Jahren nicht mehr gab. Die Investitionen in Anleihen sind daher kräftig gestiegen, sowohl in Staats- als auch in Unternehmensanleihen. Denn Anleger passen ihre Portfolios an, um von den aktuellen Renditen zu profitieren. Trotz dieser Entwicklung gibt es unserer Ansicht nach noch Luft nach oben. Ich freue mich auf meinen heutigen Gast Brett Pybus, Global Co-Head of iShares Fixed Income ETFs bei BlackRock. Er wird über einige der Faktoren sprechen, die dafür sorgen könnten, dass die Allokationen in Anleihen weiter steigen.

Brett Pybus:

Danke, Karim. Wie du gesagt hast, Anleihen haben 2023 wieder an Bedeutung gewonnen, und das ist in Anlegerkreisen nicht unbemerkt geblieben. Wir denken allerdings, dass der Umschichtungstrend noch lange nicht vorbei ist. Warum? Erstens hat die Zinsvolatilität in diesem Jahr viele Anleger davon abgehalten, im großen Stil in Anleihen umzuschichten. Nachdem sich die Notenbanken der Industrieländer nun auf dem – oder nahe am – Höhepunkt ihres Zinsstraffungszyklus befinden, dürfte diese Volatilität nachlassen und einem freundlicheren Umfeld für Anleihen Platz machen. Zweitens waren die wachsenden Kapitalzuflüsse in Anleihen in diesem Jahr im Wesentlichen auf taktische Anlageentscheidungen zurückzuführen. Da das Ende der Zinserhöhungszyklen nun absehbar ist, werden unseres Erachtens immer mehr Anleger ihre strategischen Allokationen in Anleihen erhöhen. Unsere Analyse von EMEA-Portfolios hat ergeben, dass die durchschnittlichen Allokationen in Anleihen im Verlauf des Jahres zwar gestiegen sind, aber immer noch unter dem Niveau liegen, das wir in unseren Kapitalmarktannahmen für einen Anlagezeitraum von zehn Jahren als optimal für eine strategische Allokation ansehen [Quelle: BlackRock Portfolio Consulting, Oktober 2023]. Wir mögen insbesondere ETFs mit fester Laufzeit, wie die iShares iBonds ETFs, die höhere Renditen sichern können – auch wenn (und davon gehen wir aus) die Zentralbanken die Zinsen noch länger auf einem höheren Niveau belassen als es die Märkte derzeit einpreisen. In den USA tendieren wir zwar zum vorderen Ende der Renditekurve, sehen aber allmählich Chancen, die Duration zu erhöhen. Dies gilt insbesondere für Europa, wo die ETP-Ströme darauf hindeuten, dass Anleger wieder bei langfristigen Anleihen einsteigen [Quelle: BlackRock und Markit, Oktober 2023]. Vielen Dank, dass Sie dabei waren.

Anleihen im Blickpunkt

Karim Chedid, Head of EMEA iShares Investment Strategy, und Brett Pybus, Global Co-Head of iShares Fixed Income ETFs bei BlackRock, erörtern einige der Faktoren, die die Anleihenallokationen weiter steigen lassen könnten.

Alternative Anlagen: Potenzial für langfristige Diversifizierung

Ein fester Bestandteil der Asset-Allokation waren traditionell große Blöcke mit börsennotierten Aktien und Anleihen – dies ist unseres Erachtens überholt. Da börsennotierte Aktien und Anleihen immer stärker miteinander korrelieren, wird es für Anleger immer schwieriger, zuverlässige Diversifizierung und Renditequellen zu finden. Um im neuen Marktregime resilientere Portfolios aufzubauen, ziehen immer mehr Anleger daher alternative Anlagen in Betracht.

Alternative Anlagen sind Vermögenswerte, die sich nicht in die traditionellen Kategorien Aktien, Anleihen oder Geldmarktanlagen einordnen lassen. Im Wesentlichen gibt es zwei Arten von alternativen Anlagen: Privatmarktanlagen wie Private Equity, Private Credit, Immobilien und Infrastruktur, die komplexer aufgebaut sind und weniger häufig gehandelt werden als börsennotierte Aktien und Anleihen, sowie liquide alternative Anlagen wie Hedgefonds.

Mit alternativen Anlagen können Anleger zusätzliche Chancen erschließen, ihr Renditepotenzial erhöhen und die Diversifizierung ihrer Portfolios sowie – in manchen Fällen – auch den Inflationsschutz verbessern.

Ein ganzes Spektrum an individuellen Portfoliolösungen

Das neue Regime erhöhter Makro- und Marktvolatilität ist aus unserer Sicht kein vorübergehendes Phänomen. Daher braucht es einen neuen Ansatz beim Portfolioaufbau. Wir stehen Ihnen als Partner zur Seite, um Ihnen zu helfen, Ihre Anlageziele zu erreichen und Ihre Portfolios so dynamisch und flexibel zu gestalten, wie es das neue Umfeld erfordert.

Egal, ob Sie Ihre Asset-Allokation überprüfen und nach Umsetzungsideen und entsprechenden Produkten suchen, ob sie Multi-Asset- oder Modellportfolios zukaufen möchten, um anderswo Kapazitäten freizusetzen, oder ob sie Analysen benötigen, um Ihre neuen Portfolioideen zu überprüfen und zu optimieren – wir stehen Ihnen gerne mit Rat und Tat zur Seite, um die richtige Lösung zu finden.