Aktuelle Trends in LDI

Juli 2024

Die Zinssenkung der Europäischen Zentralbank (EZB) um 25 Basispunkte im zweiten Quartal deutet darauf hin, dass die Inflation eine abwärtsgerichtete Tendenz aufweist und die Projektionen der EZB verlässlich sind. In Frankreich haben sich die Risikoaufschläge der Anleihen trotz des überraschenden Wahlsiegs der linken Parteien in einer ersten Marktreaktion als bemerkenswert stabil gezeigt

In dieser Ausgabe unserer Aktuellen Trends in LDI beschäftigen wir uns mit der möglichen Umstellung von Euribor auf ESTR sowie mit den fortlaufenden Bemühungen der Europäischen Union um die Aufnahme von EU-Anleihen in Staatsanleihenindizes.

Die EZB senkt Zinssätze um 25 Basispunkte vor dem Hintergrund positiver Inflationsaussichten

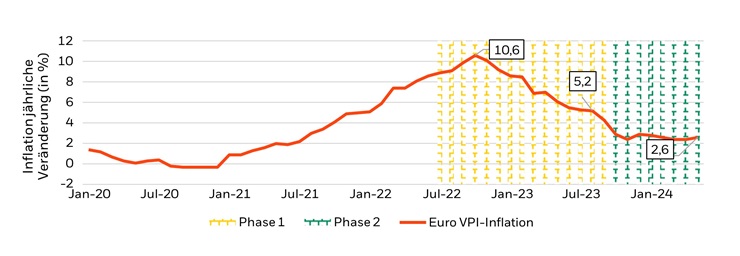

Der EZB-Rat senkte die Zinssätze am 6. Juni 2024 um 25 Basispunkte und legte den Satz für die Einlagefazilität auf 3,75 % fest.1 Diese Entscheidung basiert auf der Verbesserung der Inflationsaussichten seit September 2023 mit einem bemerkenswerten Rückgang der Teuerung um 2,5 Prozentpunkte sowie einer Abschwächung der zugrunde liegenden Inflation. EZB-Präsidentin Christine Lagarde legte dar, dass die Entscheidung, die Zinsen zu senken, darauf zurückzuführen sei, dass sich die Inflation bei jeder Neubewertung halbiert habe. Zudem hob sie die Zuverlässigkeit und Stärke der EZB-Projektionen hervor, die nur minimale Schwankungen aufgewiesen hätten, was auf stabile Aussichten hindeute.2

Abbildung 1 – Die Inflation hat sich in jeder Neubewertungsphase halbiert, was die Entscheidung der EZB zur Zinssenkung stützt

Quelle: EZB, LSEG Datastream, Eurostat und BlackRock Investment Institute, Mai 2024.

Trotz des starken inländischen Preisdrucks, der vor allem auf das hohe Lohnwachstum zurückzuführen ist, ist der EZB-Rat entschlossen, die Inflation auf das 2-Prozent-Ziel zurückzuführen und die restriktiven Leitzinsen bei Bedarf beizubehalten. Die nächste Sitzung findet am 18. Juli statt sowie noch vier weitere in diesem Jahr und bisher gibt es keine festen Zusagen bezüglich des Zinspfads.

Der EZB-Rat kündigte darüber hinaus an, die Wertpapierbestände aus dem Pandemie- Notfallankaufprogramm (PEPP) in der zweiten Jahreshälfte um durchschnittlich 7,5 Mrd. EUR monatlich zu reduzieren und die Reinvestition voraussichtlich Ende 2024 einzustellen. Dies entspricht den Modalitäten des Programms zum Ankauf von Vermögenswerten (APP), das fällig werdende Wertpapiere nicht mehr reinvestiert.

Nach dem überraschenden Sieg der Linken bleiben die französischen Risikoaufschläge relativ stabil

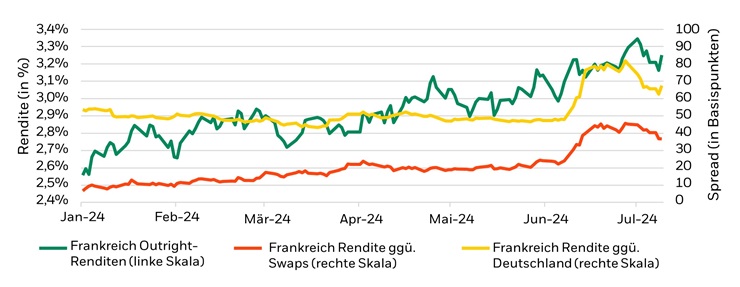

Angesichts der politischen Entwicklungen sind die französischen Renditen volatil geblieben und spiegeln die wachsenden Bedenken hinsichtlich der Tragfähigkeit der öffentlichen Finanzen und der Konjunkturaussichten. Die Ergebnisse der ersten Wahlrunde lagen in der Nähe der Prognosen. Sie zeigten, dass keine Partei in der Lage war, eine entscheidende Mehrheit zu erringen. Dass die Ergebnisse den Umfragen entsprachen, hat die anfängliche Risikoscheu an den Märkten etwas abgemildert (siehe Abbildung 2). In der Folge entwickelten sich die französischen Risikoaufschläge im Vergleich zu deutschen Bundesanleihen nach der ersten Wahlrunde besser.

Abbildung 2 – Die Risikoaufschläge französischer Staatsanleihen ggü. deutschen Bundesanleihen reagierten auf die Ergebnisse der ersten Wahlrunde, blieben aber nach der zweiten Wahlrunde relativ stabil

Quelle: BlackRock, Bloomberg, Stand: 09. Juli 2024. Die angegebenen Zahlen beziehen sich auf die Wertentwicklung in der Vergangenheit. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für aktuelle oder zukünftige Ergebnisse.

Die zweite Wahlrunde brachte unerwartete Ergebnisse und anders als prognostiziert eine Führung des Linksbündnisses. Mit diesem Wahlausgang könnte ein links der Mitte stehender Premierminister das Amt übernehmen. Dieses Szenario, das die Märkte nicht einbezogen hatten, könnte mit komplexeren finanzpolitischen Herausforderungen einhergehen. Darüber hinaus hat die Wahl das Parlament in mehrere Blöcke zersplittert, was den Prozess der Regierungsbildung erschwert. Die erste Reaktion des Marktes auf diese Ergebnisse war ein Anstieg der Risikoaufschläge französischer Staatsanleihen gegenüber deutschen Bundesanleihen um etwa 3 Basispunkte. Dies hat sich aber inzwischen zurückgebildet, und bei Redaktionsschluss lagen die Risikoaufschläge wieder bei 68 Basispunkten.

Schaut man auf die Renditen, so zeigt sich, dass die Fremdkapitalkosten im Laufe des Jahres gestiegen sind. Dies ist in Abbildung 2 anhand der französischen Outright- Renditen dargestellt. Insgesamt ist ein Stimmungsumschwung am Markt zu beobachten: Französische Anleihen werden nicht mehr mit deutschen Bundesanleihen gleichgesetzt, die schwächere Haushaltskennzahlen aufweisen, sondern eher mit spanischen Staatsanleihen, allerdings mit besseren Haushaltskennzahlen.

Die Renditen französischer Staatsanleihen gegenüber Swaps sind weniger stark gestiegen als die gegenüber Bundesanleihen. Für die meisten LDI-Investoren, die die Entwicklung ihrer Vermögenswerte im Verhältnis zu ihren Verbindlichkeiten bewerten, die durch Swaps abgezinst werden, sind die Auswirkungen der Wahlen in Frankreich daher zwar abgemildert, aber immer noch erheblich.

Folgende wichtige Faktoren sollte man im Auge behalten: Welchen Kandidaten die Linke für das Amt des Premierministers aufstellt, ob sie allein regiert oder eine Koalition mit Macrons Ensemble in Betracht zieht und wen Präsident Macron zum Premierminister ernennt. Unserer Ansicht nach dürfte die Regierung in jeglicher Konstellation vor Herausforderungen stehen, die strukturelle Reformen unwahrscheinlich machen.

Wir bleiben bei unserer vorsichtigen Haltung gegenüber Frankreich für das kommende Jahr und schließen uns damit der Meinung an, die das BlackRock Investment Institute in seinem Globalen Ausblicks zur Jahresmitte 2024 vertritt. Dort heißt es: „Wir denken, dass der beispiellose politische Stillstand in Frankreich nach den Parlamentswahlen und die Aussicht auf eine Verschlechterung der Haushaltslage Anleger vorsichtiger machen werden.“

In Anbetracht dieser Bedingungen bietet sich die Gelegenheit, Ihrem LDI-Manager einen größeren taktischen Ermessensspielraum beim Handel einzuräumen. BlackRock hat solche Ermessensspielräume von Kunden beispielsweise bereits genutzt, um das Engagement in Frankreich im Vorfeld der Ratingüberprüfungen und der Europawahlen zu reduzieren, und diese Haltung auch durch Investitionen in Spanien statt Frankreich zum Ausdruck gebracht.

Änderungen der strategischen Allokation in Frankreich können von einer Reihe von Faktoren abhängen, wie etwa der Eignung der jeweiligen Wertpapiere als Sicherheiten, der Verfügbarkeit attraktiverer Instrumente mit vergleichbarem Kreditrating oder der Nachfrage nach Anleihen mit längerer Laufzeit im Rahmen eines neuen Pensionsvertrags. Die Frage aus Sicht eines Pensionsfonds ist hier vor allem, was das derzeitige Engagement in Frankreich ersetzen könnte. Pensionsfonds, die in Betracht ziehen, ihr Frankreich-Engagement umzuschichten, sollten sich nach einem möglichen Ersatz umschauen. Deutschland scheint hier attraktiv und weist ein AAA-Rating auf, wenn auch mit verhaltenen Konjunkturaussichten, wie in unseren jüngsten Aktuellen Trends in LDI dargelegt. Alternativ bietet sich Spanien an, ist allerdings als Sicherheit im Vergleich zu Frankreich derzeit weniger günstig.

Hinweise auf Umstellung von Euribor auf ESTR

In der letzten Ausgabe unserer Aktuellen Trends in LDI haben wir die Entwicklungen am langen Ende der ESTR/Euribor-Basis untersucht. Zur Erinnerung: Der ESTR (Euro Short- Term Rate) ist der Referenzzinssatz der Europäischen Zentralbank für unbesicherte festverzinsliche Einlagen mit Übernacht-Fälligkeit, der Euribor (Euro InterBank Offered Rate) ein Referenzzinssatz für Leihgeschäfte im Interbankengeschäft für einen bestimmten Zeitraum (in der Regel 1 bis 12 Monate). Die Differenz zwischen diesen beiden Zinssätzen dient als Indikator für die Gesundheit des Bankensystems. Dabei gibt der ESTR die Zentralbanksätze wieder und gilt als risikofrei, während der Euribor sowohl das Laufzeitrisiko als auch das Kreditrisiko der Banken einschließt.

Am Markt kamen letztlich gewisse Zweifel an der Widerstandsfähigkeit des Euribor auf, weil er auf die jüngsten Zinserhöhungen der EZB nur langsam reagiert hat. Seit Juni 2022 hat die positive ESTR/Euribor-Basis immer wieder verdeutlicht, dass die Euribor- Zinssätze möglicherweise weniger Kreditrisiko enthalten könnten, als üblicherweise erwartet.

Eine kürzlich durchgeführte Umfrage der Europäischen Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (EIOPA) hat die Möglichkeit in den Fokus gestellt, von einer Euribor-basierten auf eine ESTR- basierte Swapkurve umzustellen.3

Um eine solche Umstellung zu realisieren, müssen zwei Voraussetzungen erfüllt sein: Einerseits braucht es eine bestimmte Liquidität, dass nämlich mehr als 50 % des Swapvolumens über alle Laufzeiten gegen ESTR gehandelt werden, andererseits die Annäherung der beiden Zinssätze. Letztere ist derzeit erfüllt, wie die EIOPA bestätigt hat, Erstere allerdings trotz Verbesserungen der Liquidität noch nicht. Die Beteiligung von Vermögensverwaltern hält sich dabei in Grenzen. Paradox ist dabei, dass ein stärkeres Engagement von einer Änderung der regulatorischen Vorschriften abhängt, diese jedoch nur dann erfolgt, wenn die Vermögensverwalter sich stärker beteiligen. Um die Voraussetzung der Annäherung der beiden Zinssätze zu erfüllen, sollte der potenzielle Übergang zur neuen Benchmark zu einem Zeitpunkt erfolgen, an dem die Euribor- und ESTR-Kurven eng beieinander liegen, sodass die Carry- Kosten gering sind.

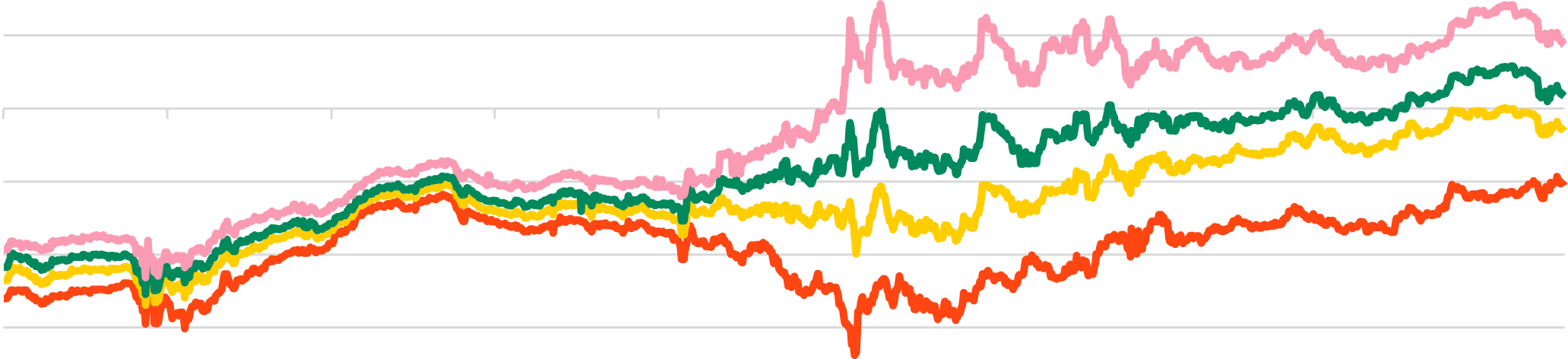

Abbildung 3 – Verschiebung des Spread am langen Ende der ESTR/Euribor-Basis

Quelle: BlackRock, Bloomberg, Stand: 9. Juli 2024. Die angegebenen Zahlen beziehen sich auf die Wertentwicklung in der Vergangenheit. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für aktuelle oder zukünftige Ergebnisse.

Sollte sich die EIOPA als Aufsichtsbehörde für das Versicherungswesen dafür entscheiden, die Abzinsungssätze auf ESTR umzustellen, könnte dies dazu führen, dass Versicherungsunternehmen von Euribor-Swaps auf ESTR-Swaps umsteigen, um den Tracking Error und die Solvenzvolatilität zu minimieren. Dies wiederum könnte zu einer deutlichen Verengung (Abnahme) der ESTR/Euribor-Laufzeitenbasis führen, insbesondere am längeren Ende der Kurve. Da dies die ESTR-Liquidität ankurbeln würde, könnten die lokalen Regulierungsbehörden, einschließlich derjenigen, die die europäischen Pensionsfonds beaufsichtigen, schließlich folgen.

Obwohl einiges darauf hindeutet, dass die Nachfrage nach ESTR steigt, sollten andere Faktoren berücksichtigt werden, die möglicherweise auf die Nachfrage drücken könnten. Erstens wurde die Überschussliquidität in den letzten Jahren durch die Quantitative Lockerung (QE) und das Programm für gezielte längerfristige Refinanzierungsgeschäfte (TLTRO) angekurbelt und ist derzeit hoch. Die ESTR/Euribor-Basis ist hingegen recht eng, könnte sich aber ausweiten, wenn die QE- und TLTRO-Programme auslaufen und die Liquidität zurückgeht, weil der Euribor stark mit Geldknappheit korreliert.

In Anbetracht der aktuellen Marktanomalien, bei denen der Euribor mit langer Laufzeit unter dem ESTR mit langer Laufzeit liegt, sind wir, wo wir den Ermessensspielraum haben, Positionen in ESTR eingegangen. Man könnte eine Umschichtung im Vorfeld der erwarteten Kapitalströme von Versicherern befürworten. Dabei ist es allerdings wichtig zu beachten, dass sich solche Kapitalströme auch auf die Basis auswirken, was, wie oben dargelegt, die Liquidität beeinträchtigen könnte. Ein ESTR-Engagement dient der Diversifizierung und kann dem Portfolio bei einem Wechsel des Referenzzinssatzes zugute kommen. Eine vollständige Umschichtung ist jedoch möglicherweise nicht umsetzbar, da sich dadurch der Tracking Error erhöhen würde.

Die Bemühungen der EU um Aufnahme in Staatsanleihenindizes im Rahmen der Anerkennung als staatlicher Emittent waren bisher erfolglos

Die Europäische Kommission hat ihren Finanzierungsplan für die zweite Hälfte des Jahres 2024 vorgestellt, der die Ausgabe langfristiger EU-Bonds im Wert von 65 Mrd. EUR vorsieht.4 Dieser Schritt steht im Einklang mit der Strategie der EU, die langfristige Finanzierung schrittweise zu erhöhen, und beruht auf einem proaktiven Ansatz zur Deckung des EU-Finanzbedarfs. Die Emissionen sollen über die kommenden Monate verteilt werden, wobei der Dezember als optionales Zeitfenster je nach Liquiditätsbedarf und möglichen Rückzahlungen genutzt werden kann.

In der ersten Jahreshälfte hat die Kommission bereits erfolgreich Emissionen in Höhe von 75 Milliarden Euro ausgegeben. Damit würde sich der Gesamtbetrag für 2024 auf 140 Mrd. EUR summieren, was am oberen Ende der Markterwartungen liegt. Die Laufzeiten der Anleihen sollen sich nach den Marktbedingungen richten, mit Fokus darauf, die Liquidität dort zu schaffen, wo sie entlang der Zinskurve am dringendsten benötigt wird. Die Kommission hat bekräftigt, dass der Schwerpunkt auf kurzfristigen Anleihen mit einer Laufzeit von bis zu 10 Jahren liegen soll. Zudem soll die durchschnittliche Laufzeit niedriger sein als in der ersten Jahreshälfte. Diese Bevorzugung kurzfristiger Bonds könnte einen gewissen Vorteil für das längere Ende der Kurve bedeuten, was LDI-Investoren mit langfristigen Zahlungsverpflichtungen entgegenkäme.

Die EU hat aktiv Schritte unternommen, um von den Anlegern als staatlicher Emittent anerkannt zu werden und sich von ihrem Status als supranationale Einheit zu lösen. Der Weg zur Erlangung des Status eines souveränen Staates ist komplex und umfasst verschiedene strategische Schritte. Aber die intensiven Bemühungen der EU zeigen, dass sie dieses Ziel konsequent ansteuert. Das Ergebnis dieser Initiative wird erhebliche Auswirkungen auf die Anleger und die Finanzlandschaft im Allgemeinen haben.

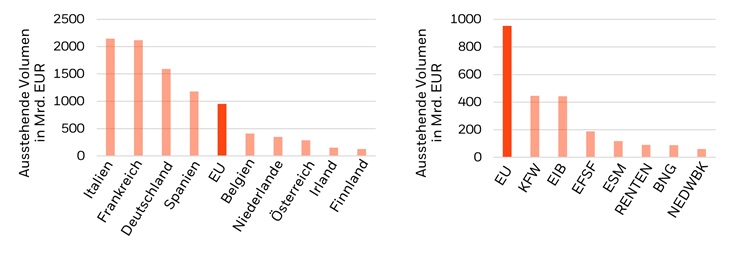

Das Ziel dieser Aktivitäten der EU wird in der Übernahme eines einheitlichen Finanzierungskonzepts greifbar. Die Zusammenführung der Finanzierung aller Politikbereiche in einem einzigen Finanzierungspool stellt einen bedeutenden Schritt zur Verbesserung der Liquidität dar. Darüber hinaus strebt die EU die Aufnahme in Indizes für Staatsanleihen an, was ihre Liquidität und ihren Status als souveräner Staat weiter festigen würde. Die Besorgnis über ein potenzielles Ungleichgewicht in den supranationalen, Sub-sovereign und Agency Indizes (SSA) wächst. Denn das Gewicht der EU in diesen Indizes könnte bis Ende 2026 auf 60 bis 70 % ansteigen. Das Volumen an ausstehenden EU-Bonds liegt derzeit zwischen dem spanischer und belgischer Anleihen (siehe Abbildung 4).

Ausstehende Volumen von EU-Anleihen im Vergleich zu Euro- Staatsanleihen und SSA-Anleihen

Quelle: EU-Investorenpräsentation, 1. März 2023. Bloomberg, EU enthält SURE- Anleihen im Wert von 98,4 Mrd. EUR und geht von NGEU-Anleihen im Wert von 800 Mrd. EUR aus (ab Ende 2021 und Ende Juni 2022), Stand: 23. Januar 2023.

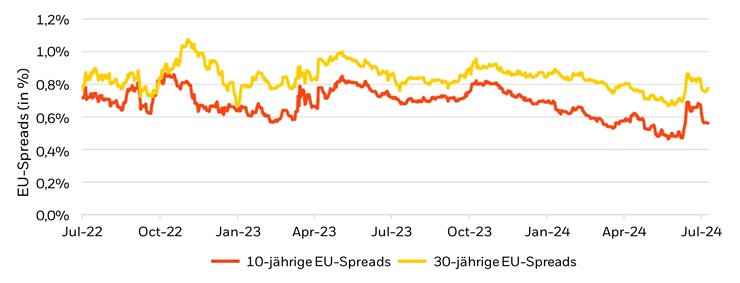

Trotz der Bemühungen der Europäischen Kommission kam die erwartete Aufnahme von EU-Bonds in die MSCI-Staatsanleihenindizes im Juni nicht zustande. Denn MSCI beschloss, EU-Anleihen vorerst nicht aufzunehmen. Nach der Ankündigung der Indexaufnahme verzeichneten wir zunächst eine Outperformance von 5 bis 10 Basispunkten bei den 30-jährigen EU-Bonds. Dies war vor allem bei Anleihen im Rahmen des Programms NextGenerationEU zu beobachten, einem Programm zur Unterstützung der Konjunkturerholung Europas nach der Pandemie, das den Fokus auf den Aufbau einer grüneren, digitaleren und resilienteren Zukunft legt. Die Entscheidung von MSCI, die EU nicht in die entsprechenden Indizes aufzunehmen, führte zu einer Umkehrung der Spreads (siehe Abbildung 5).

Abbildung 5 - 10- und 30-jährige Spreads von EU-Bonds im Laufe der Zeit

Quelle: BlackRock, Bloomberg, Stand: 9. Juli 2024. Die angegebenen Zahlen beziehen sich auf die Wertentwicklung in der Vergangenheit. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für aktuelle oder zukünftige Ergebnisse.

Dieser Schritt erklärt sich nicht aus mangelnder Kreditwürdigkeit der EU. Hingegen legt er nahe, dass eine mögliche Abwertung der Anleihen eine attraktivere Gelegenheit für Anleger darstellen könnte. Vor allem, wenn man bedenkt, dass die wichtigsten Risikoereignisse für die EU, nämlich die erwartete Emission und die mögliche Indexaufnahme durch MSCI, nun hinter uns liegen.

Die Indexaufnahme durch MSCI wird im nächsten Jahr neu bewertet. Eine Ankündigung des Indexanbieters ICE, der EU-Anleihen im Wert von 400 Mrd. EUR als Staatsanleihen und nicht als supranationale Anleihen einstufen könnte, wird im August erfolgen. Die proaktiven Maßnahmen der EU, die die Indexaufnahme als Schwerpunkt behandelt und die Meinung der Anleger dazu erfragt hat, zeigen, dass sich die EU für die Verbesserung ihres finanziellen Profils und der Liquidität auf dem Markt engagiert.

BlackRock hat das EU-Engagement für LDI-Kunden mit diskretionären Mandaten erhöht und handelt die EU aktiv gegen Frankreich. Obwohl die EU als attraktiver Emittent gilt, wird sie noch nicht als vollwertiger Ersatz für Frankreich angesehen. Die Komplexität steigt, weil zusätzliche Emissionen anstehen und die Entwicklungen in der Ukraine ungewiss sind. Darüber hinaus unterscheidet sich die Liquidität der EU-Sicherheiten, auch wenn sie sich verbessert hat, immer noch von derjenigen von Staatsanleihen.

Die wichtigsten Erkenntnisse, die Pensionsfonds berücksichtigen sollten:

- Die mögliche Umstellung von Euribor auf ESTR könnte erhebliche Auswirkungen auf institutionelle Anlage- und Absicherungsstrategien haben. Ein zusätzliches ESTR-Engagement trägt zur Diversifizierung bei, eine vollständige Umstellung ist allerdings wegen des potenziellen Anstiegs des Tracking Error begrenzt. Pensionsfonds könnten sich auf diese Umstellung vorbereiten, indem sie sich informieren und die Auswirkungen auf ihre Portfolios berücksichtigen.

- Die Bemühungen der EU, in Staatsanleihenindizes aufgenommen zu werden, waren bisher zwar noch nicht erfolgreich, erhalten aber derzeit mehr Aufmerksamkeit, was potenzielle Chancen für Pensionsfonds in Aussicht stellt. Pensionsfonds sollten diese Bemühungen genau verfolgen, da sie künftige Anlageentscheidungen und Risikobewertungen beeinflussen können. Aus Marktverwerfungen bei den EU-Spreads könnte sich möglicherweise eine attraktive Anlagechance ergeben.

- Änderungen der strategischen Allokation in Frankreich können von einer Vielzahl von Faktoren abhängen, je nach Präferenzen und Bedürfnissen der Kunden. Bitte wenden Sie sich an Ihren LDI- Manager, wenn Sie strategische Allokationen bewerten und in Betracht ziehen möchten. Wir engagieren uns dafür, einen maßgeschneiderten Ansatz zu gewährleisten, der mit den aktuellen Marktbedingungen und finanziellen Zielen für die Zukunft übereinstimmt.

Quellen:

1 Quelle: Geldpolitische Beschlüsse der EZB, Juni 2024.

2 Quelle: Pressekonferenz der EZB, 6. Juni 2024.

3 Quelle: EIOPA-Umfrage, Risk-Free Interest Rate - Credit and currency adjustments, Stand 1. Mai 2024.

4 Quelle: European Commission Funding Plans, Stand: 24. Juni 2024.

Die geäußerten Meinungen entsprechen dem Stand vom Juli 2024 und können sich aufgrund von Änderungen der Markt- oder Wirtschaftsbedingungen jederzeit ändern. Die obigen Beschreibungen dienen der Veranschaulichung. Es gibt keine Garantie dafür, dass die Prognosen eintreten werden.

Risikohinweise

Kapitalanlagerisiko. Der Wert von Anlagen und die daraus erzielten Erträge können sowohl steigen als auch fallen und sind nicht garantiert. Anleger erhalten den ursprünglich angelegten Betrag möglicherweise nicht zurück.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für aktuelle oder zukünftige Ergebnisse und sollte nicht der einzige Faktor sein, der bei der Auswahl eines Produkts oder einer Strategie berücksichtigt wird.

Änderungen der Wechselkurse zwischen Währungen können dazu führen, dass der Wert von Anlagen sinkt oder steigt. Bei Fonds mit höherer Volatilität können die Schwankungen besonders ausgeprägt sein, und der Wert einer Anlage kann plötzlich und erheblich fallen. Steuersätze und die Grundlagen für die Besteuerung können sich von Zeit zu Zeit ändern.

Rechtliche Informationen

Dieses Material ist lediglich zur Weitergabe an professionelle Kunden (laut Definition in den Vorschriften der britischen Finanzmarktaufsichtsbehörde oder den MiFID-Regeln) bestimmt und sollte nicht von anderen Personen als Entscheidungsgrundlage herangezogen werden.

Nur Für Professionelle Kunden

Im Europäischen Wirtschaftsraum (EWR): herausgegeben von BlackRock (Netherlands) B.V., einem Unternehmen, das von der niederländischen Finanzmarktaufsicht zugelassenen ist und unter ihrer Aufsicht steht. Eingetragener Firmensitz: Amstelplein 1, 1096 HA, Amsterdam, Tel.: +31(0)-20-549-5200.

Handelsregister Nr. 17068311. Zu Ihrem Schutz werden Telefonate üblicherweise aufgezeichnet.

Alle hier angeführten Analysen wurden von BlackRock erstellt und können nach eigenem Ermessen verwendet werden. Die Resultate dieser Analysen werden nur bei bestimmten Gelegenheiten veröffentlicht. Die geäußerten Ansichten stellen keine Anlageberatung oder Beratung anderer Art dar und können sich ändern. Sie geben nicht unbedingt die Ansichten eines Unternehmens oder eines Teils eines Unternehmens innerhalb der BlackRock Gruppe wieder, und es wird keinerlei Zusicherung gegeben, dass sie zutreffen.

Dieses Dokument dient nur Informationszwecken. Es stellt weder ein Angebot noch eine Aufforderung zur Anlage in einen BlackRock Fonds dar und wurde nicht im Zusammenhang mit einem solchen Angebot erstellt.

© 2024 BlackRock, Inc. Sämtliche Rechte vorbehalten. BLACKROCK, iSHARES und BLACKROCK SOLUTIONS sind Handelsmarken von BlackRock, Inc. oder ihren Niederlassungen in den USA und anderen Ländern. Alle anderen Marken sind Eigentum der jeweiligen Rechteinhaber.